Wie Peking alte Fehler wiederholt...

Liebe Leserin, lieber Leser,

ein Gericht in Hongkong hat die Auflösung des chinesischen Immobilienentwicklers Evergrande, genauer gesagt von dessen Börsengesellschaft, angeordnet. Das mit sage und schreibe 320 Mrd. US-Dollar verschuldete Unternehmen habe es in den letzten 2 Jahren versäumt einen konkreten Sanierungsplan vorzulegen, so die Begründung. Welche Folgen das Urteil hat, ist allerdings ungewiss, da viele der Vermögenswerte in Festland-China liegen und die Gerichte dort anders entscheiden könnten.

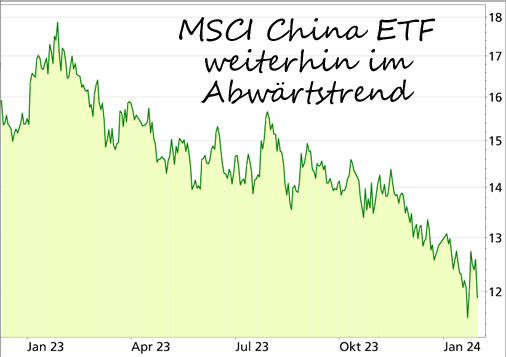

Wie auch immer es weitergeht, die Entscheidung hat erneut ein Schlaglicht auf die Immobilienkrise in China geworfen und die Verunsicherung der Anleger verstärkt. Das drückte den chinesischen Aktienmarkt wieder nach unten, nachdem in der letzten Woche Hoffnungen auf konkrete Maßnahmen der Regierung gegen die Wirtschaftsschwäche den Kursen Auftrieb gegeben hatten. Das zeigt sich z.B. auch am Auf und Ab des Amundi MSCI China ETF (WKN: LYX0YW), der einen großen Teil des chinesischen Aktienmarktes widerspiegelt:

Die meisten Experten gehen trotz dieser Gerichtsentscheidung davon aus, dass Peking eine Pleite verhindern möchte und auf ein langsames Abwickeln von Evergrande setzt. Vermutlich ist das auch für die Gläubiger die bessere Lösung, denn es existieren ja auch Vermögenswerte in diesem verschachtelten Konzern.

Die Immobilienkrise ist nicht die einzige Gefahr

Das alles hat wegen der Größe des Unternehmens auch eine gesamtwirtschaftliche Dimension. Die Unsicherheit um Evergrande könnte nicht nur die Immobilienkrise erneut verschärfen, sondern auch die ohnehin schwache Konjunktur weiter abbremsen. Dabei liegt der für die chinesische Wirtschaft immens wichtige Immobiliensektor bereits am Boden. So sind die Immobilieninvestitionen 2 Jahre in Folge um knapp 10 Prozent eingebrochen, die Immobilienverkäufe und die Kapitalzuflüsse der Immobilienentwickler sind sogar noch stärker gefallen.

Das ist nichts Neues und das weiß die Regierung auch. Trotzdem sieht Peking völlig zu Recht die Notwendigkeit die Anpassung im aufgeblähten Immobiliensektor zuzulassen. Die Hoffnung vieler Aktienanleger die Regierung werde wie so oft in der Vergangenheit auch diesmal wieder die große Keule auspacken und die Konjunktur mit staatlichen Ausgabenprogrammen stützen, erfüllte sich bisher nicht. Das wird wohl auch nicht passieren. Stattdessen beschränkt sich Peking darauf, das Schlimmste – also ein unkontrolliertes Platzen der Immobilienblase – zu verhindern.

Eigentlich hat die Regierung als Zielsetzung ausgegeben, die Binnenwirtschaft zu stärken, um unabhängiger vom Export und auch vom Immobiliensektor zu werden. Doch das ist bisher nicht gelungen. Durch die harten Anti-Corona-Maßnahmen ist sogar das Gegenteil eingetreten: Das Kleingewerbe und der Dienstleistungssektor wurden im Stich gelassen. Zudem wurden wichtige Branchen, wie z.B. die Spieleindustrie oder der private Bildungssektor, durch strikte Regulierung abgewürgt.

Da gleichzeitig die Exportindustrie aufgrund mangelnder Nachfrage schwächelt, ist die Arbeitslosigkeit, speziell unter Berufsanfängern, hoch. Und das obwohl die Bevölkerung in China schrumpft. Die unsichere Beschäftigungslage bremst den privaten Konsum zusätzlich.

Peking sind bislang keine wirksamen Instrumente eingefallen, um den privaten Konsum zu stärken, die Arbeitslosigkeit zu verringern und wieder mehr Vertrauen in die Zukunft zu erzeugen. Stattdessen wurden die Investitionen durch Anreize und Subventionen vom Bausektor in bestimmte Industriezweige umgeleitet. Dazu gehören z.B. Batterietechnik, E-Mobilität und Erneuerbare Energien.

Überkapazitäten in der Industrie

Wie in der Immobilienbranche, so schießt Peking auch hier über das Ziel hinaus. Mit den derzeit entstehenden Produktionskapazitäten könnte China allein 60 Prozent der globalen Nachfrage abdecken. Die renommierte Economist Intelligence Unit prognostiziert, dass die Kapazitäten in der Batterieindustrie bis zum Jahr 2027 die Nachfrage im eigenen Land um das Vierfache übersteigen.

Diese Überkapazitäten führen zwangsläufig dazu, dass wie bereits in der Solarindustrie Batterien oder E-Autos in andere Länder zu Dumpingpreisen exportiert werden. Es wird bereits massiv in die notwendigen Containerschiffe investiert. Vor diesem Hintergrund ist auch die Warnung von Elon Musk zu sehen, dass die chinesischen Autohersteller die Konkurrenz verdrängen werden.

Peking verstärkt durch diese Subventionspolitik die weltwirtschaftlichen Ungleichgewichte, die es eigentlich durch eine Förderung der Binnennachfrage beseitigen wollte. An den globalen Anlageinvestitionen hat China aktuell einen Anteil von 33 Prozent, an der globalen Industrieproduktion von 31 Prozent. Der Anteil am weltweiten privaten Konsum liegt dagegen gerade einmal bei etwa 15 Prozent. Ändert Peking seine Politik nicht und bleiben die Wirtschaftsstrukturen gleich, dann wird die Exportabhängigkeit Chinas in den nächsten Jahren noch zunehmen.

Überkapazitäten sorgen für Deflation, also für Abwärtsdruck auf die Preise. Normalerweise machen Unternehmen in einer solchen Situation Verluste und scheiden aus dem Markt aus. Verhindert der Staat das durch Subventionen, dann wird zu Preisen unterhalb der Produktionskosten verkauft. Das verstärkt nicht nur in China die bereits bestehende Deflation, sondern führt auch über die Ausfuhren zu einem Export der Deflation.

Für Verbraucher in Deutschland und anderen Ländern ist das erst einmal positiv, denn sie zahlen geringere Preise. Die heimische Industrie wird aber dadurch zerstört. Insofern ist die Warnung von Elon Musk korrekt, auch wenn er sicher vor allem den Schutz seines eigenen Unternehmens Tesla im Sinn hat. In den USA gibt es schon hohe Importzölle auf chinesische Autos, in Europa wird darüber nachgedacht.

Und tatsächlich ist das die größte Gefahr, die von der aktuellen chinesischen Politik ausgeht: Der Protektionismus wird verstärkt. Denn Peking wird auf Importbeschränkungen Europas sicher mit Gegenmaßnahmen reagieren.

Gefährliche Politik

Pekings aktuelle Politik ist widersprüchlich und gefährlich, vor allem für China selbst. So bringen die industriellen Überkapazitäten Druck auf die Preise und wirken den Bemühungen der Notenbank entgegen, den deflationären Druck durch Zinssenkungen zu verringern. Zudem: Sollte in diesem Maße weiterinvestiert werden, dann steigt auch die Schuldenlast in gefährlichem Ausmaß, bereits jetzt liegt die Gesamtverschuldung bei 300 Prozent des BIPs.

Für das Ausland stellt die zu erwartende Exportflut ebenfalls ein Problem dar, das Lager der Protektionisten erhält Zulauf und es wächst die Gefahr von Handelskonflikten. Kann Peking nicht massiv exportieren, dann drohen neben den berüchtigten Geisterstädten bald auch Investitionsruinen in der Industrie.

Entschärfen würde sich das Problem, wenn die Konsumnachfrage in China wieder an Schwung gewönne. Dadurch würde sich das globale Ungleichgewicht verringern. Doch danach sieht es im Moment nicht aus. Trotz des Bekenntnis zur Stärkung der Binnennachfrage ist eine konsequente Förderung des privaten Konsums in der KP Chinas offenbar auch ideologisch nicht vorgesehen.

Mein Fazit

Bevor die alten Probleme gelöst sind, schafft sich Peking mit seiner Industriepolitik neue. Trotzdem: Regierung und Notenbank haben zahlreiche Maßnahmen ergriffen, um die Wirtschaft zu stabilisieren – das dürfte auch gelingen. Das am Boden liegende Vertrauen bei Unternehmen und Haushalten kann langsam wieder wachsen. Schließlich hat China einen großen Binnenmarkt, starke Unternehmen und gut ausgebildete Arbeitnehmer. Diese Stärken sollten nicht vergessen werden. Und die Politik hat viel Potenzial es besser zu machen als in den letzten Jahren. Inzwischen ist am Aktienmarkt viel Negatives eingepreist, schlechter könnte die Stimmung kaum sein. Trotz der genannten Risiken, bietet das auch Chancen für Anleger.

Mein Podcast-Tipp:

25 Jahre an der Börse –

Eine wichtige Erfolgsregel!

So, ich habe mir mal ganz kurz überlegt, ob ich den Inhalt der heutigen Podcast-Folge nicht in einen 25-teiligen Videokurs packen soll, um ihn dann meistbietend zu verkaufen. Und dann habe ich mir gedacht: „Ach, was! Mach' doch einfach eine Folge, in der es um DAS Erfolgsgeheimnis aus Sicht eines Börsianers geht, der seit mehr als 25 Jahren dabei ist.“

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

Herzliche Grüße und bis kommende Woche

Dein

Lars Erichsen

Chefredakteur Rendite-Report

www.rendite-report.de

|