| |

Wann nimmt der Megatrend zu Erneuerbaren Energien wieder Fahrt auf?

Liebe Leserin, lieber Leser,

wer möchte nicht Geld anlegen, schöne Renditen einfahren und dabei noch etwas Gutes tun? Grüne Anlagen sind ein Megatrend – nicht nur im umweltbewussten Deutschland. Doch die Branche ist unübersichtlich, manche Aktien sind sehr spekulativ und schwankungsanfällig.

Seit Anfang des Jahres ist der Börsenzug außerdem nicht nur zum Stehen gekommen, sondern hat den Rückwärtsgang mit zum Teil heftigen Kursrückschlägen bei Einzel-Aktien eingelegt. Sind die Erneuerbaren Energien also gar kein Megatrend oder sehen wir nur ein für die Börse ganz normales Verhaltensmuster?

Der Blick der Börse

Zunächst gilt es die Begrifflichkeiten zum Zeithorizont zu klären. Der Megatrend zu grünen Energien wird sicherlich die nächsten ein bis zwei Jahrzehnte anhalten. Eher wäre der Aufbau neuer Infrastrukturen bpsw. für die Wasserstoffwirtschaft oder von smarten Stromnetzen und eine Ablösung der fossilen Energiequellen auch gar nicht umsetzbar. An der Börse reicht der Blick der Anleger jedoch meist nicht soweit, im Gegenteil.

Meist geht es am Aktien-Markt nur um die Entwicklung der nächsten paar Monate, zumindest was die spekulativen Anleger anbelangt, die den Kurs zeitweise stark in die eine oder andere Richtung bewegen können. Dadurch können sich in Korrekturphasen interessante Einstiegsmöglichkeiten eröffnen. Am langfristigen Trend ändern diese Intermezzos allerdings nichts.

Branche ist stark fragmentiert

Dass der langfristige Trend für die Aktien aus dem Greentech-Bereich nach oben weist, ist für Experten eine ausgemachte Sache. Allerdings gilt es zu beachten, dass die Branche kein homogener Block ist, sondern sich zum Teil stark unterscheidet. Solar- und Windkraft-Hersteller sind heutzutage etabliert, die Technik ist ausgereift und wird ständig weiter verbessert.

Wasserstoff-Unternehmen gibt es zum Teil auch schon sehr lange, wie z.B. Ballard Power, allerdings hat sich die Technologie bislang nicht durchgesetzt und einen Trend zu nachhaltigen Unternehmensgewinnen gibt es auch nicht. Das ist noch freundlich formuliert, denn viele Wasserstoff-Unternehmen, auch die im letzten Jahr hoch gehypten, erwirtschaften kaum Umsätze und sind chronisch defizitär.

Zwar ist es denkbar und gar nicht so unwahrscheinlich, dass Wasserstoff künftig einen wichtigen Teil der Energiewirtschaft einnehmen wird, doch ob Unternehmen A oder Unternehmen B davon profitieren wird, ist für Privatanleger so gut wie gar nicht einzuschätzen. Setzt man aufs falsche Pferd, ist auch ein Totalverlust nicht undenkbar, denn nicht alle Hoffnungsträger werden überleben, insbesondere wenn auch die großen Energie-Konzerne auf den Wasserstoffzug aufspringen.

Aktien aus dem Sektor der Erneuerbaren Energien im Vergleich:

| |

ISIN |

Perf. YTD |

Perf. 2020 |

Perf.seit 01.01.2020 |

Energieparkbetreiber |

|

|

|

|

Encavis |

DE0006095003 |

-23,4% |

121,2% |

69,4% |

Nextera Energy |

US65339F1012 |

2,3% |

13,6% |

16,2% |

Orsted |

DK0060094928 |

-29,2% |

83,3% |

29,7% |

Solarindustrie |

|

|

|

|

First Solar |

US3364331070 |

-2,3% |

58,2% |

54,5% |

Jinko Solar |

US47759T1007 |

-21,6% |

178,0% |

117,9% |

SMA Solar |

DE000A0DJ6J9 |

-16,4% |

61,9% |

35,4% |

Wasserstoffindustrie |

|

|

|

|

Ballard Power |

CA0585861085 |

-14,4% |

183,1% |

142,3% |

Nel ASA |

NO0010081235 |

-26,1% |

202,9% |

123,8% |

Plug Power |

US72919P2020 |

5,3% |

842,2% |

892,3% |

Windkraftindustrie |

|

|

|

|

Nordex |

DE000A0D6554 |

-11,3% |

83,3% |

62,6% |

Siemens Gamesa |

ES0143416115 |

-15,9% |

111,6% |

78,1% |

Vestas |

DK0061539921 |

-18,4% |

115,3% |

75,7% |

ishares Global Clean Energy ETF |

IE00B1XNHC34 |

-13,8% |

115,6% |

85,8% |

Wertentwicklung auf Euro-Basis ohne Berücksichtigung von Dividendenausschüttungen.

|

Die spekulativen Vertreter...

Stark unterschiedlich haben sich zuletzt auch die Aktien der Branche entwickelt. In der Tabelle oben habe ich bekannte Vertreter aus verschiedenen Bereichen mit verschiedenen Betrachtungszeiträumen ausgewählt. Wenig überraschend gibt es die größten Gewinner bei den Wasserstoff-Aktien.

Allerdings ist dieser Sektor auch der mit Abstand spekulativste. Anders wäre die Performance bei Plug Power, einem Unternehmen, das fehlerhaft bilanzierte und nach Analystenschätzungen frühestens 2024 die Gewinnzone erreichen wird, nicht zu erklären. Die Plug Power-Aktie ist jedoch ein Spielball von Spekulanten.

Wer nicht Nerven aus Drahtseilen hat, sollte den Titel meiden, denn je nach Betrachtungszeitraum können massive Verlustphasen eintreten. Wer bpsw. Mitte bis Ende Januar bei 70 US-Dollar eingestiegen war, saß im Mai zeitweise auf Verlusten von über 70 Prozent.

... und die eher "konservativen" Vertreter

Vergleichsweise gemächlich geht es da bei den Energiepark-Betreibern zu, das sind Unternehmen, die Solar- und Windparks im großen Stil unterhalten. Der US-Konzern Nextera Energy ist ein Riese mit einer Marktkapitalisierung von über 147 Mrd. US-Dollar und schon seit vielen Jahren profitabel.

In den letzten Jahren trumpfte das Unternehmen zudem noch mit einer Dividendenrendite zwischen 1,5 und 1,9 Prozent auf – keine Selbstverständlichkeit in einer Wachstumsbranche. Ein Schnäppchen ist die Aktie mit einem KGV 2021e von über 30 allerdings auch nicht mehr.

Von einer Mondbewertung wie bei den Wasserstoff-Aktien sind Nextera Energy wie auch die europäische Nr.1 Orstedt aus Dänemark und der wesentlich kleinere deutsche Vertreter Encavis weit entfernt.

Große Kursschwankungen an der Tagesordnung

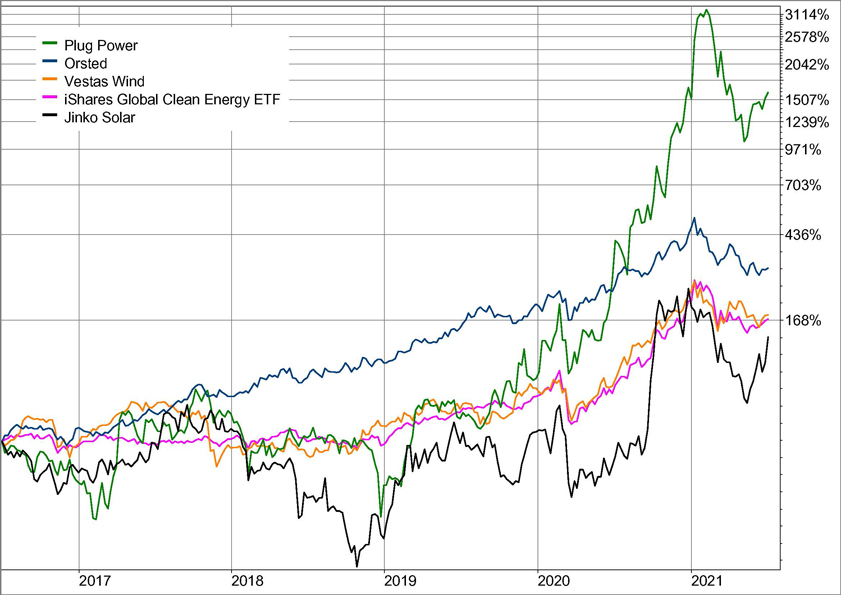

Ein Blick auf die Kursentwicklung im Chart unten zeigt außerdem, dass große Kursschwankungen bei Green Energy-Aktien keine Ausnahme, sondern die Regel sind. Vor allem die Wasserstoff-Aktien springen zuweilen wild umher.

Zum Vergleich habe ich den iShares Global Clean Energy ETF eingefügt, der zwar nicht mit den besten Einzel-Aktien mithalten kann, aber dafür weniger schwankt und die Nerven schont. Ein risikoloses Investment ist freilich auch der ETF nicht.

Aktien und ETFs aus dem Green Energy-Bereich im 5-Jahres-Vergleich:

Mein Fazit

Solar und Wind, Wasserstoff und andere grüne Technologien sind zweifelsohne immer noch Megatrends. Eine Garantie für stetig steigende Kurse gibt es aber nicht. Ein Einstieg will also gut überlegt sein, zumal sich die Aktien hinsichtlich ihrer Marktstellung und Geschäftsmodelle stark unterscheiden.

In einem ausgewogenen Depot macht ein Anteil von Grünen Aktien durchaus Sinn. Wer nicht auf Einzel-Werte setzen möchte, kann auf einen ETF zurückgreifen und sich damit gleich einen gesamten Branchendurchschnitt ins Depot legen. Dadurch wird zugleich auch das Risiko von Verwerfungen bei Einzel-Aktien minimiert. Zuvor sollte man sich allerdings darüber bewusst werden, dass sich eine Investition – wenn sie keine Spekulation sein soll – über einen langen Zeitraum von mehreren Jahren erstrecken wird.

Herzliche Grüße und bis kommende Woche

Dein

Lars Erichsen

Chefredakteur Rendite-Report

www.rendite-report.de

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|

|