| |

Was zeichnet defensive Aktien aus und wie kannst Du breit gestreut investieren?

Liebe Leserin, lieber Leser,

die im Herbst 2023 gestartete Rallye hat sich in den letzten Monaten fortgesetzt. Viele Indizes wie MSCI World, S&P 500, Nasdaq 100 oder auch der DAX stehen in der Nähe ihrer Allzeithochs. Und das obwohl die Zinsen nicht so schnell und so deutlich sinken wie noch vor wenigen Monaten erwartet.

Nicht wenige Experten sind der Meinung, dass die Börsen heiß gelaufen sind. Darauf gehe ich auch in meinem aktuellen Video „Das Ende der Rallye steht bevor!“ ein. Doch nicht alle Branchen sind gleich gut gelaufen, die Indizes wurden insbesondere von den Technologieaktien nach oben getrieben, Börsenschwergewichte wie Nvidia, Meta, Amazon und Alphabet zeigten in den letzten Monaten eine Outperformance.

Das birgt auf der einen Seite Rückschlagspotenzial bei diesen Werten und damit in den Indizes, auf der anderen Seite könnten aber andere Aktien bzw. Branchen aufholen. Die Konjunkturaussichten sind nicht schlecht und wer sein Risiko verringern will, steigt nicht unbedingt komplett aus Aktien aus, sondern schichtet in defensivere Titel um.

Zu den defensiven Sektoren zählen z.B. Gesundheit (Health Care), Basis-Konsumgüter (Staples) und Versorger (Utilities). Diese Branchen sind weniger stark von konjunkturell bedingten Schwankungen bei der Nachfrage betroffen, was dafür sorgt, dass sich die Einnahmen der jeweiligen Unternehmen kontinuierlicher entwickeln. Nicht selten finden sich hier auch attraktive Dividendenaktien, denn die Unternehmen schütten ihre Gewinne zum großen Teil an die Aktionäre aus. Das Wachstum ist meist nicht hoch, aber die Einnahmen sind konstant.

Natürlich ist aber nicht jede Aktie aus den genannten Branchen gleich attraktiv, es gibt Unterschiede z.B. in der Marktposition, in der Qualität des Managements etc. Beim "Stockpicking" kommt man um eine detaillierte Aktienanalyse nicht herum.

Low Volatility ETFs: Auf Aktien mit geringeren Kursschwankungen setzen

Hat man dafür aber nicht die Zeit oder fehlt das Know-how, dann sind ETFs, die eine entsprechende Auswahl vornehmen, eine Alternative. Meines Wissens nach gibt es aber keine börsennotierten Fonds, die explizit auf defensive Aktien vor allem aus den genannten drei Branchen setzen.

Es gibt allerdings ETFs, die aus einem bestimmten Index, z.B. dem MSCI World, die Aktien mit der geringsten Volatilität auswählen. Das sind dann tendenziell Aktien aus den genannten defensiven Branchen, denn diese zeichnen sich durch geringere Kursschwankungen als Aktien aus zyklischen Branchen oder als Technologiewerte aus.

Im iShares Edge MSCI World Minimum Volatility ETF (ISIN: IE00B8FHGS14 | WKN: A1J781) sind z.B. die Aktien mit der geringsten Volatilität aus dem MSCI World Index enthalten. Die Branchen Gesundheit (16,6%), Nicht-zyklische Konsumgüter (12,6%) und Versorger (6,8%) sind mit zusammen 36% deutlich höher gewichtet als im MSCI World Index selbst (24%).

Sieht man sich die Top 10 des ETF an, dann zeigt sich ein weiterer großer Unterschied zum MSCI World: Durch das Fehlen der großen Techaktien ist die Klumpenbildung deutlich geringer. Auf die Top 10 entfallen nur 14,2 Prozent der gesamten Marktkapitalisierung, beim MSCI World sind es 23,6%.

Die 10 Schwergewichte im iShares World Minimum Volatility ETF

| |

Aktie (Land) |

Gewicht in % |

| 1 |

Waste Management (USA) |

1,63 |

| 2 |

Merck & Co. Inc. (USA) |

1,63 |

| 3 |

Motorola Solutions (USA) |

1,54 |

| 4 |

Roper Technologies (USA) |

1,47 |

| 5 |

Cisco Systems (USA) |

1,36 |

| 6 |

Republic Services (USA) |

1,36 |

| 7 |

Walmart (USA) |

1,36 |

| 8 |

PepsiCo (USA) |

1,35 |

| 9 |

Novartis (CHE) |

1,29 |

| 10 |

IBM (USA) |

1,26 |

| |

Summe |

14,3 |

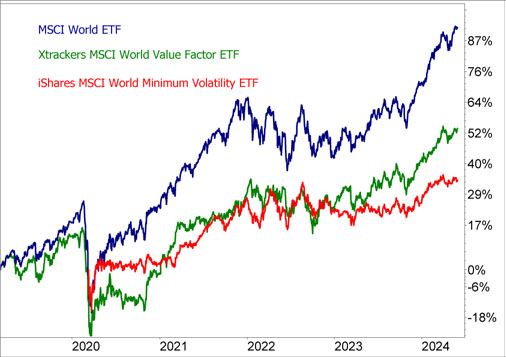

Man muss aber nicht um den heißen Brei herumreden: Auf Sicht der letzten 5 Jahre zeigte der MSCI World Minimum Volatility ETF mit 34% eine deutlich geringere Performance als der MSCI World ETF mit 85%, jeweils inklusive Dividenden:

Value ETFs: Auf Aktien mit niedrigeren Bewertungen setzen

Doch es gibt noch einen weiteren Ansatz, defensive Aktien aus dem weltweiten Universum herauszufiltern, nämlich indem man auf so genannte Substanzwerte (Value Stocks) setzt. Bei diesen stehen die aktuellen Erträge stärker im Vordergrund als die künftigen Wachstumschancen, und solche Unternehmen sind eher in den bereits genannten defensiven Sektoren zu finden.

Nun versteht aber unter Substanz bzw. Value jeder etwas anderes, abhängig davon, welche Bewertungskennziffern und Kriterien man zugrunde legt. In meinen Analysen stelle ich die einzelne Aktie in den Mittelpunkt, mir geht es mehr um individuelle Qualität als um die Festlegung allgemeingültiger Kriterien, mit denen Aktien in "Value" und "Growth" kategorisiert werden können. Daher fließen bei mir auch "weiche", d.h. nicht direkt messbare Faktoren wie Managementqualität, Geschäftsmodell und Marktposition in die Bewertung ein.

Bei Indexfonds, also ETFs, die auf Substanzwerte setzen wollen, ist das in der Regel anders. Diese legen bei der Auswahl messbare Kriterien zugrunde, mit denen sich das Aktienuniversum anhand verfügbarere Bilanzkennzahlen filtern lässt. Bei den ETFs, die den MSCI World Value Index als Basis haben, werden die drei Bewertungskennzahlen Buchwert, Gewinn und operativer Cashflow, jeweils in Relation zum aktuellen Kurs, herangezogen. Es geht also im klassischen Sinn um relativ günstig bewertete Aktien.

Beim Xtrackers MSCI World Value Factor ETF (ISIN: IE00BL25JM42 | WKN: A1103E), der wie die entsprechenden ETFs anderer Emittenten den MSCI World Enhanced Value Index widerspiegelt, liegen dadurch ganz andere Aktien an der Spitze als im MSCI World Index, nämlich u.a. Cisco Systems, Intel, Qualcomm und Toyota. Insgesamt sind derzeit 394 der knapp 1.500 Aktien aus dem MSCI World enthalten. Die meisten Aktien stammen aus den USA (38%) und Japan (25%). Britische, französische und deutsche Aktien machen zusammen 21% aus.

Die 10 Schwergewichte im Xtrackers MSCI World Value Factor ETF

| |

Aktie (Land) |

Gewicht in % |

| 1 |

Qualcomm (USA) |

2,63 |

| 2 |

Cisco Systems (USA) |

2,60 |

| 3 |

Intel (USA) |

2,36 |

| 4 |

Toyota Motor (JPN) |

1,93 |

| 5 |

IBM (USA) |

1,89 |

| 6 |

Verizon Communications (USA) |

1,58 |

| 7 |

AT&T (USA) |

1,57 |

| 8 |

Shell (GBR) |

1,47 |

| 9 |

Pfizer (USA) |

1,46 |

| 10 |

Citigroup (USA) |

1,39 |

| |

Summe |

18,9 |

Der Fokus liegt demnach weit weniger auf US-Aktien, die im MSCI World 70% der Gewichtung ausmachen. Das ist ein wichtiger Grund dafür, dass auch dieser ETF in den letzten 5 Jahren mit einem Plus von 55% in der Performance hinter einem MSCI World ETF zurückblieb, wie der erste Chart zeigt.

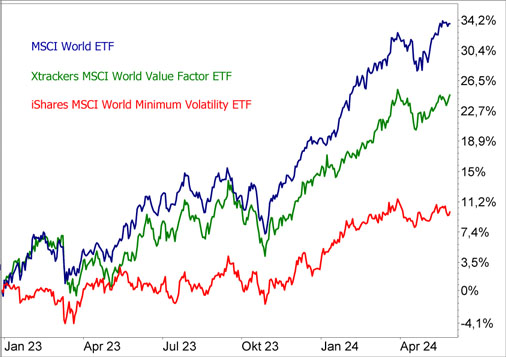

Das war allerdings nicht in allen Börsenphasen der Fall, im Jahr 2022 z.B. entwickelten sich sowohl der Low Volatility ETF als auch der Value ETF besser als der MSCI World. 2023 gab es einen weitgehenden Gleichlauf mit dem Value ETF, bevor ab Oktober 2023 der MSCI World Index angetrieben von den Techriesen wieder stärker performte:

Mein Fazit

Wenn Du breit gestreut auf defensivere Aktien setzen willst, dann ist der MSCI World Value ETF eine gute Wahl. Der ETF entwickelte sich auch in den letzten Jahren phasenweise besser als der MSCI World, das kann wieder der Fall sein. Es gibt hier auch ETFs mit regionalem Schwerpunkt, aber dann kommt eine weitere spekulative Komponente hinzu, denn Du setzt dann auf die Outperformance einer Region.

Die Low Volatility ETFs blieben langfristig und in den letzten Monaten in der Performance auch hinter den Value ETFs zurück. Ein Aufholen ist zwar möglich, aber diese ETFs haben ihre Stärke wie der Name schon nahelegt tatsächlich in den geringeren Kursschwankungen.

Mein Tipp

NEU: Folge mir auf LinkedIn!

Mehrmals wöchentlich melde ich mich mit spannenden Themen auf LinkedIn. Mehrere tausend folgen mir bereits – vernetze auch Du Dich mit mir – ich freue mich auf Dich.

►► Hier findest Du mich auf LinkedIn...

Herzliche Grüße und bis kommende Woche

Dein Lars

|

|