Droht eine lange Phase hoher Volatilität?

Liebe Leserin, lieber Leser,

nachdem viele Notenbanken weltweit schon länger kräftig an der Zinsschraube drehen, hat vor kurzem auch die Europäische Zentralbank nachgezogen. Anfang September wurde der Leitzins um 75 Basispunkte angehoben. Das gab es seit der Einführung des Euro im Jahr 2002 noch nie.

Und nicht nur das: Eine so abrupte Wende in der Einstellung der Notenbanker gab es wohl auch noch nie. Bis zum Beginn des Ukraine-Kriegs und auch noch kurz danach herrschte in weiten Kreisen die Ansicht vor, die hohen Inflationsraten seien vorübergehend. Die Lieferprobleme würden sich wieder verringern und der Preisdruck durch Knappheit in bestimmten Bereichen abnehmen.

Das war eine Fehleinschätzung. Die hohe Inflation droht sich über so genannte Zweitrunden-Effekte festzusetzen. Das heißt, die steigenden Preise für Energie und Nahrungsmittel – Haupttreiber der Inflation – führen dazu, dass auch in anderen Bereichen die Preise angehoben werden und dass die Löhne nachziehen. Dadurch könnten sich Haushalte und Unternehmen an die hohe Inflation gewöhnen, das lässt sich von der Geld-Politik nur schwer wieder einfangen.

Notenbanken entschlossen

Die US-Notenbank reagierte als eine der ersten unter den großen Notenbanken auf diese Entwicklung mit deutlichen Zinserhöhungen und glaubt man dem FED-Chef, dann wird dieser Kurs fortgesetzt. Jerome Powell machte bei der Notenbank-Sitzung in der letzten Woche klar, dass die Geld-Politik weiter gestrafft werde bis die Inflationsrate deutlich sinke.

Nicht nur in den USA, auch in vielen anderen Ländern und mittlerweile auch in der Eurozone sind die Notenbanker bereit dazu, der Wirtschaft und den Märkten einen Preis abzuverlangen, um die Inflation wieder auf Normalmaß, also etwa 2 bis 3 Prozent zu bringen.

Die Aussage Powells war in dieser Klarheit für manche überraschend, weshalb die Aktien-Märkte auch mit deutlichen Abschlägen reagierten. Dabei haben die Notenbanker bei ihrem jährlichen Treffen in Jackson Hole Ende August die neue Entschlossenheit in der Bekämpfung der Inflation mehr als deutlich gemacht.

Das spiegelt sich auch in der bemerkenswerten Rede der deutschen EZB-Direktorin Isabel Schnabel bei diesem Treffen wider. Auch sie betonte, dass beim Kampf um die Wiedererlangung der Preisstabilität niedrigeres Wachstum und höhere Arbeitslosenraten als Preis zu akzeptieren wären. Das war in dieser Deutlichkeit neu und mündete ja schließlich in einer Erhöhung des Leitzinses durch die EZB um 0,75 Prozentpunkte.

Statt „Great Moderation“ nun „Great Volatility“?

Schnabel rechtfertigt die rigide Haltung damit, dass ein Festsetzen der hohen Inflation langfristig höhere Kosten verursache. Denn es drohe ansonsten eine längere Periode hoher Volatilität („Great Volatility“), sprich starkes Auf und Ab bei Wachstumsraten und Inflation, das weitere Krisen begünstige und auch dauerhaft zu Unsicherheit an den Märkten führe.

Ein solches Umfeld gab es seit den 1970er Jahren nicht mehr. Nicht umsonst werden derzeit gerne Vergleiche zur „Stagflation“ in dieser Zeit gezogen. Was diese Phase vor allem auszeichnete, sind starke Schwankungen bei Wirtschaftswachstum und bei Inflation.

Das änderte sich erst ab Mitte der 1980er Jahre, dann aber grundlegend. Die US-Notenbank und andere Experten bezeichnen die Periode von etwa 1985 bis zur Finanzkrise 2007/2008 daher als „Great Moderation“. Gemeint ist damit eine Phase geringer Schwankungen bei Wachstumsraten und Inflation.

Der folgende Chart zeigt den tendenziellen Rückgang der Inflationsraten in den USA, auch nach der Finanzkrise 2008 – ein besonderer Kontrast zu den jüngsten Ausschlägen:

Das Ganze lässt sich auch auf Deutschland und Europa übertragen, auch hier gab es eine goldene Phase wirtschaftlicher Stabilität. Aus Anlegersicht wichtig: Niedrige wirtschaftliche Schwankungen führen auch zu geringen Schwankungen am Aktien-Markt. Bei Aktien ist in diesem Umfeld der Risikoabschlag geringer, sie werden höher bewertet.

Die goldene Zeit der Great Moderation hatte mehrere Gründe:

1. Ein in der Geschichte vermutlich beispielloser Schub für die Globalisierung, repräsentiert vor allem durch den Aufstieg Chinas, der weltweit nicht nur für Wachstum, sorgte, sondern über steigenden Wettbewerb auch die Inflation niedrig hielt.

2. Relativ günstige und ausreichend vorhandene fossile Energie hielt die Produktionskosten der Unternehmen niedrig und stützte die Kaufkraft der privaten Haushalte.

3. Die Wirtschafts- und Geld-Politik in den großen Wirtschaftsblöcken USA, Europa und Ostasien war meist klug und stabilitätsorientiert.

4. Das Glück fehlender größerer externer Schocks.

De-Globalisierung, Energie-Knappheit und Klimawandel

Punkt 4 hat sich gründlich geändert. Der erste externe Schock der Finanzkrise 2008 konnte noch weggesteckt werden, die Volatilität an den Märkten verringerte sich danach wieder und auch die Entwicklung der Weltwirtschaft stabilisierte sich.

Doch nun werden die Weltwirtschaft und die Märkte wegen der Schocks durch Corona und den Ukraine-Krieg durchgeschüttelt. Und nicht nur das: Beide Ereignisse stellen die Globalisierung und die günstige Energie-Versorgung dauerhaft in Frage, also zwei wichtige Voraussetzungen der Great Moderation.

Die Vorteile der Globalisierung wurden aber schon vor Corona von vielen in Zweifel gezogen. Protektionismus über Zölle und Handelsbeschränkungen waren auf dem Vormarsch. Der Brexit ist meiner Ansicht nach ein Beispiel dafür, dass der Nutzen niedriger Hürden für den Handel unterschätzt wird.

Darüber hinaus machen die Folgen des Klimawandels und der in den kommenden Jahren sich beschleunigende Umbau der Energiewirtschaft die Weltwirtschaft für Störungen anfälliger. Denn Energie wird dadurch teurer und in der Übergangsphase auch knapper.

Langfristig wird der Ausbau der Erneuerbaren Energien die akuten Probleme verringern. Allerdings könnten neue Probleme auftauchen, denn die grünen Technologien sind meist auf seltene Rohstoffe angewiesen, um die ein Verteilungskampf entbrennen wird – bzw. schon entbrannt ist.

Isabel Schnabel plädiert in dieser Phase für mehr Stabilitätsorientierung in der Geld-Politik und auch in der Fiskal-Politik. Denn das verringere die Schwankungen bei Wachstum und Inflation, und damit letztlich auch die Kursschwankungen an den Märkten.

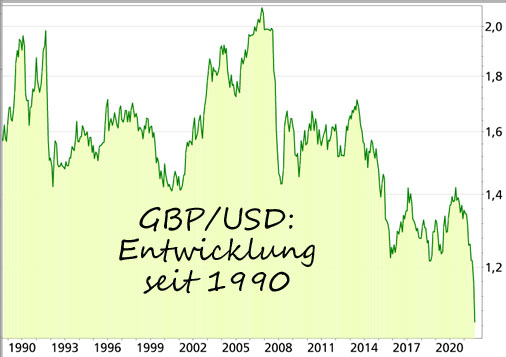

Hätte es dafür noch eines Beweises bedurft, dann hat ihn die neue britische Regierung geliefert: Die Ankündigung von Steuer-Senkungen und Ausgaben-Erhöhungen, letztlich also ein kreditfinanziertes Konjunktur-Programm, ließ das Britische Pfund abstürzen, gegenüber dem US-Dollar sogar auf ein Allzeittief:

Bleibt zu hoffen, dass das anderen Ländern als negatives Beispiel dient und den Befürwortern einer stabilitätsorientierten Politik in Notenbanken und Regierungen Auftrieb gibt.

Mein Fazit

Ob die Notenbanken durch eine striktere Geld-Politik die nach den Schocks durch Corona und den Ukraine-Krieg gestiegene Volatilität wieder zurückdrängen können, ist offen. Auch weil in einer Rezession der Druck, die Zinsen wieder zu senken, zunehmen wird.

Es ist sehr wahrscheinlich, dass die Volatilität an den Märkten auch in Zukunft höher bleibt als in den letzten Jahren. Das hätte Folgen, denn starke Kursschwankungen führen zu einem höheren Risikoabschlag bei Aktien.

Mittelfristig bietet eine höhere Volatilität aber auch Chancen für kurz- und mittelfristig orientierte Anleger. ich persönlich fühle mich daher mit der Kombination eines langfristigen und eines aktiv geführten Depots sehr wohl, um eine Outperformance zu erzielen. So setze ich das auch mit meinem Team bei unserem Premium-Anlagemagazin, den „Rendite-Spezialisten“, um.

Mein Podcast-Tipp:

Kein Geld – trotzdem investieren?

In der heutigen Podcast-Folge werde ich keine echte Lösung anbieten können, was umso bedauerlicher ist, weil diese Podcast-Folge letztlich auch eine Antwort auf eine Nachricht darstellt, die mich wirklich angerührt hat. Auf eine Nachricht von einem jungen Mann, der als Leiharbeiter in Deutschland arbeitet.

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|