Welche Warnsignale einem Crash vorausgehen...

Liebe Leserin, lieber Leser,

es ist eine etwas paradoxe Situation: Auf der einen Seite hat die Unsicherheit an den Märkten deutlich zugenommen. Der Hauptgrund dafür ist die zunehmende Verbreitung der Delta-Variante des Corona-Virus. Doch es gibt auch weiter Faktoren, wie z.B. die Turbulenzen am chinesischen Aktien-Markt und neue Konjunktursorgen.

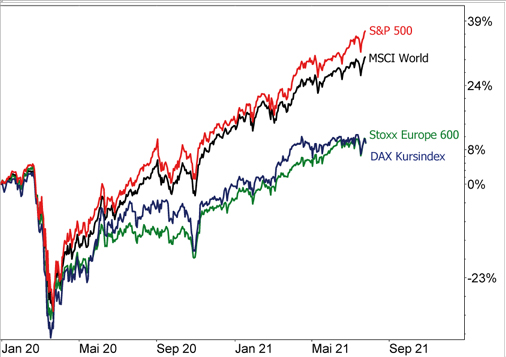

Auf der anderen Seite hat die US-Börse auch in dieser Woche wieder ein neues Allzeithoch markiert, das gilt auch für den MSCI World-Index. Andere Aktien-Indizes wie der den europäischen Aktien-Markt abbildende Stoxx Europe 600 oder auch der deutsche DAX sind davon nicht weit entfernt.

Das weckt bei vielen Anlegern die Sorge, dass sich die Aktien-Märkte von der Realwirtschaft abgekoppelt haben könnten und eine stärkere Korrektur, wenn nicht sogar ein Crash drohen könnte. Was ist da dran?

In jedem Fall hat das noch vor einigen Wochen fast ungetrübt positive Szenario für die Entwicklung der Weltwirtschaft Kratzer bekommen. Die Impfkampagnen, vor allen in den USA und Europa, schienen das Virus dauerhaft eindämmen zu können. Dass vielen Ländern noch kaum Impfstoff zur Verfügung steht, wurde von vielen dabei ausgeblendet.

Die starke Erholung der Weltwirtschaft gab den Anlegern recht, auch die Gewinne der Unternehmen haben sich wieder deutlich erholt. Beides untermauert den Kursanstieg an den Börsen mit realen Daten.

Der Virus bleibt bestimmend

Doch seit dem ersten Auftreten des Corona-Virus zeigte es sich immer wieder, so auch jetzt: Der Virus bleibt bestimmend für die Entwicklung der Wirtschaft. Die Ausbreitung der Delta-Variante beeinflusst das Verhalten der Konsumenten und das dürfte die Konjunkturerholung bremsen.

In einer Umfrage unter 200 Ökonomen durch Reuters nannten 80% neue Corona-Varianten als größtes Risiko für die Weltwirtschaft. Das sehe ich auch so – und niemand kann den Verlauf der Pandemie wirklich prognostizieren.

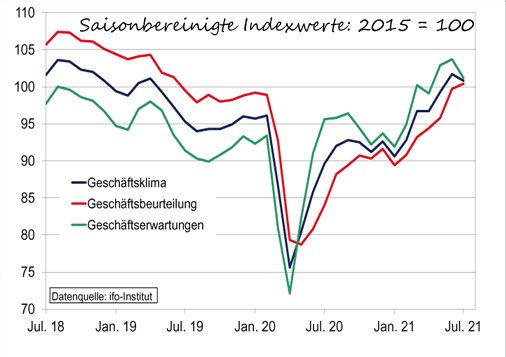

Bereits jetzt legen aber Stimmungsindikatoren nahe, dass die Konjunkturerholung offenbar holpriger vonstattengeht als von vielen erhofft. So legte der ifo-Geschäftsklimaindex für die deutsche Wirtschaft entgegen den Erwartungen im Juli nicht zu, sondern gab erstmals seit Januar wieder nach.

Die deutschen Unternehmen schätzten vor allem ihre Geschäftsaussichten wieder schlechter ein. Nachdem Lieferengpässe und steigende Preise für Rohstoffe und Vorprodukte schon seit Monaten vor allem das verarbeitende Gewerbe belasten, blicken nun auch die Dienstleistungs-Unternehmen wegen der neuen Corona-Sorgen wieder skeptischer in die Zukunft.

Die Nachfrage in der Industrie schwächt sich ab

Doch auch abgesehen von den Lieferengpässen zeigen Indikatoren wie die Einkaufsmanager-Indizes, dass der globale Industriezyklus seinen Höhepunkt erreicht hat und sich das Wachstum nun abschwächt. Eine normale Entwicklung nach dem hohen Tempo in den ersten Monaten des Jahres.

Dafür ist nicht zuletzt der Lagerzyklus verantwortlich. Der Wiederaufbau der leer geräumten Lagerbestände hat die Konjunktur bisher zusätzlich befeuert, inzwischen nimmt dieser Impuls aber deutlich ab. Darüber hinaus wird die Erholung im Dienstleistungs-Sektor durch die Delta-Variante des Corona-Virus gebremst.

Was könnte einen Crash auslösen?

Eine Konjunkturabschwächung allein war aber noch nie ein Auslöser für einen Crash. Häufig in der Geschichte wurden starke Kurseinbrüche dagegen durch eine Rezession verbunden mit Zinserhöhungen durch die Notenbanken verursacht.

Das Muster ging so: Nach einem langen Aufschwung stiegen in der Regel Preise und Löhne und es gab Inflation. Die Notenbanken reagierten darauf mit Zinserhöhungen und das brachte schwache Schuldner in Zahlungsschwierigkeiten. Das kann zu Unternehmenspleiten führen oder es werden sogar ganze Staaten zahlungsunfähig. Heftige Turbulenzen an den Finanz-Märkten sind die Folge solcher Pleiten und es kann zu einem Crash am Aktien-Markt kommen.

Doch zum einen ist die Weltwirtschaft von einer Rezession weit entfernt. 2021 wächst die Weltwirtschaft aufgrund des Basiseffekts durch das schwache Vorjahr um kräftige 6,0% und 2022 soll das Wachstum immer noch stattliche 4,5% betragen.

Zum anderen ist die Inflation zwar deutlich gestiegen, aber die Notenbanken werden darauf nicht mit Zinserhöhungen reagieren. Die Europäische Zentralbank, die US-Notenbank und andere Notenbanken weltweit haben angekündigt, auch Inflationsraten, die über der Zielgröße von meist 2% liegen, zu tolerieren. Die Geld-Politiker und auch die meisten anderen Experten gehen davon aus, dass der Anstieg der Inflation nur vorübergehend ist.

Sollte sich das konjunkturelle Tempo abkühlen, wie oben angedeutet, dann würde das den Notenbankern sogar mehr Spielraum bzw. Zeit verschaffen. Das macht einen Crash unwahrscheinlich, denn niedrige Zinsen sorgen für Mittelzuflüsse an den Aktien-Markt.

Übergroßer Optimismus und hohe Bewertung

Ob zwei weitere wichtige Indikatoren für einen bevorstehenden Crash gegeben sind, nämlich übergroßer Optimismus und eine zu hohe Aktienbewertung, darüber gibt es unterschiedliche Meinungen. Übergroßer Optimismus besteht oder bestand meiner Ansicht nach in bestimmten Branchen wie z.B. Wasserstoff, nicht aber am Aktien-Markt insgesamt.

Die Bewertung von Aktien dagegen muss immer relativ beurteilt werden. Die negativen realen Renditen für Anleihen rechtfertigen, bzw. erklären eine im historischen Vergleich hohe Bewertung am Aktien-Markt, speziell am US-Aktienmarkt.

Das viel beachtete Shiller-KGV, das der Nobelpreisträger Robert J. Shiller für den S&P 500 preisbereinigt und geglättet berechnet, liegt mit 38 so hoch wie seit der Internetblase im Jahr 2000 nicht mehr. Allerdings lag die Rendite langlaufender Anleihen damals bei 5-6%, heute beträgt sie weniger als 1,5%.

Das zeigt: Hohe Aktienbewertungen sind dann ein Risiko, wenn die Zinsen und die Anleiherenditen einmal steigen sollten, es handelt sich aber nicht um eine Überbewertung, die ich als Warnsignal für einen bevorstehenden Crash sehen würde.

Ein Crash ist immer möglich

Damit wir uns nicht missverstehen: Ein Crash kann auch durch unvorhersehbare Ereignisse, Statistiker sprechen hier von einem "Schwarzen Schwan", ausgelöst werden und ist daher immer möglich. Beispiel dafür sind die Anschläge vom 11. September 2001 oder auch Corona. Aber er steht nicht vor der Tür.

Eine Korrektur wäre dagegen durchaus möglich, und aus meiner Sicht sogar gesund. Auslöser dafür sind viele denkbar, u.a. wieder zunehmende Konjunktursorgen. Denn schon ein etwas schwächeres Wachstum würde die teils hohen Aktienbewertungen in Frage stellen. Bislang wurden aber selbst kleine Rücksetzer speziell in den US-Indizes rasch wieder für Käufe genutzt.

Um eine Korrektur zu erkennen, nutze ich die Charttechnik. Sollten die Indizes wie der S&P 500 wichtige Unterstützungen unterschreiten, dann kann das Ganze eine Eigendynamik gewinnen. Davon ließe sich dann übrigens in einem aktiv gemanagten Depot mit Short-Positionen profitieren.

Mein Fazit

Die lange Periode extrem niedriger Zinsen birgt viele Risiken. So können z.B. neue Kreditblasen entstehen oder Pleiteunternehmen am Leben erhalten werden. Möglicherweise endet das Ganze irgendwann in einem Crash, doch "irgendwann" ist keine Aussage, auf der eine Anlagestrategie aufgebaut werden kann.

Denn Nichtstun ist ebenfalls gefährlich. Langfristig orientierte Anleger sind meiner Ansicht nach gut beraten, z.B. im Rahmen eine monatlichen Sparplans in Aktien zu investieren, um Chancen nicht zu verpassen und den realen Negativ-Zinsen auf Sparguthaben zu entgehen.

Ein bisschen Liquidität auf der Seite zu haben, um günstige Einstiegschancen zu nutzen, wenn es doch zu einer schärferen Korrektur kommt, ist sicher kein Fehler – wenn man die finanziellen Möglichkeiten dazu hat.

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|