Warum Japan trotz aller Probleme Chancen für Anleger bietet...

Liebe Leserin, lieber Leser,

es gibt keinen Zweifel daran, dass die Länder Ost-Asiens besser durch die Corona-Krise gekommen sind als z.B. Europa oder auch die USA. Das betrifft nicht nur die gesundheitlichen Auswirkungen, sondern auch die wirtschaftlichen Folgen.

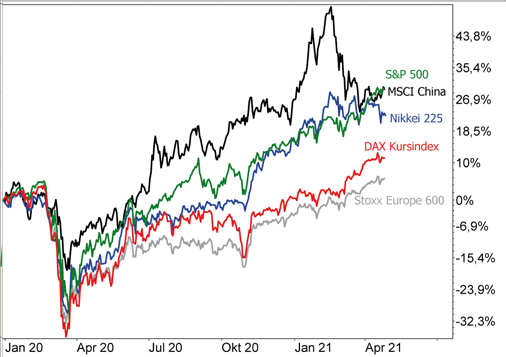

Entsprechend entwickelten sich auch die Aktien-Indizes der Region besser als z.B. der Welt-Aktien-Index MSCI World oder auch als die Aktien-Indizes der USA (S&P 500), Europas (Stoxx Europe 600) oder Deutschlands (DAX).

Bis Mitte Februar zeigten z.B. der MSCI China Index und der japanische Nikkei 225 Index eine deutliche Outperformance gegenüber den Aktien-Indizes aus Europa und den USA. Seitdem gab es allerdings an Chinas Aktien-Markt eine deutliche Korrektur und der Nikkei 225 bewegte sich nur noch seitwärts, während der US-Index S&P 500 und auch der DAX aufholten:

Es mag Dich verwundern, dass die Aktien japanischer Unternehmen seit Herbst 2020 so gefragt waren, angesichts der jahrzehntelangen Depression, an die man beim Thema „Japan“ zuerst denkt. Aber Japans Unternehmen überzeugen in der Regel mit kerngesunden Bilanzen und einem niedrigen Schuldenstand.

Das hat z.B. auch die Investoren-Legende Warren Buffett überzeugt, der mit seinem Fonds Berkshire Hathaway im Sommer 2020 in mehrere japanische Aktien investierte. Ich bin darauf im Report am 2. September 2020 näher eingegangen.

Strukturelle Probleme lähmen Japan

Dass japanische Aktien wieder mehr in den Fokus auch internationaler Anleger gerückt sind, ändert allerdings nichts an den strukturellen Problemen der japanischen Wirtschaft. Seit vielen Jahren lähmen u.a. die Überalterung der Gesellschaft, die Reformunfähigkeit der Politik und übermäßige Bürokratie die Wirtschaft. Die Wachstumsschwäche Japans ist chronisch.

Entsprechend kämpft die Notenbank seit Jahren mit einer extrem lockeren Geld-Politik gegen die Gefahr von Deflation, denn diese würde in eine dauerhafte Stagnation führen. Der Erfolg in diesem Kampf ist überschaubar, um es japanisch-höflich auszudrücken. 2013 ist der aktuelle Präsident der Bank of Japan, Haruhiko Kuroda, angetreten, um "mit allen Mitteln" der Deflations-Gefahr ein Ende zu bereiten und die Inflationsrate über die "magische" 2-Prozent-Marke zu treiben.

Das ist nur sporadisch gelungen, aber nicht dauerhaft. Und das obwohl die Bank of Japan Wort hielt und tatsächlich alle Instrumente ausschöpfte. Durch massive Anleihekäufe werden die Renditen am Anleihe-Markt direkt gesteuert (Zinskurven-Kontrolle) und es werden auch Aktien und andere riskante Assets gekauft.

Die Geld-Politik bleibt dauerhaft expansiv

Corona hat mit seinen negativen Auswirkungen auf die Konjunktur das Inflationsziel von 2 Prozent in noch weitere Ferne gerückt. Das bestätigten die Notenbanker auch bei ihrer Sitzung in dieser Woche. Doch was nutzen Ziele, die auch in den nächsten Jahren nicht erreichbar sind?

Kuroda, der früher für seine klaren Worte bekannt war, spricht nur noch davon, dass die 2 Prozent irgendwann erreichbar sein könnten, wenn man an der aktuellen Geld-Politik nur lange genug festhielt. Erklären lässt sich diese in ihrer Komplexität ohnehin kaum noch einem Laien.

Zur Ehrenrettung der Bank of Japan muss man sagen, dass die Probleme Japans mit Geld-Politik allein auch nicht zu lösen sind. Premier-Minister Shinzo Abe war 2012 eigentlich angetreten, um die strukturellen Verkrustungen zu lösen. Doch das ist ihm nicht gelungen. Und bislang gibt es keine Anzeichen dafür, dass sich dies unter seinem Nachfolger Yoshihide Suga ändert.

Corona ist auch für Japan nicht vorbei

Derzeit ist Japans Regierung ohnehin mehr mit dem Kampf gegen eine neue Corona-Welle beschäftigt. Es gibt Lockdowns in mehreren Regionen und Olympia in diesem Sommer wird angesichts der Einschränkungen nicht die erhoffte Aufbruchsstimmung verbreiten.

Dazu kommt, dass Japan bei den Impfungen – wie übrigens ganz Ost-Asien – stark hinterherhinkt. Möglicherweise hat man sich zu sehr auf den Erfolgen gegen die Ausbreitung des Virus ausgeruht. Doch endgültig überwinden lässt sich die Pandemie nur durch Impfungen.

Der anhaltende Kampf gegen Corona dämpft die Aussichten für die Erholung der Inlandsnachfrage in Japan in diesem Jahr. Dazu kommt, dass sich das Wachstumstempo in China und anderen Nachbarländern verlangsamt hat. Das wirkt sich negativ auf die Exporte aus.

Die Wachstumsprognosen für die japanische Wirtschaft wurden daher in den letzten Wochen nach unten korrigiert, der IWF z.B. rechnet nur noch mit einem Plus von 3,3 Prozent. Zum Vergleich: Die US-Wirtschaft soll um 6,4 Prozent und die Eurozone immerhin um 4,4 Prozent wachsen.

Das heißt mit anderen Worten: Die Geld-Politik der Bank of Japan bleibt noch für Jahre extrem expansiv, voraussichtlich länger als dies in den USA oder der Eurozone der Fall ist. Daher steht auch der Yen gegenüber dem US-Dollar und dem Euro seit Monaten unter Abwertungsdruck.

Mein Fazit

Noch vor wenigen Monaten galt Ost-Asien als Gewinner der Corona-Krise. Das stimmt im Grunde auch weiterhin, wenn man die gesundheitlichen Folgen und die rasche wirtschaftliche Erholung bedenkt. Doch immer mehr holen wirtschaftlich die Länder auf, die früher und stärker auf Impfungen gesetzt haben, allen voran die USA, und selbst Europa.

Das zeigt: Gewinner und Verlierer wechseln sich in dieser Krise schnell ab, das gilt besonders auch am Aktien-Markt. Das unterstreicht meiner Ansicht nach, was in der langfristigen Aktien-Anlage auch vor Corona schon galt: Diversifizierung in der Anlage über Branchen und Länder hinweg ist für den nachhaltigen Erfolg entscheidend.

In der mittelfristigen, aktiven Aktien-Anlage ist es dagegen vielversprechend auf Trends zu setzen. Japanische Aktien könnten durchaus wieder stärker gefragt sein, ein Signal dafür wäre, wenn der Nikkei 225 Index seine Seitwärtsbewegung nach oben auflöst.

Mein Podcast-Tipp:

Bitcoin – Der große Irrtum?

Unter Rendite-Aspekten war der Kauf von Bitcoin ganz sicher die beste Investitions-Entscheidung, die ich in den letzten Jahren getroffen habe. Was ich aber heute an Zuversicht und Euphorie spüre und in vielen Beiträgen und Artikeln lese, das geht zu weit und das wird den ein oder anderen möglicherweise zu gefährlichen Entscheidungen innerhalb seiner Vermögensanlage führen. Deswegen möchte ich eine Warnung aussprechen...

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (Smartphone, Tablet etc. mit Android)

→ Hier findest Du meinen Podcast auf Apple (Apple iPhone, iPad bzw. iTunes)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|