Warum eine hohe Dividenden-Rendite trügerisch sein kann

Liebe Leser,

nicht selten werde ich nach den besten Dividenden-Aktien gefragt. Welche Titel aus dem Deutschen Aktienindex DAX bieten z.B. die höchste Rendite? Hinter dieser Frage steckt natürlich die Idee, dass angesichts von Nullzinsen auf Sparbüchern und Tagesgeld die Dividende der neue Zins sei.

Doch so einfach ist das nicht! Eine hohe Dividenden-Rendite sollte niemals allein als Grund dienen, in eine Aktie zu investieren.

Da muss mehr dazu kommen: Die Gewinnausschüttungen – nichts anderes sind Dividenden – müssen regelmäßig erfolgen, sie sollten langfristig und stetig steigen und sie sollten nicht die Substanz des Unternehmens schädigen.

Ist das nicht der Fall, dann kann es sein, dass der Aktienkurs des vermeintlichen "Dividenden-Stars" fällt und die hohe Dividenden-Rendite durch Kursverluste aufgefressen wird.

ProSiebenSat1: Der Dividenden-Star im DAX!?

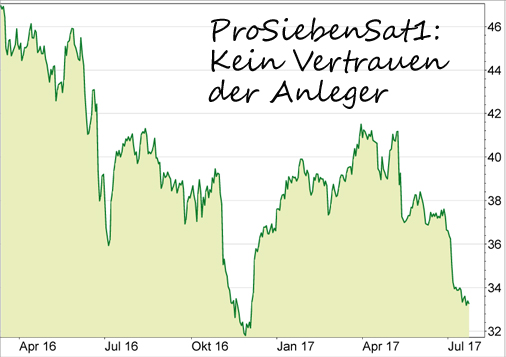

Das trifft auch auf ProSiebenSat1 Media zu, aktuell der DAX-Wert mit der höchsten Dividenden-Rendite von 6,0 Prozent. Die Aktie des Medienkonzerns, der neben den bekannten Fernsehsendern auch viele Internetportale betreibt, wurde im März 2016 in den DAX aufgenommen.

Schon damals zählte ProSieben mit einer Dividenden-Rendite von knapp vier Prozent zu den Aktien mit der höchsten Gewinnausschüttung im DAX.

Jetzt aber kommt der Haken: Der Aktienkurs ist seitdem um mehr als 40 Prozent gefallen, da hätte Ihnen die Dividenden-Rendite wenig genutzt!

In den letzten Wochen ging es nochmals deutlich nach unten, was auch die hohe Dividenden-Rendite erklärt. Denn wenn der Aktienkurs fällt und die erwartete Ausschüttung gleich hoch bleibt, dann steigt die Dividenden-Rendite.

Kennzahlen: ProSiebenSat1 Media |

WKN / ISIN: |

PSM777 / DE000PSM7770 |

Marktkapitalisierung: |

7,81 Mrd. USD |

Umsatz 2017e: |

4,187 Mrd. EUR |

KGV 2017e / 2018e: |

13,3 / 12,3 |

Dividendenrendite 2017: |

6,0% |

Die ProSieben-Aktie könnte erneut das langjährige Tief bei 32 Euro testen.

Erst Kurse über 36 Euro würden charttechnisch die Lage entspannen.

Dividenden-Aktien zählen zu den schwächsten DAX-Werten

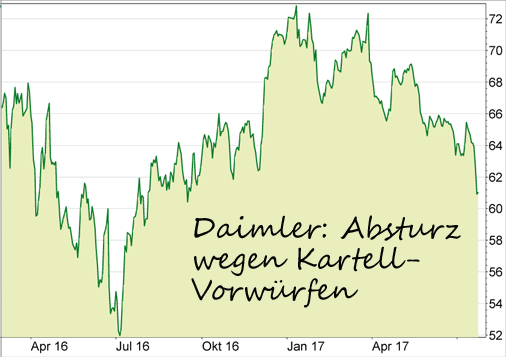

Das Gleiche gilt derzeit für Daimler, die Aktie mit der aktuell zweithöchsten Dividenden-Rendite von 5,7 Prozent im DAX. Der Kurs fällt derzeit wegen der Kartellvorwürfe, von denen Sie sicher gelesen haben.

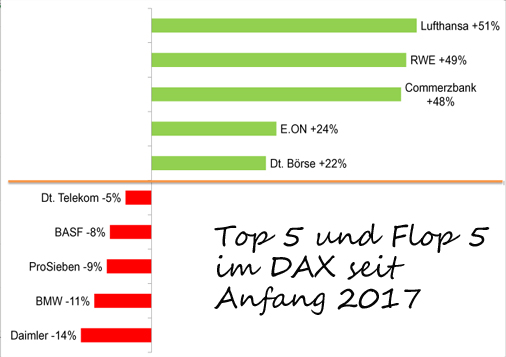

Und so zählen 2017 gerade die beiden DAX-Aktien mit der höchsten Dividenden-Rendite zu den Werten mit den größten Kursverlusten, wie Sie an der Grafik mit den 5 besten und die 5 schwächsten DAX-Aktien seit Anfang 2017 sehen können:

Trotz des Kurseinbruchs der letzten Tage liegt die Lufthansa-Aktie mit

einem Plus von 57 Prozent in diesem Jahr noch an der DAX-Spitze.

Am schwächsten performten dagegen Daimler und ProSieben.

Daimler leidet unter dem Diesel-Skandal

Aber vielleicht eröffnet der Kursrückgang ja eine günstige Einstiegs-Chance? Das lässt sich so pauschal nicht beantworten, denn die Schwäche beider Aktien hat ja ihre Gründe. Bei Daimler ist es z.B. der Abgasskandal und die Krise in der Autoindustrie – oder wie immer man das Ganze auch nennen mag.

Gerade die jüngsten Meldungen zu mutmaßlichen Kartellabsprachen zeigen, dass die daraus resultierenden Belastungen für die Stuttgarter noch nicht abzuschätzen sind.

Dazu kommt, dass der Diesel-Motor insgesamt in Verruf geraten ist, was auch Daimler verstärkt in den Absatzzahlen zu spüren bekommen könnte. 2018 könnte der Gewinn auch deswegen niedriger liegen als in diesem Jahr.

Kennzahlen: Daimler |

WKN / ISIN: |

710000 / DE0007100000 |

Marktkapitalisierung: |

65,38 Mrd. USD |

Umsatz 2017e: |

161,555 Mrd. EUR |

KGV 2017e / 2018e: |

6,8 / 6,9 |

Dividendenrendite 2017: |

5,7% |

Die Daimler-Aktie stürzte nach den jüngsten Vorwürfen

über Preisabsprachen in der Autoindustrie ab.

ProSieben: Zweifel am Geschäftsmodell

Ganz dick kommt es derzeit aber für die Medien-Aktie ProSiebenSat1. Mit einem Minus von 21 Prozent war sie schon 2016 der schwächste DAX-Wert und auch 2017 liegt sie nach Daimler mit minus 8,6 Prozent ganz hinten.

Die Gründe für die anhaltende Schwäche der ProSieben-Aktie sind Abwärtsrevisionen bei den Umsatz- und Gewinnprognosen und grundsätzliche Zweifel an der Entwicklung des Fernseh-Werbemarktes.

Zudem hat der Vorstand die Anleger in den letzten Monaten mit seiner Politik der Zukäufe und Verkäufe von Unternehmensteilen verwirrt. Die Strategie dahinter ist schwer erkennbar.

Kursrutsch bei ProSieben übertrieben?

Trotzdem könnte der Kursrutsch übertrieben sein, zumindest wenn man den Aktienanalysten glauben mag. Denn die ProSieben-Aktie notiert 25 Prozent unter dem durchschnittlichen Kursziel der Analysten – ein einmaliger negativer Spitzenwert im DAX. Dabei handelt es sich um das mittlere Kursziel von 25 Aktienanalysten, die zu ProSieben eine Einschätzung abgegeben haben.

Darüber hinaus liegt selbst das niedrigste der genannten Kursziele mit 32 Euro nur noch knapp unter dem aktuellen Aktienkurs von 33,40 Euro.

Die Gewinnprognosen wurden in den letzten Monaten zwar nach unten revidiert, immerhin soll es aber 2018 trotzdem einen Gewinnanstieg geben. Das spricht gegen eine Senkung der Dividende, was im Übrigen auch von den meisten Analysten nicht erwartet wird. Im Gegenteil: Es wird bislang für das Geschäftsjahr 2017 eine Erhöhung prognostiziert.

Mein Fazit:

Die Aktien von ProSiebenSat1 und Daimler sind wegen der hohen Dividenden-Renditen durchaus attraktiv, das will ich gar nicht bestreiten. Der Kursrückgang der letzten Monate könnte sich daher für diejenigen unter Ihnen, die auf einen so genannten Turnaround spekulieren wollen, als gute Einstiegs-Chance erweisen.

Aber es handelt sich eben um eine Spekulation, denn es besteht die Gefahr, dass sich die negative Tendenz noch fortsetzt.

Und dann ist es auch nicht mehr ausgeschlossen, dass die nächsten Dividendenzahlungen gesenkt werden müssen. Als langfristige Aktieninvestments taugen wegen der großen Unsicherheit beide Titel meiner Ansicht derzeit nicht, da gibt es bessere Werte.

|