Der Franken wertet auf – solltest Du jetzt auf Schweizer Aktien setzen?

Liebe Leserin, Lieber Leser,

an den Börsen herrscht derzeit eine etwas seltsame Stimmung. Auf der einen Seite drücken der Abschwung der Weltkonjunktur und die Gefahr einer Fortsetzung des Handelsstreits zwischen den USA und China auf die Kurse. Denn schließlich sind davon auch die Gewinne der Unternehmen negativ betroffen.

Auf der anderen Seite haben die Notenbanken in den USA und der Eurozone angekündigt, wieder mehr Liquidität in die Märkte pumpen zu wollen. Das heißt, die Zinsen bleiben auf Dauer niedrig und es gibt außerhalb des Aktienmarkts kaum lukrative Anlagemöglichkeiten.

Der Franken steht unter Aufwertungsdruck

Das führt dazu, dass die Aktienmärkte auf hohem Niveau verharren, der US-Index S&P 500 notiert sogar auf einem Allzeithoch. Gleichzeitig sind aber auch sichere Anlagehäfen wie z.B. Gold oder der Schweizer Franken (CHF) verstärkt gefragt (den Goldpreis analysiere ich weiter unten für euch).

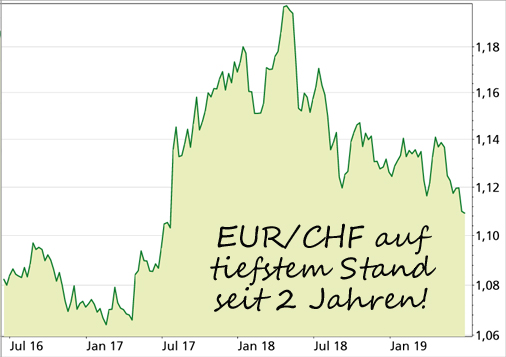

Der Wechselkurs des Euro zum Franken (EUR/CHF) ist dabei auf den tiefsten Stand seit zwei Jahren gefallen, d.h., der Franken hat gegenüber dem Euro deutlich aufgewertet:

Sollte der Franken weiter gegenüber dem Euro aufwerten, dann würden davon auch die Kurse Schweizer Aktien in Euro gerechnet profitieren. Eine kleine Beispielrechnung verdeutlicht das: Zu Jahresbeginn lag EUR/CHF bei 1,18 CHF.

Eine Schweizer Aktie im Wert von 100 CHF hätte bei einem Verkauf 84,75 Euro gebracht (100 CHF /1,18 CHF). Aktuell würde dieselbe Aktie bei einem Aktienkurs von 100 CHF und einem Wechselkurs von 1,12 CHF 89,29 Euro (100 CHF / 1,12 CHF) bringen.

Schweizer Aktien-Index SMI schlägt den DAX

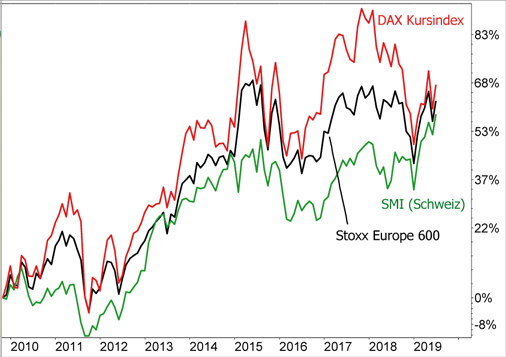

Möglicherweise war die Aufwertung des Franken seit Jahresbeginn für einige Anleger ein Grund, auf Schweizer Aktien zu setzen. Die Kursentwicklung des Schweizer Aktien-Index SMI im Vergleich zum DAX (Kursindex) deutet jedenfalls darauf hin: Während der DAX in den letzten zwölf Monaten um etwa 10% nachgab, konnte der SMI um mehr als 5% zulegen. Die Outperformance Schweizer Aktien bildete sich besonders seit Oktober 2018 aus.

Doch neben dem Wechselkurs gibt es ein weiteres Argument, das in den letzten Monaten für den Schweizer Aktienmarkt sprach – und das wohl die größere Rolle gespielt hat: Der SMI wird dominiert von Aktien aus defensiven, also weniger konjunktursensiblen bzw. nicht-zyklischen Branchen wie Nahrungsmittel und Pharma. Und die waren zuletzt an den Börsen verstärkt gefragt, nicht nur in der Schweiz.

Aktien aus Nicht-zyklischen Branchen gefragt

Der Handelsstreit zwischen den USA und China hat dazu geführt, dass sich die Weltkonjunktur deutlich abkühlt. Davon sind vor allem Unternehmen aus Branchen wie Automobil, Chemie, Halbleiter, Stahl oder Maschinenbau betroffen, denn sie haben mit einem Nachfragerückgang zu kämpfen. Bei Nahrungsmitteln, Pharmaprodukten, Energie oder Telekommunikation ist die Nachfrage sehr viel unabhängiger von Konjunkturschwankungen.

Im SMI ist die Gewichtung nicht-zyklischer Aktien besonders hoch. Die drei Schwergewichte Nestlé (Nahrungsmittel), sowie Roche und Novartis (Pharma) machen allein fast 54 Prozent der Marktkapitalisierung des SMI aus.

Drei Unternehmen dominieren den Schweizer Aktienmarkt

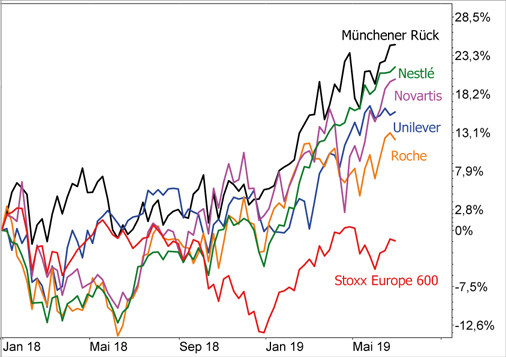

Die Nestlé-Aktie kletterte zuletzt auf ein Allzeithoch und Roche sowie Novartis sind nicht weit davon entfernt. Die folgende Grafik zeigt, wie deutlich die Outperformance der drei Aktien gegenüber dem Stoxx Europe 600 Index seit Anfang 2018 ist. In diesem Index sind die 600 größten Aktien aus Europa enthalten und Nestlé, Roche und Novartis sind auch hier mit zusammen 7,9% die größten Positionen.

Aber auch andere Aktien aus defensiven Branchen wie der deutsche Rückversicherer Münchener Rück oder der niederländisch-britische Nahrungsmittelkonzern Unilever zeigten seit Oktober eine Outperformance.

Branchenrotation in den Portfolios

Solche unterschiedlichen Entwicklungen spiegeln eine Branchenrotation in den Portfolios besonders von Großanlegern wider. Befindet sich die Konjunktur im Aufschwung oder steht kurz davor, dann werden verstärkt Aktien aus zyklischen Branchen ins Portfolio genommen.

Dreht sich der Wind, dann werden Aktien aus nicht-zyklischen Branchen bevorzugt, die oftmals weniger Kurspotenzial, aber dafür höhere Dividendenrenditen bieten. Die drei genannten Schweizer Aktien besitzen Dividendenrenditen von 2,6 bis 3,2%.

Langfristig gleicht sich dieser Effekt aber aus. Der Vergleichs-Chart von SMI, DAX und Stoxx Europe 600 seit 2009 zeigt, dass sich alle drei Indizes in diesem Zeitraum unter dem Strich fast gleich entwickelten.

Allerdings zeigte der DAX stärkere Kursausschläge, was u.a. daran liegt, dass im wichtigsten deutschen Aktien-Index Unternehmen aus konjunktursensiblen Branchen wie Automobil, Chemie und Maschinenbau eine größere Rolle spielen als in anderen europäischen Indizes oder im Stoxx Europe 600 insgesamt.

Mein Fazit

Ist es also eine gute Idee, jetzt Schweizer Aktien zu kaufen? Darauf möchte ich zweigeteilt antworten: Kurz- und mittelfristig kann der SMI weiterhin besser performen als z.B. der DAX, wenn der Franken weiter aufwertet und Aktien aus defensiven Branchen gefragt bleiben.

Das ist spekulativ und hängt u.a. davon ab, ob sich die Weltkonjunktur weiter abschwächt. Eine Einigung oder auch nur eine Annäherung im Handelsstreit zwischen den USA und China könnte an den Börsen allerdings wieder die Aktien aus konjunktursensiblen Branchen in den Fokus rücken.

Zudem ist es zwar möglich, dass der Franken gegenüber dem Euro weiter aufwertet, aber es ist keineswegs sicher. Die Schweizerische Nationalbank hat sich in den letzten Jahren vehement gegen eine Aufwertung des Franken gestemmt und diese Politik dürfte sie auch in Zukunft beibehalten.

Mit anderen Worten: Bei einem weiteren Kursrückgang von EUR/CHF ist mit Gegenmaßnahmen der Notenbanker zu rechnen. Der Franken könnte also wieder abwerten.

Langfristig ist eine Währungsspekulation grundsätzlich keine gute Grundlage für ein Aktien-Investment. Hier sollten die Geschäftsaussichten für das jeweilige Unternehmen im Vordergrund stehen. Aktien aus anderen Ländern zu kaufen und damit sein Depot indirekt auch in Fremdwährungen zu diversifizieren, sollte nur als zusätzliches Kriterium bei der Geldanlage dazu kommen.

Ein guter Mix von Aktien aus defensiven und konjunktursensiblen Branchen ist meiner Ansicht nach der richtige Weg, um langfristig von den überdurchschnittlichen Renditen am Aktienmarkt zu profitieren und die Kursschwankungen im Gesamtdepot zu verringern.

Lediglich beim Aufstocken des Depots kann man die erwähnte Branchenrotation berücksichtigen. Allerdings sollten dann eher Schwächephasen zum Einstieg in Aktien, von denen man langfristig überzeugt ist, genutzt werden. Im Zukunfts-Depot unseres Premium-Anlagemagazins "Rendite-Spezialisten" gehen wir z.B. so vor.

|