Mit ETFs in den Immobilienmarkt investieren!

Liebe Leserin, Lieber Leser,

wie ihr vermutlich bereits wisst, rate ich dazu, im Rahmen eurer Möglichkeiten in Sachwerte zu investieren. Denn Sparkonten, Tagesgeld oder andere Festgeldanlagen werden praktisch nicht mehr verzinst. Noch schlimmer: Durch die Inflation verliert Geldvermögen sogar real an Wert.

Zu den Sachwerten zählen neben Aktien und Gold auch Immobilien. Nun kann sich natürlich nicht jeder eine Wohnung oder ein Haus kaufen, aber börsennotierte Immobiliengesellschaften bieten eine gute Möglichkeit, um relativ einfach und breit diversifiziert indirekt in Immobilien zu investieren.

Ein großer Vorteil dabei: Immobiliengesellschaften schütten meist regelmäßig Dividenden aus, in meinem Video: "Passives Einkommen: Jeden Monat Dividende!" gehe ich darauf genauer ein.

Was sind REITs?

Besonders beliebt unter den Käufern von Immobilien-Aktien sind die so genannten REITs, und das meiner Ansicht nach völlig zu Recht. REITs ist die Abkürzung für Real Real Estate Investment Trusts. Dabei handelt es sich um eine spezielle Form börsennotierter Immobiliengesellschaften. Es ist genau staatlich reguliert, wann sich eine Immobiliengesellschaft als REIT bezeichnen kann, bzw. wann sie diese Gesellschaftsform annehmen darf.

REITs dürfen ihr Geld ausschließlich durch Vermietung und Veräußerungsgewinne von Immobilien verdienen. Das unterscheidet sie von Immobilien-Aktien im Allgemeinen, die auch auf andere Geschäftsmodelle setzen können. REITs sind von Ertragssteuern befreit, und das macht sie für Unternehmen so attraktiv. Dafür müssen sie aber 90 Prozent der Gewinne an die Aktionäre in Form von Dividenden ausschütten.

Wegen der strengen Auflagen gibt es in Deutschland allerdings nur wenige REITs, nämlich alstria Office REIT, Deutsche Konsum REIT und Hamborner REIT.

Die Vorteile von REITs

Für Anleger liegen die Vorteile auf der Hand: Die Anteile können leicht an der Börse ge- und verkauft werden. Bei offenen Immobilienfonds ist das nicht so einfach, bei geschlossenen Fonds ist es gar nicht möglich. Spezieller Vorteil der REITs ist zudem die garantierte Dividende. In die einzelnen REITs kann schon mit geringen Beträgen investiert werden, so dass eine Streuung auf verschiedene Unternehmen, Branchen und sogar Länder leicht möglich ist.

Trotz der Verpflichtungen zu Dividendenzahlungen sind REITs aber kein risikoloses Investment, denn wie die Kurse anderer Aktien können auch die von REITs stark schwanken. Der Wert der Unternehmen hängt ab von der Wertentwicklung der Immobilien und der Höhe der Mietzahlungen. Kommt der Immobilienmarkt in eine Krise, wie z.B. 2008/2009, dann fallen auch die Aktienkurse der REITs mitunter stark.

Diversifizierung ist auch bei Immobilien-Investments wichtig

Streuung ist daher auch bei dieser Art von Investments wichtig, denn selten geraten alle Immobilienklassen (Wohnimmobilien, Gewerbeimmobilien, Hotels etc.) gleichzeitig unter Druck. Und meist entwickeln sich die Immobilienmärkte in verschiedenen Ländern unterschiedlich, so dass eine internationale Streuung hier durchaus sinnvoll ist. Eine gute Möglichkeit breit zu streuen ist das Investment in ETFs, die auf REITs und auf Immobiliengesellschaften insgesamt spezialisiert sind und in viele Aktien investieren.

Mein ETF-Favorit für den US-Markt

In den USA gibt es weltweit bei weitem die meisten REITs, so dass am US-Markt kaum ein Weg vorbei führt. Mein Favorit ist hier der US iShares US Property Yield ETF (ISIN: IE00B1FZSF77 | WKN: A0LEW6). Der ETF investiert in 118 einzelne Immobiliengesellschaften.

Der Schwerpunkt der Investments liegt auf Gewerbe- und Büroimmobilien (27,3%), Spezial-Immobilien (26,0%), Einzelhandel (19,1%) und Wohnimmobilien (18,3%). Eine weitere Voraussetzung: Für eine Aufnahme in den US Property Yield Index müssen die Unternehmen mindestens eine Dividendenrendite von 2% aufweisen.

Allerdings sind neben REITs auch andere Immobiliengesellschaften im Index enthalten, auch wenn der Anteil der REITs bei weitem überwiegt. Noch mehr gilt diese Einschränkung für die anderen ETFs, die ich im Folgenden noch unter die Lupe nehme. Da REITs in anderen Ländern weniger verbreitet sind als in den USA, nimmt der Anteil von Nicht-REITs in den ETFs zu.

Die Dividenden sind entscheidend

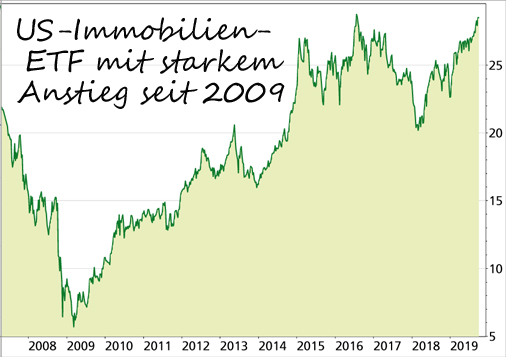

Der langfristige Chart zeigt, dass der ETF während der Immobilien- und Finanzkrise von 2007 bis 2009 einen starken Einbruch erlebte, wie die Immobilienmärkte weltweit. Im Jahr 2015 war dieser Kurseinbruch wieder aufgeholt. Allerdings spiegelt der Chart nur die Kursentwicklung und nicht die Wertentwicklung wider, denn zu der gehören ja maßgeblich die Dividendenzahlungen. Ohne Dividenden legte der ETF seit dem Jahr 2007 um 57% zu, mit Dividenden um 148%.

Allein in den letzten 5 Jahren zeigte der ETF eine Wertentwicklung von 77% und hat damit die meisten anderen Immobilien-ETFs in den Schatten gestellt, nicht zuletzt weil sich der US-Immobilienmarkt in diesem Zeitraum besonders gut entwickelte. Das muss aber nicht so bleiben, es kann durchaus sein, dass in Zukunft andere Immobilienmärkte eine bessere Performance zeigen.

Der internationale Immobilien-ETF

Wer daher breiter streuen möchte, kann z.B. auf den iShares Developed Markets Property Yield ETF (ISIN: IE00B1FZS350 | WKN: A0LEW8) setzen. Dieser ETF investiert in REITs und andere Immobilien-Aktien aus allen klassischen Industrieländern. Auch hier entfällt der Löwenanteil mit 57% des Index auf Unternehmen aus den USA. Auf den weiteren Plätzen folgen dann Japan (8,2%), Hongkong (6,8%), Australien (5,0%) und Deutschland (4,4%).

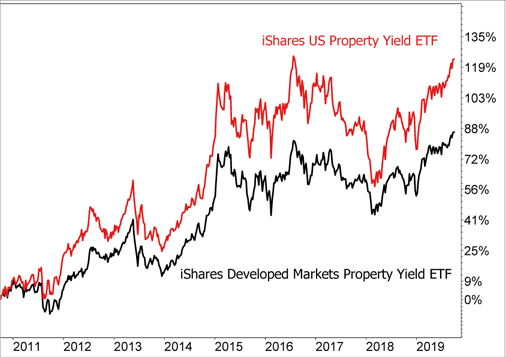

In den letzten 5 Jahren zeigte dieser ETF eine Performance von 64%, also kaum schwächer als der US-REIT-ETF; kein Wunder, angesichts des hohen Anteils von US-Aktien. Auch im Chart, der die Kursentwicklung beider ETFs seit 2010 gegenüberstellt, zeigt sich dieser leichte Unterschied:

Die europäischen Alternativen

Wer dagegen vor allem auf den europäischen Immobilienmarkt setzen will, kann in den Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate ETF (ISIN: LU0489337690 | WKN: DBX0F1) investieren. Dieser ETF zeigte in den letzten 5 Jahren zwar "nur" eine Performance von 44,2%, aber das lag nicht zuletzt am britischen Immobilienmarkt. Wegen des Brexit und der Abwertung des Pfunds sind britische Immobilien im Wert gefallen. Immerhin entfallen 24,7% des Index auf Unternehmen aus Großbritannien, gefolgt von Deutschland (23,6%) und Frankreich (15,8%).

Allerdings sind in dem ETF nur zu 53% REITS enthalten, der Rest sind andere Immobiliengesellschaften. Im ETF sind z.B. auch die deutschen Unternehmen Vonovia und Deutsche Wohnen enthalten.

Diesen ETF gibt es in ähnlicher Form. allerdings ohne Großbritannien. Der Xtrackers FTSE Developed Europe Ex UK Property (ISIN: IE00BP8FKB21 | WKN: A118P8) performte in den letzten 5 Jahren deutlich besser, es gab ein Plus von 71,2%. Der ETF setzt zu 28,9% auf deutsche Immobiliengesellschaften, zu 21,2% auf französische und zu 16,0% auf schwedische. Wer seinen Fokus stärker auf den deutschen Markt legen möchte, für den ist dieser ETF eine gute Möglichkeit.

Mein Fazit

Investments am Immobilienmarkt sind ein wichtiger Bestandteil eines langfristig ausgerichteten Depots. Dabei bieten ETFs eine gute Möglichkeit, um breit gestreut zu investieren. Der iShares Developed Markets Property Yield ETF setzt auf Immobiliengesellschaften aus vielen Ländern, allerdings liegt der Schwerpunkt auf den USA, zweifellos dem aus Anlegersicht wichtigsten Immobilienmarkt der Welt.

Mit dem Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate ETF kannst Du dagegen speziell im europäischen Markt investieren, der Anteil der deutschen Unternehmen im Index ist hoch. Einen ETF zu wählen, der Großbritannien ausklammert, halte ich langfristig trotz des Brexit für keine gute Idee.

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“,

die Du dann immer für jeweils 24 Stunden abrufen kannst.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|