Ist der Euro zu schwach?

Liebe Leser,

die Politik der US-Regierung ist in diesem Sommer das Hauptthema an den Märkten. Das Infrage stellen des freien Welthandels (der im Übrigen nie ganz frei war) kann die Rahmenbedingungen für die global agierenden Unternehmen komplett ändern. Das bringt große Verunsicherung mit sich.

In der letzten Woche macht der US-Präsident – flapsig gesprochen – ein weiteres Fass auf: Er warf der Europäischen Union und China Wechselkursmanipulation vor. Der Euro und der Chinesische Yuan würden absichtlich schwach gehalten, um die Exportwirtschaft anzukurbeln.

Denn ist die Währung schwach, dann können die eigenen Produkte im Ausland günstig verkauft werden und haben dadurch einen Wettbewerbsvorteil gegenüber den Konkurrenten, z.B. aus den USA. So die Anschuldigung.

Sollten wir Anlagen in US-Dollar meiden?

Sollte das zutreffen, dann hätte das auch für uns als Anleger Konsequenzen: Sind der Euro und der Yuan schwächer als sie sein sollten, dann wäre das eine gute Gelegenheit, um europäische und chinesische Aktien zu kaufen, denn Unter- oder Überbewertungen am Währungsmarkt lösen sich irgendwann wieder auf. Die in Euro oder Yuan notierten Aktien würden dann währungsbedingt an Wert gewinnen.

Das Umgekehrte gilt für US-Aktien: Wertet der Dollar irgendwann ab, dann verlieren diese in anderen Währungen gerechnet an Wert.

Die Vorwürfe von Donald Trump haben oft einen wahren Kern. Ganz einfach auch deswegen, weil es immer Ungleichgewichte und Fehlentwicklungen in der Weltwirtschaft gibt, die man anprangern kann, wie z.B. die Handelsüberschüsse Deutschlands und Chinas. Aber der US-Präsident vereinfacht, verkürzt, lässt viele Argumente weg, ignoriert Tatsachen und liegt dadurch mit seinen Schlussfolgerungen meist falsch.

Aus meiner Sicht sprechen 5 Gründe dafür, dass auch in diesem Fall die Vorwürfe am Ziel vorbei gehen:

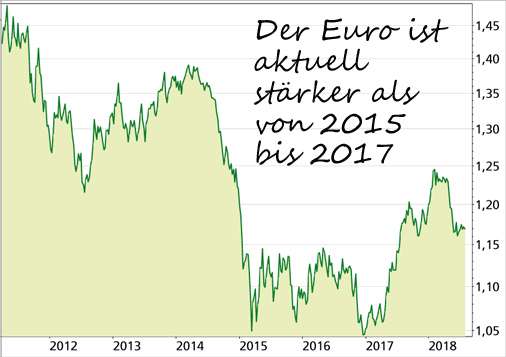

1. Der Euro und der Yuan haben in den letzten Wochen gegenüber dem Dollar abgewertet, wie übrigens die meisten Währungen weltweit. Langfristig gesehen sind beide Währungen aktuell aber nicht außerordentlich niedrig bewertet. Der Euro steht gegenüber dem Dollar aktuell immer noch höher als in den Jahren 2015 bis 2017, wie dieser Chart zeigt:

Ein Kursrückgang von EUR/USD bedeutet eine Abwertung

des Euro und vice versa eine Aufwertung des Dollars.

Die Vorwürfe von Donald Trump, wenn denn etwas dran sein sollte, kommen daher in jedem Fall zu spät.

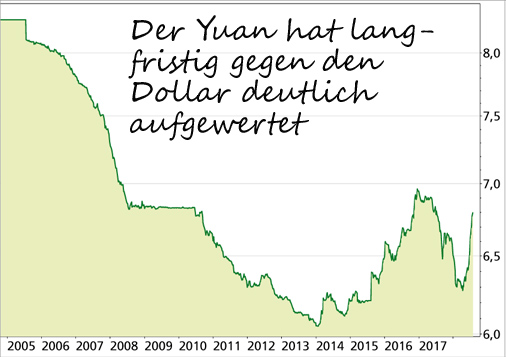

Auch der Yuan ist trotz des Abwertungsdrucks der letzten Wochen immer noch stärker als Ende 2016 und auch stärker als in den Jahren von 2008 bis 2010. Von einem langfristigen Abwertungstrend kann keine Rede sein:

Von 2005 bis 2014 hat der Yuan gegenüber dem Dollar massiv aufgewertet

(USD/CNY ist gefallen). In den letzten Wochen gab es lediglich eine Gegenbewegung.

2. Die Europäische Zentralbank betreibt keine aktive Wechselkurspolitik, greift also nicht direkt in die Preisbildung am Devisenmarkt ein. In China liegt die Sache etwas anders: Der Wechselkurs des Yuan wird von der Notenbank gegenüber einem Korb von Währungen festgelegt, dessen wichtigste Bestandteile der Dollar und der Euro sind.

3. Peking hat aber kein Interesse an einer Abwertung, das Hauptziel der Regierung ist Stabilität, das gilt auch für die Währungspolitik. Dafür spricht, dass der Wechselkurs USD/CNY trotz einiger Ausschläge heute in etwa auf dem gleichen Niveau liegt wie vor zehn Jahren. Zudem halten die meisten Devisenexperten den Yuan auf dem aktuellen Niveau für fair bewertet.

Tatsächlich hat die chinesische Regierung Angst vor den Folgen einer unkontrollierten Abwertung und würde daher nichts tun, was den Akteuren an den Märkten diesen Eindruck vermitteln könnte.

Anfang 2016 hatte die Furcht vor einer Abwertungsspirale kurzzeitig zu einem Kontrollverlust geführt, dessen Schockwellen die Märkte weltweit zu spüren bekamen: Ein Mix aus Abwertung und Kapitalflucht ließ die Kurse am Aktienmarkt einbrechen. Das will Peking sicher nicht wieder erleben.

4. Die Wechselkurse werden in erster Linie bestimmt durch die Zinspolitik. Das internationale Kapital fließt dahin, wo es höhere Zinsen gibt. Aktuell sind das die USA. Die Konjunktur in den Vereinigten Staaten läuft hervorragend und wird durch die Steuersenkungen der Trump-Regierung sogar noch angekurbelt.

Dadurch steigt die Inflation und die US-Notenbank steuert mit Zinserhöhungen gegen. Die steigenden Renditen für US-Anleihen locken international Kapital an.

Auf der anderen Seite bleiben die Zinsen in der Eurozone noch mindestens bis Herbst 2019 bei null Prozent. Das bringt in der Tendenz Aufwertungsdruck für den Dollar und Abwertungsdruck für den Euro. Hier trifft der Vorwurf von Donald Trump zu: Die Niedrigzinspolitik der EZB ist maßgeblich dafür verantwortlich bei, dass der Euro gegenüber dem Dollar schwach ist.

Also einfach die Zinsen in der Eurozone erhöhen und alles passt wieder? So einfach ist es leider auch diesmal nicht: Die lockere Geldpolitik der EZB hat die Konjunktur in der Eurozone wieder angekurbelt. Dadurch wurden Anlagen in Europa für internationale Anleger wieder interessanter.

Wegen des dadurch ausgelösten Kapitalzuflusses nach Europa hat der Euro im Jahr 2017 deutlich gegenüber dem Dollar aufgewertet, EUR/USD ist von 1,05 bis zeitweise auf 1,25 USD gestiegen.

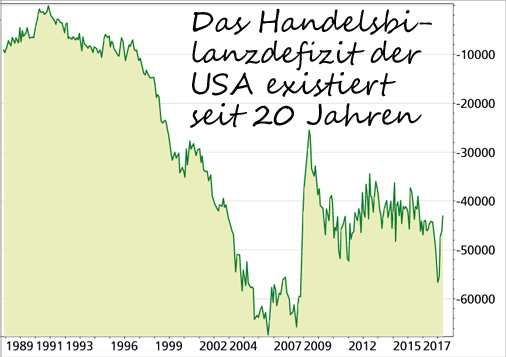

5. Das Handelsbilanzdefizit der USA ist chronisch. Die USA importieren seit Ende der 1990er Jahre weit mehr Waren als sie exportieren. Die Grafik zeigt die Entwicklung des Handelsbilanzdefizits in Millionen US-Dollar:

Seit 2010 bewegt sich das Handelsbilanzdefizit der USA

zwischen 55 und 35 Milliarden US-Dollar pro Monat.

Das hat viele strukturelle Gründe und ist nicht auf die Währungsmanipulation der Handelspartner zurückzuführen. Eine der Ursachen ist die große Nachfrage nach dem US-Dollar als internationaler Anlagewährung. Die USA verfügen über den breitesten Anleihemarkt und den breitesten Aktienmarkt der Welt.

Das lockt Kapital aus anderen Ländern an, wodurch der Dollar aufwertet, was auf der anderen Seite der Exportwirtschaft seit vielen Jahren das Leben schwer macht.

Mein Fazit

1. Die Vorwürfe von Donald Trump treffen nicht zu. Die aktuelle Stärke des Dollars spiegelt die relative Stärke der US-Konjunktur wider und ist eine Folge der Zinserhöhungen durch die US-Notenbank.

2. Die EZB hat bereits den Ausstieg aus der extrem expansiven Geldpolitik eingeleitet und wird ihr Programm zum Kauf von Wertpapieren voraussichtlich Ende 2018 auslaufen lassen. Das wird dem Euro wieder Auftrieb geben.

3. China betreibt keine Abwertungspolitik, im Gegenteil. Erklärtes Ziel von Peking ist es, die Exportabhängigkeit zu reduzieren. Das kann mit einer schwachen Währung nicht gelingen. Der von den USA forcierte Handelsstreit hat der Regierung die eigene Erpressbarkeit vor Augen geführt und sie in diesem Ziel sicher bestärkt.

Was bedeutet das für uns? Als langfristig orientierte Anleger sollten wir unsere Anlageentscheidungen nicht von Wechselkursprognosen abhängig machen, und schon gar nicht von politischen Aussagen. Beides kann seine Gültigkeit schnell verlieren.

Am besten ist es, wenn Sie Ihre Aktieninvestments über verschiedene Währungsräume streuen und ein langfristiges Portfolio möglichst an der Stärke und den Wachstumsaussichten der jeweiligen Regionen ausrichten.

Mein Tipp

Mit 50 Euro ein Vermögen aufbauen ...

Auch mit 50 Euro monatlich könnt ihr über einen Sparplan ein sattes Vermögen aufbauen. Aktien-Profi Armin Brack zeigt Euch in diesem Video, wie es geht. Ihr als YouTuber habt dabei einen Riesenvorteil. Im Video erzählt Euch Armin, was es damit auf sich hat:

→ Hier geht’s zum Video...

|