Sollten Sie jetzt die Aktien

der Öl-Konzerne kaufen?

Liebe Leser,

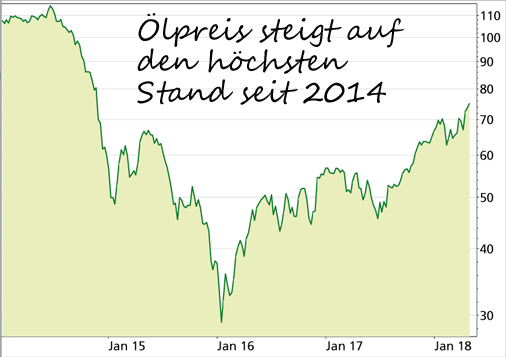

das hat viele auf dem falschen Fuß erwischt: Der Ölpreis befindet sich seit Juni 2017 in einem Aufwärtstrend und ist seitdem um etwa 75% gestiegen. Nach einer Unterbrechung des Anstiegs im Februar und März hat Rohöl in den letzten Wochen den Aufwärtstrend wieder aufgenommen und ist immerhin auf den höchsten Stand seit 2014 geklettert:

Von Mitte 2014 bis Anfang 2016 stürzte der Preis eines Barrels der Sorte Brent von über 100 USD auf 30 USD ab. Geht es nach Saudi-Arabien soll der Preis wieder auf frühere Höhen klettern.

Dieser Preisanstieg passt eigentlich nicht zur Diskussion in Deutschland, die manchmal den Anschein erweckt, als würde morgen alles nur noch elektrisch funktionieren. Doch das ist nicht so. Nicht nur, dass Öl noch lange gebraucht wird, der Verbrauch steigt sogar weiter – bis zum Jahr 2030, wenn man Studien glauben will.

Politische Gründe treiben den Ölpreis

Aber das ist nicht der Hintergrund des jüngsten Preisanstiegs, denn der hat vor allem politische Gründe. Da ist zum einen die Furcht vor einer Eskalation der Krise im Nahen Osten. Die beiden Regionalmächte Saudi-Arabien und der Iran stehen sich in Stellvertreterkriegen im Jemen und in Syrien gegenüber.

Die US-Regierung unter Donald Trump steht dabei offen auf Seiten Saudi-Arabiens und könnte mit neuen Sanktionen den Atomdeal mit dem Iran platzen lassen. Dabei ist der Iran erst vor kurzem als Öl-Exporteur auf die Weltbühne zurückgekehrt.

Sollte das in Frage gestellt werden, dann würde das Ölangebot auf dem Weltmarkt fallen. Immerhin stammt mehr als die Hälfte des weltweit produzierten Öls aus dem Nahen Osten.

Saudi-Arabien will seine Öl-Gesellschaft an die Börse bringen

Saudi-Arabien würde das nicht nur politisch, sondern auch wirtschaftlich in die Hände spielen. Denn die Regierung in Riad hat ein großes Interesse an einem höheren Ölpreis.

Schon in den letzten Monaten war sie die treibende Kraft hinter den Beschlüssen der OPEC, die Ölproduktion zu kürzen. Sogar das Nicht-OPEC-Mitglied Russland wurde dafür mit ins Boot geholt.

Doch jetzt kommt noch etwas hinzu: Laut der Nachrichtenagentur Reuters will Saudi-Arabien den Ölpreis vor dem geplanten Börsengang der größten Öl-Gesellschaft der Welt, Saudi-Aramco, auf 80 bis 100 US-Dollar nach oben treiben.

Die Regierung will 2019 zwar nur einen kleinen Teil des Konzerns an die Börse bringen, aber das würde reichen, denn der Unternehmenswert soll 2.000 Milliarden Dollar betragen, mehr als das Doppelte des aktuell teuersten börsennotierten Unternehmens der Welt, Apple (840 Mrd. USD).

Zwar wird von manchen Experten bezweifelt, dass Saudi-Aramco wirklich so viel wert ist, aber selbst wenn nur 5% der Anteile an der Börse verkauft werden, könnte das bis zu 100 Mrd. USD in die Kassen Saudi-Arabiens spülen.

Dafür lohnt es sich, kurzfristig Einnahmeausfälle wegen einer geringeren Ölproduktion in Kauf zu nehmen. Aus diesem Grund gleichen die Saudis angeblich Produktionsausfälle bspw. in Venezuela nicht aus und verknappen dadurch das Angebot.

Der Öl-Markt ist wieder besser im Gleichgewicht

Dieses Verhalten hatte in den letzten Monaten bereits Erfolg: Die weltweiten Lagerbestände an Rohöl sind deutlich gefallen. Damit nimmt das Überangebot ab, das in den letzten Jahren auf den Preis drückte. Der Öl-Markt ist wieder mehr im Gleichgewicht.

Weitere Produktionskürzungen oder Angebotsausfälle aus politischen Gründen – wie z.B. neue Sanktionen gegen den Iran – haben daher eher das Potenzial zu einen Preisanstieg zu führen.

Was bedeutet das für uns?

An der Zapfsäule werden wir den Anstieg des Ölpreises mehr und mehr zu spüren bekommen. Aber was bedeutet das für uns als Anleger? Die deutsche Wirtschaft jedenfalls ist unabhängiger vom Öl geworden als noch vor einigen Jahren.

Negative Auswirkungen auf den Aktienmarkt sind kaum zu befürchten, solange der Preisanstieg nicht sprunghaft geschieht. Aber dafür sorgt allein schon die US-amerikanische Fracking-Industrie, die bei höheren Ölpreisen ihre Investitionen schnell ausweiten kann und so einen möglichen Preisanstieg zumindest dämpft.

Es gibt sogar positive Auswirkungen: So sind die Ölförderländer wichtige Kunden für deutsche Industrieprodukte, nicht zuletzt aus dem Maschinen- und Anlagenbau. Haben sie mehr Geld in den Kassen, dann fließt das auch nach Deutschland. Und es gibt Unternehmen, die von einem höheren Ölpreis profitieren wie z.B. die großen Öl-Konzerne.

Öl-Aktien legen überdurchschnittlich zu

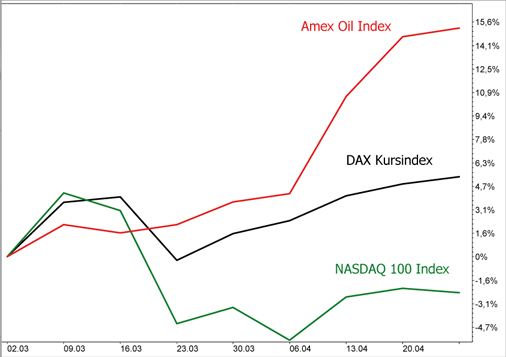

Das zeigt sich aktuell auch an der Börse, denn die Aktien von ExxonMobil, Royal Dutch Shell und anderen legten in den letzten Wochen überdurchschnittlich zu. Die Grafik zeigt, dass der Branchen-Index Amex Oil seit Anfang März um 15% gestiegen ist, während z.B. der Technologie-Index Nasdaq 100 leicht nachgegeben hat. Auch der DAX (Kurs-Index) verzeichnete in diesem Zeitraum nur ein mageres Plus:

In den letzten 5 Jahren entwickelte sich der Aktien-Index der Öl-Branche deutlich schlechter als andere Aktienindizes. Dieses Bild hat sich in den letzten Wochen umgekehrt.

Hohe Dividendenrenditen

Die Aussicht auf steigende Einnahmen wegen des höheren Ölpreises ist aber nur ein Argument, das aktuell in den Augen mancher Anleger für ein Investment in Öl-Aktien spricht.

Ein anderes ist die hohe Dividendenrendite, die die Aktien der Branche in den letzten Jahren immer ausgezeichnet hat. Selbst in den schwierigen Jahren seit dem, Ölpreissturz ab 2014 haben viele Konzerne ihre Ausschüttungen an die Aktionäre hochgehalten.

Auch aktuell weisen die Titel von Royal Dutch Shell, Total & Co. hohe Dividendenrenditen von teils mehr als 5 Prozent auf, das lässt sich in kaum einer anderen Branche noch finden. Die Tabelle zeigt, dass besonders die europäischen Öl-Aktien hohe Dividendenrenditen besitzen:

Internationale Öl-Aktien im fundamentalen Vergleich

|

WKN |

Börsenwert* |

KGV18e** |

Dividenden-rendite 2018e |

Royal Dutch Shell |

A0D94M |

296,1 Mrd. EUR |

14,1 |

5,3% |

Total |

850727 |

164,82 Mrd. EUR |

13,2 |

4,9% |

| BP |

850517 |

118,9 Mrd. EUR |

16,0 |

5,4% |

| Repsol |

876845 |

24,6 Mrd. EUR |

10,7 |

5,6% |

| ENI |

897791 |

58,2 Mrd. EUR |

16,5 |

5,1% |

| ExxonMobil |

852549 |

274,3 Mrd. EUR |

16,6 |

3,2% |

| Chevron |

852552 |

191,6 Mrd. EUR |

19,8 |

3,6% |

*Der Börsenwert ist zur Vergleichbarkeit in Euro umgerechnet

** Kurs-Gewinn-Verhältnis auf Basis der für 2018 erwarteten Gewinne

|

Die höchsten Dividendenrenditen verzeichnen aktuell die britisch-niederländische Royal Dutch Shell und die britische BP. Allerdings sollten Sie bei einem Investment in BP das Wechselkursrisiko bedenken, denn die Aktie ist in Pfund notiert.

Auch bei den US-amerikanischen Werten ExxonMobil und Chevron besteht natürlich ein Wechselkursrisiko. Allerdings sind beide Titel gemäß Kurs-Gewinn-Verhältnis KGV auch relativ hoch bewertet, ebenso wie die italienische ENI. Die spanische Repsol weist zwar ein niedriges KGV auf, ist aber auch die kleinste Aktie in unserer Auswahl, der Kurs ist daher schwankungsanfälliger.

Französische Total ist auch stark in der Solarenergie

Mein Favorit in dieser Liste ist die französische Total. Denn neben der auf lange Sicht relativ stabilen Kursentwicklung spricht auch das Engagement in regenerativen Energien für das Unternehmen. Total zählt inzwischen zu den größten Anbietern von Solarenergie und hat somit die Zeichen der Zeit erkannt.

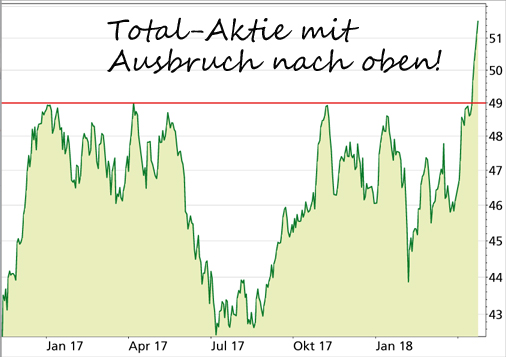

Charttechnisch gelang der Total-Aktie ein Ausbruch über einen langfristigen und hartnäckigen Widerstand, der Marke von 49 Euro:

Mit dem Anstieg über die Marke von 49 Euro hat die Total-Aktie den breiten

Seitwärtstrend, der den Kurs zeitweise fast bis auf 42 Euro drückte, beendet.

Es ist aber nicht nur der steigende Ölpreis, der aktuell die Öl-Aktien in den Mittelpunkt des Interesses gerückt hat. Auch Umstrukturierungen in den Aktiendepots spielen eine Rolle.

Immer mehr Anleger schichten offenbar von Aktien aus wachstumsstarken Branchen wie Internet und Technologie in Aktien aus so genannten defensiven Branchen wie Gesundheit, Konsum, Telekommunikation und eben auch Energie um.

Mein Fazit:

Es gibt einige Einflüsse – vor allem politische Entwicklungen, die den Ölpreis weiter nach oben treiben könnten. Doch das ist Spekulation. Allein aus diesem Grund jetzt auf Öl-Aktien zu setzen, wäre daher sehr riskant, denn der Ölpreis kann auch wieder fallen. Zum Beispiel wenn sich die Weltkonjunktur abkühlen sollte oder wenn die Ölproduktion in den USA wieder kräftig steigt.

Besser ist es langfristig und strategisch vorzugehen. Und in dieser Hinsicht ist es gut, Aktien aus dieser Branche im Depot zu haben. Zum einen wegen der hohen Dividendenrendite und zum anderen um ein ausgewogenes Branchenspektrum zu haben. Das nennt sich Diversifizierung. Auf diese Weise ist man unabhängig von "Moden" und Trends an der Börse, die mal die eine, mal die andere Branche vorne sehen.

Im Zukunftsdepot der Rendite-Spezialisten haben wir bereits im Februar 2017 in die Aktie von Total investiert. Unser Gedanke damals: Die Hinwendung des Konzerns zur Solarenergie machte das Geschäft unabhängiger vom Ölpreis. Sollte es aber am Öl-Markt wieder nach oben gehen – so wie jetzt, dann würde die Aktie trotzdem davon profitieren. |