|

Ihre finanzielle Zukunft:

Die besten ETFs der Welt!

Ein Sparplan mit ETFs (Indexfonds), das ist meiner Anscht nach eine der besten Möglichkeiten sein Kapital zu vermehren und für das Alter vorzusorgen. Das habe ich Ihnen bereits in der letzten Ausgabe erläutert. Aber welche ETFs sollten Sie kaufen und was sind eigentlich die besten ETFs der Welt? Keine einfache Frage, aber ich versuche Sie Ihnen zu beantworten:

Welches der beste Indexfonds ist, das weiß man leider immer erst hinterher. Am Ende, sprich wenn Sie den ETF wieder verkaufen wollen, wird abgerechnet: Erst dann zeigt sich, ob "Ihr" ETF besser abgeschnitten hat als andere. Fachleute sprechen hier von der Performance eines Investments, in die im Vergleich zur reinen Kursentwicklung immer auch die Dividenden und andere Ausschüttungen eingerechnet sind.

Um es gleich vorwegzuschicken: Sie sollten sich von der Vorstellung verabschieden, dass Ihr ETF, wenn Sie ihn nach 5, 10 oder 20 Jahren wieder verkaufen, besser abgeschnitten hat als alle andere. Das wäre ein absoluter Glücksfall. Aber einen ETF aus der Spitzengruppe auszuwählen, das kann Ihnen durchaus gelingen.

Die besten ETFs der letzten 5 Jahre

|

ETF Name |

ISIN |

Perform. 5 Jahre |

Kostenquote TER |

| db x-trackers MSCI Pakistan USD |

LU0659579147 |

197,33% |

0,85% |

| iShares Nasdaq 100 USD |

IE00B53SZB19 |

190,28% |

0,33% |

| PowerShares Dynamic US Market USD |

IE00B23D9240 |

167,15% |

0,74% |

| iShares TecDAX EUR |

DE0005933972 |

164,41% |

0,51% |

| db x-trackers S&P 500 USD |

LU0490618542 |

155,95% |

0,20% |

| |

|

|

|

| Zum Vergleich: |

|

|

|

| Comstage MSCI World USD |

LU0392494562 |

114,08% |

0,20% |

| Amundi ETFSTOXX Europe 600 EUR |

FR0010791004 |

78,50% |

0,18% |

Nasdaq 100 ETF an der Spitze

Aufschlussreich ist ein Blick in die Vergangenheit: Wenn Sie vor 5 Jahren einen der 1.000 an der Deutschen Börse gehandelten ETFs gekauft hätten, mit welchem hätten Sie am besten abgeschnitten? Es sind – vielleicht etwas überraschend – kaum ETFs auf exotische Indizes in der Spitzengruppe zu finden. Mit Ausnahme eines Indexfonds auf den pakistanischen Aktienmarkt, der mit einem Kursgewinn von 197% in fünf Jahren die Spitzengruppe knapp anführt. Den hätten Sie wohl kaum gewählt.

Auf den Plätzen dahinter folgen aber ETFs auf den US-amerikanischen Aktienindex Nasdaq 100, in dem die größten Technologiewerte der USA vertreten sind, darunter Apple, Microsoft, Alphabet (Google), Amazon und Facebook. Der Schwerpunkt des Index liegt klar im Bereich Informationstechnologie (IT) und Internet.

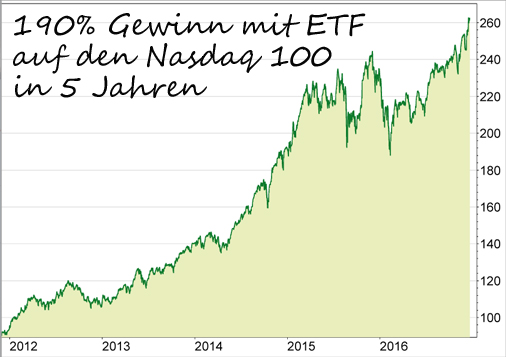

Der ETF auf den NADAQ 100 ist zuletzt auf ein neues Allzeithoch gestiegen:

Kursentwicklung des ETF iShares Nasdaq 100 an der Börse in Frankfurt

in Euro (ISIN: IE00B53SZB19 / WKN: A0YEDL).

In den Nasdaq 100 zu investieren, das wäre auch vor fünf Jahren nicht abwegig gewesen. Aber selbst wenn Sie in andere US-amerikanische Aktienindizes investiert hätten, dann wären Sie mit Ihrem ETF noch in der Spitzengruppe gelegen. Ein ETF auf den S&P 500 Index mit den 500 wichtigsten Aktien der USA hätte immerhin einen Gewinn von 156 Prozent gebracht.

Übrigens: Welchen der Anbieter von ETFs Sie wählen, um auf bekannte Indizes wie die beiden genannten zu setzen, spielt keine große Rolle. Die Gebühren und die Performance unterscheiden sich meist kaum.

TecDAX-ETF ebenfalls ganz vorne

Aber nicht nur US-Aktien, auch ein Investment in den deutschen Technologie-Aktienindex TecDAX via ETF hätte Ihnen in fünf Jahren einen stattlichen Gewinn von 164 Prozent gebracht. Vergleichen Sie das mal mit der Quasi-Null-Rendite auf Ihrem Sparbuch! Auch in den TecDAX zu investieren, wäre vor 5 Jahren nicht abwegig gewesen. Aber werden Indizes wie der Nasdaq 100 und der TecDAX auch in den nächsten 5 Jahren andere Aktienindizes ausstechen?

Das ist fraglich, denn durch den starken Kursanstieg ist gerade die Bewertung am US-Aktienmarkt inzwischen relativ hoch. Trotz der guten Konjunkturaussichten für die USA ist die Wahrscheinlichkeit groß, dass in den nächsten 5 Jahren andere Indizes und ETFs an der Spitze liegen.

Einer meiner Favoriten für 2017: Der ETF auf den Nikkei 225 Index

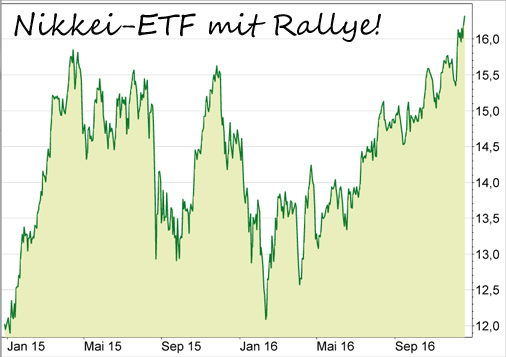

Ich habe im Depot der Rendite-Spezialisten bereits Anfang September auf einen ETF auf den japanischen Aktienindex Nikkei 225 gesetzt. Denn meiner Ansicht nach ist der japanische Aktienmarkt unterbewertet und bietet nicht zuletzt wegen der anhaltend expansiven Geldpolitik der Bank of Japan derzeit größere Chancen als andere Märkte. Auch der sich abschwächende Yen hilft der Wirtschaft des Landes und damit auch dem Aktienmarkt in Tokio. Das zeigte sich bereits am starken Kursanstieg in den letzten Wochen:

Kursentwicklung des ETF Nikkei 225 an der Börse in Frankfurt

in Euro (ISIN: LU0839027447 / WKN: DBX0NJ)

.

Allerdings wird ein Teil der Kursgewinne für Euroanleger durch die aktuelle Abwertung des Yen wieder aufgezehrt. Unter dem Strich wachsen die Buchgewinne trotzdem. In einem börsenfreundlichen Umfeld gehört der Nikkei zu meinen Favoriten für das Jahr 2017.

Mein Fazit:

ETFs, die die Kursentwicklung einzelner Länder oder Branchen widerspiegeln, sind vor allem für den mittleren Anlagehorizont, sprich 1 bis 5 Jahre geeignet. Doch mit einer solchen Spezialisierung können Sie auch daneben liegen. Wenn Sie vor 5 Jahren z.B. in einen ETF auf Goldminenaktien investiert hätten, dann säßen Sie heute auf 50 Prozent Verlust – trotz der Kurserholung der Branche seit Anfang 2016!

Wenn Sie langfristig in einen ETF-Sparplan investieren wollen, dann sollten Sie wegen des geringeren Risikos vor allem auf breite Aktienindizes setzen, die möglichst viele Länder, Regionen und Branchen abdecken. Wie bereits in der letzten Ausgabe erwähnt, eignen sich für diesen Zweck ETFs auf Aktienindizes wie den MSCI World besonders gut.

Auch dieser hätte Ihnen in den letzten 5 Jahren immerhin einen Gewinn von 114% gebracht. Sollten Sie dagegen besonders große Chancen in Europa sehen, dann ist der ebenfalls breit aufgestellte Stoxx Europe 600 Index besonders attraktiv.

Ich wünsche Ihnen Frohe Weihnachten und erholsame Feiertage!

Ihr

Lars Erichsen

Chefredakteur Rendite-Report

www.rendite-report.de

P.S.: Die nächste Ausgabe des Rendite-Report erscheint am 4. Januar

|