Politische Risiken halten

die Märkte im Griff...

Liebe Leser,

derzeit sind es vor allem drei Risiken, die die Kurse an den Aktienmärkten nach unten drücken:

1. Die Gefahr eines ungeordneten Brexit.

2. Der Handelsstreit der USA mit China.

3. Die Schuldenpolitik Italiens und die Konfrontation Roms mit der EU-Kommission.

Ganz besonders im Blickpunkt steht aktuell der Brexit, denn der Ausgang des Polit-Dramas in London scheint völlig offen, es MUSS aber demnächst eine Entscheidung fallen. Wahrscheinlich tritt das britische Parlament Mitte Dezember zusammen und stimmt über den vorliegenden Brexit-Vertrag ab.

Wichtige Richtungsentscheidungen stehen bevor

Auch im Handelsstreit könnte Wegweisendes anstehen, denn am 1. Dezember treffen sich die Präsidenten der USA und Chinas anlässlich des G20-Gipfels. Da wird der Konflikt sicher nicht grundsätzlich gelöst, dafür ist er viel zu tiefgreifend, aber den Börsianern weltweit würde es bereits reichen, wenn die Unsicherheit abnimmt und sie sich auf ein bestimmtes Szenario einstellen können.

Unsicherheit ist das, was Anleger am wenigsten mögen, das verhindert Prognosen, auf deren Basis Anlageentscheidungen getroffen werden können. Die Folge ist eine Lähmung und immer weiter absackende Kurse an den Börsen, wie wir es derzeit bei den Aktienindizes aus den USA (S&P 500), Europa (Stoxx Europe 600) und Japan (Nikkei 225) beobachten können:

Am stärksten haben in den letzten Monaten europäische Aktien eingebüßt, was nicht zuletzt am "Italien-Problem" liegt. Denn neben der Baustelle Brexit fordert auch die populistische Regierung in Rom die EU-Kommission heraus.

Kredite aufnehmen ist gut – wenn dafür investiert wird

Ich will hier gar nicht im Detail auf die Schuldenpolitik der italienischen Regierung eingehen. Nur so viel: Kredite aufnehmen und investieren ist eine durchaus gute Strategie, wenn aus den Investitionen neues Wachstum entsteht.

Das ist aber leider nicht erkennbar. Die Staatsausgaben werden für Steuersenkungen und Umverteilungen erhöht, während wichtige Strukturprobleme, wie z.B. die ineffiziente Verwaltung und die marode Infrastruktur, nicht oder nicht genügend angepackt werden.

Die Folge: Der Schuldenberg Italiens wächst – gemessen am Bruttoinlandsprodukt ist er bereits jetzt doppelt so hoch wie der deutsche – ohne dass mehr Wachstumsdynamik daraus entsteht. Das könnte im Extremfall dazu führen, dass Italien seine Schulden nicht mehr bedienen kann oder am freien Kapitalmarkt keine Kredite mehr zu annehmbaren Konditionen erhält.

Wie lange bekommt Italien noch Kredit?

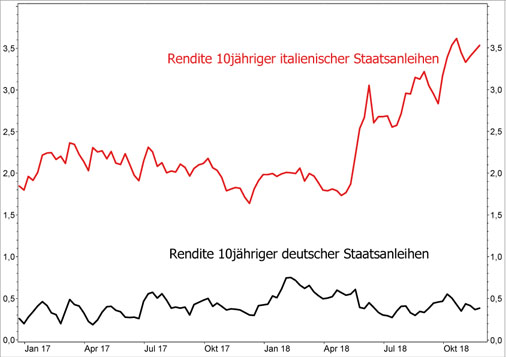

Schon jetzt muss die italienische Regierung bei der neuen Ausgabe von Staatsanleihen deutlich höhere Renditen bieten als noch vor 6 Monaten. Die Grafik zeigt, wie sehr die Renditen 10-jähriger deutscher und 10-jähriger italienischer Staatsanleihen auseinander gegangen sind:

Sollte diese Lage eskalieren, sprich: die Anleger meiden italienische Staatsanleihen und die Renditen schießen weiter nach oben, dann könnte eine Situation wie in Griechenland entstehen. Mit dem Unterschied, dass Italien zu groß ist, um von den anderen EU-Ländern gerettet zu werden.

Eine Staatspleite und ein Austritt aus der Eurozone könnten die Folgen sein. Doch das ist arg pessimistisch gedacht, ich halte das nicht für wahrscheinlich. Italien hat anders als Griechenland trotz aller strukturellen Probleme starke Industrieunternehmen, darunter auch viele mittelständische Firmen.

Sachwerte sind der beste Schutz gegen eine Krise

Aber das Risiko einer neuen Eurokrise ist zweifellos gewachsen und das drückt besonders in Europa auf die Aktienkurse. Und für Anleger stellt sich die Frage, wie sie sich auf dieses Risiko einstellen sollten.

Wenn Sie meinen Newsletter und meine Videos verfolgen, dann kennen Sie vielleicht schon meine Meinung dazu: Ein gut ausgewogenes Portfolio mit Aktien, Gold und eventuell weiteren Sachwerten ist der beste Schutz gegen eine Finanzkrise, auch gegen eine Krise der Eurozone.

Anlagen in Fremdwährungen sind IMMER eine Spekulation

Doch wäre es nicht gut, sein Geld einfach in anderen Währungen anzulegen als im Euro? Nein! Zumindest dann nicht, wenn Sie in der Eurozone leben und Ihren Lebensunterhalt mit der hier gültigen Währung bestreiten müssen.

Denn Anlagen in anderen Währungen sind immer eine Spekulation, keine langfristige Geldanlage. Wertet der Euro ab, dann erzielen Sie einen Kursgewinn, wenn Sie Ihr Geld wieder zurücktauschen. Wertet der Euro aber auf, dann verlieren Sie Geld.

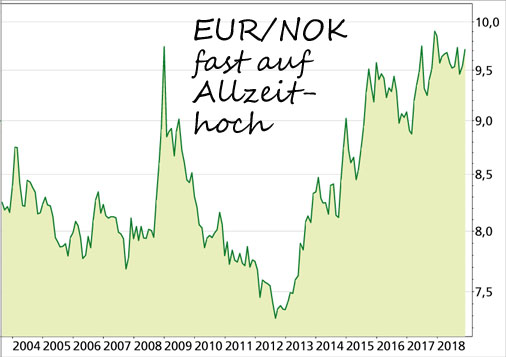

Im Gegensatz zu dem negativen Image, das der Euro besitzt, ist er in den letzten Jahren keineswegs gegenüber allen Währungen nur gefallen, auch nicht gegenüber Währungen, denen gerne attestiert wird, dass sie sicherer sein müssten als der Euro, wie z.B. der Norwegischen Krone:

Norwegen besitzt wegen der Einnahmen aus dem Ölsektor äußerst stabile Staatsfinanzen, trotzdem ist der Wechselkurs des Euro zur Krone (EUR/NOK) seit 2012 um 33% gestiegen, sprich die Krone hat gegenüber dem Euro abgewertet.

In meinem Video "Schutz vor der Eurokrise" nehme ich die Kursentwicklung des Euro gegenüber weiteren Währungen unter die Lupe, außerdem erfahrt ihr weiteres zu diesem Thema.

Und noch ein wichtiger Punkt: Sollte die Eurokrise soweit eskalieren, dass es zu einem Auseinanderbrechen der Eurozone kommt, dann sind Geldbeträge in ausländischen Währungen, zum Beispiel Schweizer Franken oder Norwegischen Kronen auch kein guter Schutz.

Denn niemand kann sagen, was danach käme und zu welchem Wechselkurs Sie Ihre Franken oder Kronen in Euro – oder welche Währung auch immer – zurücktauschen könnten.

Mein Fazit

Geld in anderen Währungen wie z.B. dem Franken oder der Norwegischen Krone anzulegen, ist keine gute Möglichkeit, wenn Sie Ihr Geld vor einer Eurokrise schützen wollen. Investments in Sachwerte sind hier die weit bessere Wahl, denn diese behalten auch in einer Finanzkrise ihren Wert.

Was allerdings sinnvoll ist: Sie sollten zur Diversifikation Ihres Depots auch Aktien oder überhaupt Wertpapiere aus anderen Ländern kaufen, die nicht in Euro notieren. Zum einen machen Sie sich dadurch weniger abhängig von der wirtschaftlichen Lage in der Eurozone.

Zum anderen gewinnen diese Aktien in Euro gerechnet an Wert hinzu, wenn der Euro abwertet. Dieser Wechselkurseffekt sollte aber bei der Anlageentscheidung nicht im Vordergrund stehen, entscheidend sind hier die Aussichten der jeweiligen Aktie bzw. des Unternehmens. Ein gewisser Schutz gegen eine mögliche Abwertung des Euro ist dabei nur ein angenehmer Nebeneffekt.

Video-Tipp

Gold: Desaster oder Kauf-Chance?

Nach einem starken Rücksetzer hat sich der Goldpreis vorerst gefangen.

Ist nun eine Erholung möglich?

Gerhard Heinrich von Zukunfts-Märkte mit

einigen kurz-/mittel- und langfristigen Szenarien.

→ Hier geht’s zu seinem Video...

|