Der Palladium-Preis markiert

laufend neue Allzeithochs...

Liebe Leserin, Lieber Leser,

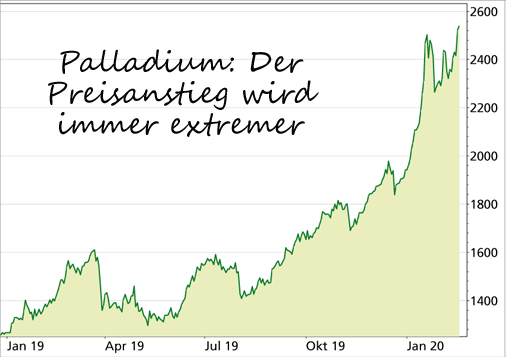

die Rallye bei Palladium in den letzten Wochen war extrem: Von Anfang bis Mitte Januar ist der Preis des Edelmetalls um mehr als 30% auf mehr als 2.500 US-Dollar je Unze gestiegen. Es wurden nicht nur Preisrekorde am laufenden Band geknackt, Palladium wurde damit auch zum teuersten Edelmetall aller Zeiten.

Was die Rallye der letzten Wochen besonders macht: Sie folgte auf einen langen Anstieg, denn von Anfang 2016 bis Anfang 2020 hat sich der Palladium-Preis bereits vervierfacht. Der immer steilere Kursanstieg spricht allerdings für eine Blasenbildung, d.h., es könnte sich um eine Übertreibung handeln.

In den letzten Wochen korrigierte der Preis zwar etwas, zuletzt wurde aber wieder das Allzeithoch von Mitte Januar erreicht. Ist die zwischenzeitliche Korrektur bereits der Vorbote eines stärkeren Preiseinbruchs? Bislang spricht wenig dafür, der Markt zeigt offenbar weiterhin Stärke.

Preisblasen platzen irgendwann

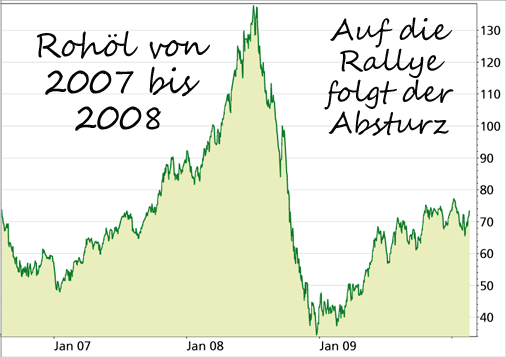

Ein Vergleich mit früheren Blasen am Rohstoffmarkt und deren anschließendem Platzen zeigt zwar Parallelen, aber es gibt auch Unterschiede. Der Öl-Preis z.B. stieg von 2007 bis Mitte 2008 um das Dreifache und brach dann bis Ende 2008 um 75% ein:

Auch Silber erlebte von Mitte 2010 bis April 2011 eine enorme Rallye, der Preis verdreifachte sich in diesem Zeitraum nahezu. Bis Ende 2011 hat sich der Silberkurs dann aber wieder halbiert. Die früheren Rallyes bei Öl und bei Silber sind in ihrem extremen Verlauf mit der bei Palladium vergleichbar.

Aber es gab jeweils fundamentale Gründe für den Preiseinbruch: Sowohl bei Öl als auch bei Silber zeichnete sich schon ein starker Rückgang der Nachfrage ab, als die Rallye noch in ihren letzten Zügen lag. Das zeichnet sich bei Palladium bislang nicht ab, soviel sei schon jetzt verraten.

Die Parallelen zum Platzen der Silber-Blase im Jahr 2011

Silber ging sozusagen am eigenen Erfolg zugrunde: Der extreme Preisanstieg führte dazu, dass die damals boomende Solar-Industrie den Silber-Anteil in den Solar-Zellen reduziert hat. Der Einbruch der Nachfrage ließ auch den Preis stark fallen. Von diesem Nachfragerückgang hat sich Silber im Grunde bis heute nicht gänzlich erholt.

Ähnliches wird auch für Palladium prognostiziert: 85% der weltweiten Palladium-Nachfrage entfällt auf Katalysatoren für die Auto-Industrie. Das bringt eine große Abhängigkeit von der Nachfrage aus diesem Sektor mit sich.

Sollte sich abzeichnen, dass die Auto-Industrie weniger Palladium benötigt, dann dürfte es zu einer starken Preiskorrektur kommen. Prinzipiell kann Palladium wegen der ähnlichen chemischen Eigenschaften in Katalysatoren durch Platin ersetzt werden.

Diese Substitution ist allerdings teuer und die Umstellung ist zeitaufwendig. Doch langfristig wird das passieren. Die Erfahrung bei Silber hat gezeigt: Wenn das Edelmetall zu teuer wird, dann wird eine Substitution wirtschaftlich immer reizvoller. Sind aber die technischen Voraussetzungen geschaffen und die Substitution kommt einmal in Gang, dann ist der Nachfrageverlust so schnell nicht mehr aufzuhalten.

Auch 2020 wird es ein Angebotsdefizit bei Palladium geben

Noch ist es aber längst nicht soweit. Die meisten Experten gehen auch 2020 von einem Angebotsdefizit am Palladiummarkt aus – es wäre der neunte in Folge.

Laut den Branchen-Experten von Johnson Matthey belief sich das Angebotsdefizit am Palladium-Markt im Jahr 2019 auf etwa eine Millionen Unzen – bei einer globalen Nachfrage von insgesamt 8,086 Mio. Unzen ist das ein enormer Fehlbetrag. 2020 soll das Defizit laut der jüngsten Prognose von Johnson Matthey sogar noch zunehmen.

Es gibt einige Fakten zum Palladium-Markt, die gegen einen kurzfristigen Preiseinbruch bei dem Edelmetall sprechen:

– 80% des weltweit produzierten Palladiums wird in etwa zu gleichen Teilen als Nebenprodukt von Nickel (Russland) oder von Platin (Südafrika) gefördert. Die Produktion kann daher kurzfristig nicht auf einen Preisanstieg bzw. steigende Nachfrage reagieren.

– Die Platin- und Palladium-Produktion in Südafrika ist immer wieder Störungen ausgesetzt, wegen Streiks oder wegen Engpässen bei der Energieversorgung.

– Die Weltkonjunktur zieht wieder an, die Nachfrage aus der Auto-Industrie, auf die 85% der weltweiten Palladium-Nachfrage entfällt, könnte daher weiter steigen.

– Die Substitution von Palladium durch Platin in Auto-Katalysatoren ist möglich, aber teuer und zeitaufwendig (auch wegen steigender Emissionsstandards).

– Wegen strengerer Emissionsvorschriften u.a. in Europa und China steigt der Bedarf an Palladium für Katalysatoren weiter.

Immerhin: Palladium wird nicht nur bei Katalysatoren in Benzin-, sondern auch in Diesel-Motoren eingesetzt. Dort ist eine Substitution schneller möglich. Dennoch rechnen wie gesagt die meisten Branchen-Experten erst in den nächsten Jahren damit, dass die Palladium-Nachfrage zugunsten von Platin signifikant fällt.

Mein Fazit

Obwohl es derzeit noch nicht danach aussieht: Auch diese Blase wird irgendwann platzen. Ein erstes Indiz dafür waren in den letzten Monaten rückläufige Netto-Long- Positionen am Terminmarkt für Palladium. Das schließt allerdings eine weitere Preisspitze und neue Allzeithochs nicht aus.

Trader und Anleger sollten sich aber auf einen starken Preiseinbruch vorbereiten. Denn auch wenn am Palladium-Markt in diesem Jahr noch Knappheit herrscht, allein die Aussicht darauf, dass sich dies in den kommenden Jahren ändert, kann die auch von Spekulationen getriebene Rallye beenden.

Wie schon in meiner Analyse zu Platin vom 8. Januar erwähnt, gilt grundsätzlich: Der Platin-Preis ist ebenso wie der von Palladium stark von der Nachfrage der Industrie abhängig. Beide Platin-Metalle sind daher aus meiner Sicht kein guter Ersatz für Gold, wenn es um den Schutz vor Krisen geht, sondern eignen sich eher für spekulative Anleger.

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“,

die Du dann immer für jeweils 24 Stunden abrufen kannst.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|