Trotz Konjunkturabschwung steigen die Börsen weiter – kann das gut gehen?

Liebe Leserin, Lieber Leser,

rutscht die Weltwirtschaft in eine Rezession ab? Und was ist mit der Konjunktur in Deutschland? Diese Fragen werden nicht nur immer häufiger in den Medien diskutiert, sondern sind auch entscheidend für die Entwicklung am Aktienmarkt. Denn schwächeres Wachstum bedeutet automatisch geringere Unternehmensgewinne und damit niedrigere Aktienkurse – zumindest in der Tendenz.

Schaut man auf die Aktien-Indizes, dann scheint aber (fast) alles in Butter: Der US-Aktien-Index S&P 500 steht auf einem neuen Allzeithoch und der DAX ist in der letzten Woche immerhin auf ein neues Jahreshoch gestiegen.

Deutsches Bruttoinlandsprodukt wieder rückläufig?

Die insgesamt starke Verfassung der Börsen scheint aber nicht zu den gesamtwirtschaftlichen Daten zu passen. Es ist offensichtlich, dass sich die Konjunktur abgekühlt ab. Vor allem in der deutschen Automobil-Industrie ist das spüren, aber längst nicht nur da.

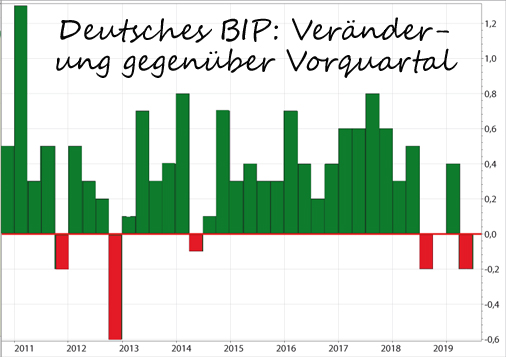

Die meisten Konjunkturdaten zeigen weltweit derzeit nach unten, auch in Deutschland. So deuten die bisher veröffentlichten Wirtschaftszahlen darauf hin, dass das Bruttoinlandsprodukt (BIP) im 2. Quartal um 0,2% gegenüber dem Vorquartal geschrumpft ist:

Die Veröffentlichung der endgültigen Zahlen steht zwar noch aus, aber wenn es so kommt, wäre es der zweite Rückgang innerhalb von drei Quartalen. Bis zum 4. Quartal 2018 gab es seit 2010 überhaupt nur drei Quartale mit einem sinkenden Bruttoinlandsprodukt.

Kann sich die Weltkonjunktur wieder erholen?

Der Rückgang des BIP ist vor allem auf die aktuelle Schwäche der Industrie zurückzuführen und die Ursachen dafür scheinen klar: Insbesondere die Nachfrage aus China hat nachgelassen, auch weil die dortige Wirtschaft unter dem Handelsstreit mit den USA leidet.

Und China ist inzwischen für viele deutsche Industrieunternehmen der wichtigste Auslandsmarkt. Dazu kommt noch die Unsicherheit wegen des Brexit und der Drohungen von Donald Trump mit Zöllen auf deutsche Produkte.

Aber wie geht es weiter, kriegt die Weltkonjunktur nochmals die Kurve, z.B. wenn sich der Handelsstreit zwischen den USA und China entspannen sollte und wenn das Problem mit dem Brexit endlich gelöst ist? Oder ist das Kind bereits in den Brunnen gefallen und der Abschwung nicht mehr aufzuhalten?

Die Notenbanken versuchen gegenzusteuern

Das lässt sich bislang nicht sicher beurteilen. Manche hoffen darauf, dass die Notenbanken die Wirtschaft wieder ankurbeln können. Jerome Powell und Mario Draghi, die Chefs der Notenbanken der USA und der Eurozone, haben bereits angekündigt mit neuen geldpolitischen Maßnahmen auf die Konjunkturschwäche reagieren zu wollen. Von der US-Notenbank wird bei ihrer nächsten Sitzung am 31. Juli eine Senkung des Leitzinses erwartet.

An den Börsen freut man sich über die Ankündigung einer Lockerung der Geldpolitik. Das ist der Hauptgrund, warum sich die Aktien-Indizes in den letzten Wochen so stark zeigten.

Gut möglich aber, dass sich neue geldpolitische Maßnahmen als Strohfeuer entpuppen. Denn es gibt strukturelle Veränderungen, die die Notenbanken nicht beeinflussen können.

So haben die Handelsstreitigkeiten der USA mit vielen Ländern die Grenzen der Globalisierung aufgezeigt. Die gewohnten Lieferketten funktionieren nicht mehr wie zuvor und die Rahmenbedingungen für das zukünftige Wirtschaften sind unsicher geworden.

Die Unternehmen sehen sich aber nicht nur wegen teils höherer Zölle mit steigenden Kosten konfrontiert. Dazu kommen steigende Löhne und höhere Umweltkosten. All das wird die Gewinnmargen der Unternehmen weltweit vermutlich dauerhaft unter Druck setzen.

Vorbote eines Kursrückgangs am Aktienmarkt?

Die strukturellen Probleme werden durch den Konjunkturabschwung noch verstärkt. In China ist die Wachstumsrate auf den niedrigsten Stand seit Anfang der 1990er Jahre gefallen und selbst in der US-Wirtschaft, die sich bislang noch relativ stabil entwickelte, werden Bremsspuren deutlich.

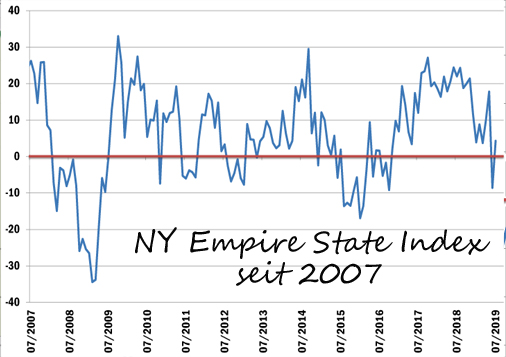

So ist zum Beispiel der viel beachtete New York Empire State-Index im Juni regelrecht eingebrochen. Zwar wird dieser Indikator erst seit dem Jahr 2001 berechnet, aber einen Rückgang um 26 Punkte gab es noch nie. Der Index-Wert von minus 8,6 Punkten bedeutet, dass die Mehrheit der im Distrikt New York ansässigen Unternehmen die aktuelle Geschäftslage als schlechter einschätzt als im Vormonat.

Gerade für Anleger ist der Empire State-Index wichtig, denn es gibt es kaum einen derart genauen Vorläufer für die kurzfristige Entwicklung am Aktienmarkt. Mit einer gewissen Verzögerung hat die Börse in der Vergangenheit fast immer auf diesen Indikator reagiert. Es lohnt sich also, die Entwicklung in New York, quasi dem „Schmelztiegel der amerikanischen Wirtschaft“, im Auge zu behalten. Einen kostenlosen Wirtschaftskalender findest Du z.B. hier.

Besonders hoch war die Korrelation mit dem Aktienmarkt, wenn es zwei negative Monate in Folge gab. Daher sorgte es an der Börse durchaus für Erleichterung, dass sich der Index im Juli wieder auf +4,3 Punkte erholen konnte:

Die Grafik zeigt, dass der absolute Stand des NY Empire State-Index mit einem Minus von 34 während der Finanzkrise 2008 wesentlich schlechter war, von einer Rezession sind die USA daher sicher noch weit entfernt. Aber der Rückgang des Index in den letzten 12 Monaten ist durchaus ein Warnsignal.

Wie wird der New York Empire State-Index berechnet?

Erhoben wird der Index durch die New York FED, also die Notenbank für die Region New York. Dabei werden etwa 200 Unternehmen aus verschiedenen Industriebranchen nicht nur zu ihrer Einschätzung über ihre aktuelle Geschäftslage befragt, sondern auch zur Entwicklung von Auftragseingängen, Absatzzahlen, Lagerbeständen, Preisen, Mitarbeiterzahlen und finanziellen Verbindlichkeiten. Besonders stark fiel der Rückgang auch bei den Auftragseingängen aus. Und die Unternehmen planen auch weniger Neueinstellungen.

Wie bei solchen Umfragen üblich, werden von den Unternehmen keine quantitativen Angaben erfragt, sondern nur die Einschätzung, ob sich die Lage gegenüber dem Vormonat verbessert oder verschlechtert hat. Der bekannteste Geschäftsklima-Index für Deutschland, das ifo-Geschäftsklima, funktioniert genauso.

Vor- und Nachteile von Stimmungsindikatoren

Solche als qualitativ bezeichnete Indikatoren haben den Vorteil, dass sie relativ schnell erhoben werden können und ein Bild der aktuellen Lage zeigen. Quantitative Indikatoren, die auf statistischen Erhebungen beruhen, wie z.B. das Bruttoinlandsprodukt, die Industrieproduktion oder die Einzelhandelsumsätze können nur für zurückliegende Zeiträume berechnet werden. Und ihre Ergebnisse werden aus statistischen Gründen nicht selten im Nachhinein korrigiert.

Das passiert mit Stimmungsindikatoren wie dem New York Empire State-Index nicht. Der Nachteil solcher Indikatoren ist aber, dass sie streng genommen kein quantitatives Bild der Konjunktur ermöglichen, sondern nur Aussagen über die zu erwartende Richtung der Wirtschaft und damit Prognosen über Trendwenden erlauben (im Sinne von: Verbesserung oder Verschlechterung). Darüber hinaus zeichnen sie ein subjektives Stimmungsbild – und die Stimmung ist bekanntlich häufig schlechter oder besser als die Lage.

Das zeigen auch die aktuellen Schwankungen beim New York Empire State-Index. Vermutlich sind die abrupten Schwenks der Trump-Regierung in der Handelspolitik dafür verantwortlich. Im Mai hatte der US-Präsident neue Strafzölle für Mexiko angekündigt, das aber schnell wieder zurückgenommen.

Mein Fazit

Die Entwicklung des New York Empire State-Index zeigt: Auch die Unternehmen in den USA sind verunsichert und die Konjunktur hat sich abgekühlt. Doch selbst wenn die Wirtschaftsleistung in einzelnen Quartalen zurückgehen sollte, eine längere Rezession ist unwahrscheinlich.

Auch weil die von der US-Notenbank erwartete Zinssenkung zu einer Stabilisierung beitragen wird und die Börsen antreibt. Ob das aber ausreicht, um die Konjunktur dauerhaft wieder in Schwung zu bringen, ist aus meiner Sicht mehr als fraglich.

Dazu wäre es vor allem nötig, das Vertrauen der Unternehmen in die Stabilität der Rahmenbedingungen wiederherzustellen. Solange sich Zölle und andere Handelsbedingungen jederzeit ändern können, werden sich viele Unternehmen mit Investitionen zurückhalten.

Als Anleger müssen wir uns wohl darauf einstellen, dass es an den Börsen holprig bleibt, sprich die Kurse je nach Nachrichtenlage Auf und Ab pendeln. Das muss nicht unbedingt schlecht sein, denn es können sich dadurch auch günstige Einstiegsgelegenheiten eröffnen. Denn die niedrigen Zinsen sorgen dafür, dass es zu Aktien in der langfristigen Anlage kaum Alternativen gibt.

Mein Tipp: Höre Dir zu diesem Thema unbedingt auch meinen Podcast

"Dieser Termin ist für Profis wichtig" an!

► Hier findest Du mich bei Google Podcast (Smartphone, Tablet etc. mit Android)

► Hier findest Du mich bei Apple Podcast (Apple iPhone, iPad bzw. iTunes)

► Hier findest Du meinen Podcast auf Spotify

|