Auf welchen Dividenden-ETF setzen?

Liebe Leserin, Lieber Leser,

will man mit Dividenden erfolgreich sein, kommt es auf die Auswahl der richtigen Aktien an, um nicht am Ende draufzuzahlen. Eine hohe Dividenden-Rendite kann durchaus auch ein Warnsignal sein und genügt als keineswegs einziges Auswahl-Kriterium.

Allerdings ist es nicht jedermanns Sache und es hat auch nicht jeder die nötige Zeit, um Unternehmen auf Herz und Nieren zu prüfen, ihre Geschäftsberichte zu studieren und ihre Kennzahlen für eine erfolgreiche Bewertung zu studieren.

Das muss kein K.O.-Kriterium für eine erfolgreiche Dividenden-Strategie sein. Selbst Investoren-Legende Warren Buffett rät daher Privat-Anlegern, die nicht über fundiertes Aktienwissen und die nötige Zeit verfügen, lieber in passive Index-Fonds zu investieren.

Die Vorteile von ETFs

Index-Fonds bzw. ETFs schneiden gegenüber aktiv verwalteten Fonds zumeist besser ab, weil sie den Markt abbilden und dabei nur sehr geringe Kosten verursachen. Aktiv gemanagte Fonds hingegen erheben in der Regel Ausgabeaufschläge beim Kauf von Fonds-Anteilen, eine Jahresgebühr und auch noch erfolgsabhängige Vergütungen für die Fonds-Manager.

Nicht selten erreicht die sogenannte Gesamtkostenquote (Total Expense Ratio - TER) 3 Prozent oder mehr und dieses Geld fehlt bei der Rendite für den Anleger. Angesichts von Nullzinsen sind 3 Prozent Rendite pro Jahr, die fehlen, ganz erheblich. Die passiven ETFs hingegen kommen mit wenig Kosten aus und liegen daher bereits zum Start schon um einiges besser im Rennen als die aktiv gemanagten Fonds.

Spezielle Dividenden-ETFs sind daher eine interessante Ergänzung oder sogar Alternative, weil sie das Risiko streuen und somit ein einzelner Aktien-Flop keine allzu großen Auswirkungen hat, so dass die Dividenden-Einnahmen hierdurch kaum geschmälert werden.

Der beste Dividenden-ETF der letzten Jahre

Der Dividenden-ETF mit der besten Performance in den letzten 5 Jahren war der iShares MSCI USA Dividend IQ ETF (ISIN: IE00BKM4H312 | WKN: A111YB). Der ETF konnte in diesem Zeitraum um 53% zulegen, andere Dividenden-ETFs mit Schwerpunkt auf dem US-Markt schnitten ähnlich gut ab.

Selbstverständlich kannst Du auf einen Dividenden-ETF mit regionalem Bezug setzen. Allerdings ist das mit einer Spekulation auf eine Outperformance des jeweiligen Aktien-Marktes verbunden. Es ist keineswegs sicher, dass der US-Aktien-Markt auch in den nächsten Jahren andere Aktien-Märkte outperformt.

Meiner Ansicht nach sollte aber ein langfristig ausgerichtetes Aktien-Depot, auch wenn es nur auf Dividenden-Aktien fokussiert ist, weltweit gestreut sein. Das verringert das Risiko.

Global anlegende ETFs mit Dividenden-Aktien

Unter den weltweit anlegenden Dividenden-ETFs kann der Vanguard FTSE All-World High Dividend Yield ETF (ISIN: IE00B8GKDB10 | WKN: A1T8FV) die beste Performance vorweisen. In den letzten 5 Jahren gab es einen Wertzuwachs um 18,5%. Das ist besser als beim vom Fondsvolumen größten Dividenden-ETF, dem iShares STOXX Global Select Dividend 100 (ISIN: DE000A0F5UH1 | WKN: A0F5UH), der in den letzten 5 Jahren um 11,9% zulegte.

Auch im kürzeren Zeitraum, auf Sicht der letzten 12 Monate, konnte der ETF von Vanguard den iShares ETF ausstechen. Allerdings weisen beide ETFs dennoch in diesem Zeitraum eine negative Performance auf. Das zeigt: Dividenden-Aktien waren zuletzt nicht sehr beliebt. Dagegen verzeichneten die meist keine oder nur eine geringe Dividende ausschüttenden Technologie- und Internet-Aktien eine Outperformance, speziell in der Corona-Krise. Doch das muss ja nicht so bleiben.

Der Vanguard ETF basiert auf dem FTSE All-World High Dividend Yield-Index. Im Index enthalten sind die Aktien von großen und mittelgroßen Unternehmen sowohl aus Industrie- als auch aus Schwellenländern, die in der Regel überdurchschnittliche Dividenden zahlen. Ausgenommen sind Immobilien-Gesellschaften. Die Gesamtkostenquote ist mit 0,29% sehr niedrig.

Mit 37,7% sind US-Aktien relativ stark vertreten. Auf den weiteren Plätzen folgen Japan (8,0%), Großbritannien (7,8%) und die Schweiz (5,9%). Die wichtigsten Branchen im ETF sind die Finanzbranche (25,6%), Konsumgüter (15,4%) und die Gesundheitsbranche (11,9%).

Der Index ist mit 1.644 Aktien sehr umfangreich, daher besteht auch keine Klumpenbildung. Das heißt, die 10 größten Indexpositionen machen lediglich 14,7% des Gesamtvermögens aus. Mit einem Anteil von 2,0% liegt der US-Pharma- und Konsumgüter-Konzern Johnson & Johnson an der Spitze, gefolgt von Taiwan Semiconductor (1,8%), Nestlé (1,7%), Procter & Gamble (1,7%) und JPMorgan Chase (1,5%).

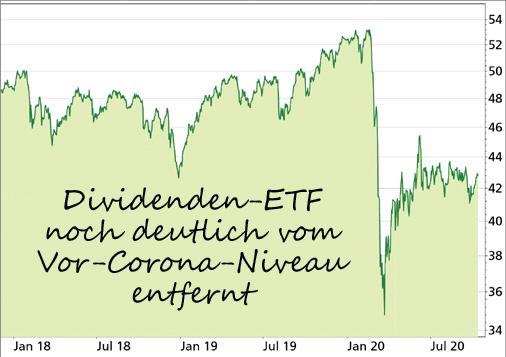

Der Vanguard ETF gab während der Corona-Krise deutlich nach und konnte bisher nur einen Teil der Verluste wieder aufholen. Viele Unternehmen mussten in der Krise ihre Dividenden kürzen, das hat manche Anleger verschreckt. Aktien aus den Branchen Technologie und Internet, die als Gewinner der Corona-Krise gelten, waren gefragter.

Die Ausschüttungsrendite des Vanguard FTSE All-World High Dividend Yield ETF liegt laut Angaben der Fondsgesellschaft aktuell bei 4,2%. Der iShares STOXX Global Select Dividend 100 weist derzeit dieselbe Ausschüttungsrendite aus.

Der Dividenden-ETF von iShares ist nicht nur deswegen durchaus eine Alternative. Er fokussiert sich auf 100 Aktien, die nach bestimmten Kriterien ausgewählt werden. Um in den Index aufgenommen zu werden, müssen die Aktien über 5 Jahre auf ein positives Dividendenwachstum verweisen können, in den letzten 4 Jahren Dividenden gezahlt haben und maximal 60% des Gewinns ausschütten.

Das klingt gut, hat aber in den letzten Jahren nicht dazu geführt, dass der iShares-ETF den breiter streuenden ETF von Vanguard outperformen konnte.

Mein Fazit

Investments in Dividenden-Aktien sind nicht ohne Risiko. Eine hohe Rendite ist nicht selten eher ein Warnsignal als eine Gelegenheit zum Einstieg. Wenn Du in einzelne Aktien investierst, solltest Du Dir diese sehr genau ansehen.

ETFs bieten eine gute Möglichkeit, um diesem Problem auszuweichen und breit gestreut zu investieren. Der Vanguard FTSE All-World High Dividend Yield ETF setzt auf Aktien mit hoher Dividenden-Rendite aus vielen Ländern und konnte in den letzten Jahren besser abschneiden als andere global anlegende Dividenden-ETFs.

Mein Podcast-Tipp:

Das sicherste Investment der Welt?

Viele Deutsche investieren nicht am Aktien-Markt, weil ihnen Aktien zu unsicher sind. Ich möchte heute aber die These aufstellen, dass es einige Aktien gibt, die für mich die größtmögliche Sicherheit in jeder Situation bedeuten. Wie das gemeint ist, erkläre ich euch in dieser Episode...

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (Smartphone, Tablet etc. mit Android)

→ Hier findest Du meinen Podcast auf Apple (Apple iPhone, iPad bzw. iTunes)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|