Sauberes Wasser wird immer knapper – wie kannst Du investieren?

Liebe Leserin, lieber Leser,

Wasser ist ein knappes Gut. Wem das bislang nicht klar war, dem wurde das in diesem Sommer deutlich vor Augen geführt. Hitzewellen und extrem lang anhaltende Dürren sorgten nicht nur in weiten Teilen Europas für niedrige Fluss-Pegel, Waldbrände und Ernte-Ausfälle. Auch große Teile der USA und in einem historischen Ausmaß auch China waren davon betroffen.

Da solche extremen Wetterereignisse Folgen der Erderwärmung sind, dürften sie sich in Zukunft noch verstärken, davon gehen jedenfalls die Experten aus. Eine Folge davon ist, dass die Wasseraufbereitung immer mehr an Bedeutung gewinnt. Doch auch ohne den Klimawandel sorgt die Verschmutzung von Binnengewässern, dem Grundwasser und Meeren dafür, dass mehr in die Bereitstellung sauberen Wassers investiert werden muss.

Neu ist für viele, dass nicht nur in besonders von Dürre betroffene Weltgegenden in Asien, Australien oder Afrika Wasser immer knapper wird, sondern z.B. auch in Regionen in Europa, die bisher davon nicht betroffen waren.

Die Wasser-Branche ist vielfältig

Viele Unternehmen arbeiten an Lösungen für einen effizienten und wasserschonenden Verbrauch, und zwar in der Landwirtschaft, der Industrie und den privaten Haushalten. Die Tätigkeitsfelder sind aber sehr unterschiedlich, so dass es schwierig ist mit einer Investition in einzelne Unternehmen die gesamte Branche abzudecken. Ein Investment in einen ETF ist daher eine Alternative.

Grob lassen sich die Unternehmen der Branche in die 3 Bereiche Wasser-Versorger, Technik-Ausrüster und Wasser-Abfüller einteilen. Die Wasserversorger wachsen eher langsam, dafür bieten die Unternehmen wie andere Versorger nicht selten hohe Dividenden.

Mehr Wachstums-Potenzial besteht aber bei den Technik-Unternehmen, die sich mit der Klärung von Abwasser, der Aufbereitung von Wasser oder auch der Entsalzung, z.B. zur Umwandlung von Meerwasser in Trinkwasser, beschäftigen. Dabei geht es um Unternehmen, die Geräte zur UV-Entkeimung sowie Filter-, Entsalzungs- und Kläranlagen und ähnliches herstellen. Auch System-Anbieter zum Wasser-Management gibt es.

Wasserabfüller dürften von den 3 Bereichen am wenigsten interessant sein, und die Unternehmen wie z.B. PepsiCo, Nestlé, Coca-Cola oder Danone sind auch in der Regel nicht in entsprechenden Branchen-ETFs enthalten.

Wasser-ETFs im Vergleich

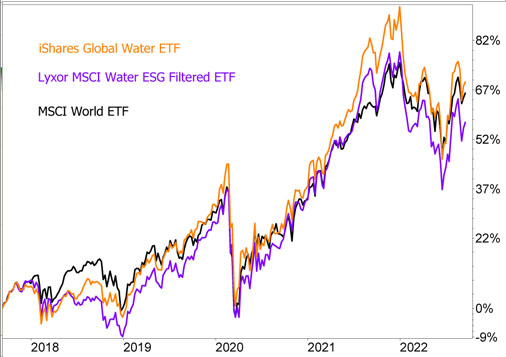

Von den verfügbaren Wasser-ETFs ist der iShares Global Water ETF (WKN: A0MM0S) der größte, die Performance ist mit der der entsprechenden Branchen-ETFs von Lyxor (WKN: LYX0CA) und L&G (WKN: A2PM52) vergleichbar – obwohl die Zusammensetzung teilweise unterschiedlich ist.

In den letzten 5 Jahren schnitt der Wasser-ETF von iShares ähnlich gut ab wie der MSCI World Index, der ETF von Lyxor etwas schwächer. Im Vergleichs-Chart ist der ETF von L&G nicht enthalten, da er erst seit 2019 existiert.

Der ETF von iShares bildet den S&P Global Water Index nach, der die 50 größten und liquidesten Unternehmen aus dem Bereich der Wasser-Versorgung und -Aufbereitung enthält. Beim Blick auf die 10 größten Positionen fällt auf, dass die Unternehmen vielen Anlegern eher unbekannt sein dürften, wobei hauptsächlich Industrie-Unternehmen und Versorger vertreten sind.

Die 10 Schwergewichte im iShares Global Water ETF

|

Aktie (Branche, Land) |

Gewicht in % |

| 1 |

American Water Works (Versorger, USA) |

10,2 |

| 2 |

Xylem (Industrie, USA) |

8,0 |

| 3 |

Essential Utilities (Versorger, USA) |

5,2 |

| 4 |

Ferguson (Industrie Großbritannien) |

5,0 |

| 5 |

Geberit (Industrie, Schweiz) |

4,4 |

| 6 |

United Utilities (Versorger, Großbritannien) |

4,3 |

| 7 |

Halma (IT, Großbritannien) |

4,3 |

| 8 |

Severn Trent (Versorger, Großbritannien) |

4,2 |

| 9 |

Veolia (Versorger, Frankreich) |

4,1 |

| 10 |

Tetra Tech (Industrie, USA) |

3,9 |

|

Summe |

53,6 |

Während es sich z.B. bei American Water Works und Essential Utilities um Wasser-Versorger handelt, stellt Xylem u.a. Pumpen und Rührwerke für die Wasser-Aufbereitung her. Die französische Veolia Environment ist wiederum in den Bereichen Wasser-, Entsorgungs- und Energie-Management tätig. Die Gewichtung der Positionen ist recht gleichmäßig, weshalb der ETF kein übermäßiges Klumpenrisiko enthält.

Auch bei diesem Themen-ETF sind die USA mit 55 Prozent überproportional stark vertreten, dahinter folgen England (19%) sowie die Schweiz (6%). Ähnliches gilt für den Lyxor ETF, der den MSCI ACWI IMI Water ESG Filtered Net USD Index nachbildet, in dem derzeit 35 Aktien enthalten sind. Auch hier beträgt der US-Anteil 56 Prozent und es gibt keine Klumpenbildung im ETF.

Die Nachteile der ETFs

Das Problem bei solchen Themen-ETFs: Häufig werden die Branchen-Entwicklung und damit auch die viel versprechenden Marktchancen nicht so wiedergegeben, wie sich Anleger das erhoffen – und die Werbung des ETF-Anbieters das auch nahelegt.

Das liegt zum einen daran, dass der entsprechende Bereich – in diesem Fall die Versorgung mit sauberem Wasser – nur ein Geschäftsbereich in einem großen Konzern sein kann. Da nur ein kleiner Umsatzanteil darauf entfällt, qualifiziert sich die Aktie nicht für den ETF. Das betrifft z.B. den Misch-Konzern Danaher aus den USA, der im Bereich der Wasser-Aufbereitung durchaus ein wichtiger Player ist, aber für den das nur ein Geschäftsfeld von vielen ist.

Zum anderen sind die führenden Unternehmen eventuell nicht börsennotiert und erscheinen daher natürlich auch nicht im ETF. So gibt es z.B. viele Firmen, die Anlagen zur Entsalzung von Wasser herstellen, sicher einer der wichtigsten und aussichtsreichsten Bereiche, vor allem wenn Wasser noch knapper und teurer werden sollte.

Hier sind nicht börsennotierte, mittelständische Unternehmen wie die deutsche ProMinent, die französische SLCE und die spanische Azud tätig. Aber auch Großkonzerne wie die französische Suez, die aber ebenfalls nicht in den ETFs vertreten ist.

Mein Fazit

Die Bereitstellung von sauberem Wasser wird weltweit zu einer immer größeren Herausforderung. Umso wichtiger ist es, dass in diesem Bereich investiert und geforscht wird. Wir sind auf Unternehmen angewiesen, die dieses Problem lösen. Für Anleger, die in diesem sehr vielschichtigen Bereich investieren wollen, sind ETFs eine Alternative.

Die Produkte von iShares und Lyxor haben in den letzten Jahren ähnlich gut abgeschnitten wie der MSCI World. das ist durchaus überraschend, denn der Aktien-Index der Industrieländer wurde von den großen Technologie-Konzernen wie Apple und Microsoft nach oben getrieben. In den Wasser-ETFs machen dagegen die eher "langweiligen" Versorger einen nicht geringen Anteil von etwa 40 Prozent aus.

Die Aussichten für die ETFs sind gut, auch wenn sie von der Zusammensetzung her große Schwächen aufweisen, da der Bereich "Bereitstellung von sauberem Trinkwasser" zu komplex ist, um ihn mit Index-Fonds gut abbilden zu können.

Mein Podcast-Tipp:

Russland-Insider: So sieht es wirklich aus!

Ich kann mich nicht an so viele Videos, Podcasts oder Print-Artikel in den letzten 20-30 Jahren erinnern, in denen gefordert wurde, sich endlich von billigem russischem Gas unabhängig zu machen. Warum? Weil genau dieses Gas Teil des Erfolgsmodells der deutschen Industrie war. Das hat Klaus Kaldemorgen gerade sehr schön beschrieben.

Selbstverständlich gab es Strategen, die die Abhängigkeit erkannt haben, aber so einfach wie es sich viele jetzt machen, ist es nicht. Es geht in dieser Folge darum, nicht daraus ableiten zu können, Russland sei nun der Gewinner dieser Krise. Ich stelle Dir heute einen Analysten vor, der mit dem Mythos Russlands als Krisengewinner aufräumt.

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|