Warum Sie Ihren Fokus nicht

nur auf den DAX legen sollten!

Liebe Leserinnen und Leser,

DAX, DAX, immer wieder DAX. Wenn es um den deutschen Aktienmarkt geht, starren viele geradezu hypnotisch auf den Index der 30 größten deutschen börsennotierten Aktiengesellschaften.

In den Börsennachrichten steht stets der DAX im Blickpunkt. Dabei ist der Deutsche Aktien Index (DAX) zwar hierzulande das wichtigste Börsenbarometer, aber er spiegelt tatsächlich nur einen kleinen Teil des Aktienuniversums wider. Und keineswegs das erfolgreichste.

Die kleinen Geschwister des DAX

Die zweite Geige neben dem DAX spielt der MDAX – das "M" steht für Mid Cap, sprich mittelgroße Unternehmen. Ihm gehören die fünfzig größten deutschen Aktiengesellschaften an, die im Rang nach den 30 DAX-Aktien folgen und die nicht im Technologie-Aktien-Index TecDAX vertreten sind.

Der TecDAX dagegen umfasst die dreißig größten deutschen Technologie-Unternehmen, insofern sie nicht im DAX selbst vertreten sind. Der Softwarekonzern SAP und das Chipunternehmen Infineon z.B. könnten im TecDAX notiert sein, wenn sie aufgrund ihrer Größe nicht im DAX enthalten wären.

Rotationen zwischen den Indizes

Der SDAX schließlich bildet das Schlusslicht im Kanon der deutschen Aktienindizes. Das "S" steht für Small Cap, sprich kleine Unternehmen. Die 50 Unternehmen des SDAX folgen im Rang nach den MDAX-Unternehmen.

Die Deutsche Börse, nicht nur Betreiber der Frankfurter Börse, sondern selbst eine Aktiengesellschaft und im DAX vertreten, berechnet und überwacht die Indizes.

Regelmäßig wird die Zusammensetzung überprüft und z.B. darüber entschieden, ob eine Aktie aus dem MDAX groß genug ist, um in den DAX aufzusteigen und dafür eine DAX-Aktie in die "zweite Börsenliga" absteigen muss. Die Kriterien dafür sind in erster Linie der Börsenwert (Marktkapitalisierung) und die Börsenumsätze.

Der DAX ist nicht repräsentativ

Zwischen den Indizes findet also eine Rotation statt. Welche Aktien im DAX vertreten sind, ist daher auch eine Momentaufnahme über die Struktur der deutschen Wirtschaft bzw. genauer gesagt: über die Struktur des deutschen Aktienmarktes. Manche Branchen sind eher dazu prädestiniert, im DAX vertreten zu sein, weil es in Ihnen eine Tendenz zu Größe gibt.

Das gilt zum Beispiel für die Automobilbranche mit Ihren drei DAX-Unternehmen Volkswagen, BMW und Daimler. Nennenswerte Autounternehmen außerhalb dieser drei gibt es in Deutschland kaum. Das heißt mit anderen Worten: Die Branche ist stark im DAX vertreten.

Ganz anders als zum Beispiel der ebenfalls in Deutschland sehr wichtige Maschinenbau. Die Unternehmen dieser Branche zählen meist zu den mittelgroßen Unternehmen, wahrscheinlich auch wegen der Spezialisierung, die dieses technologieintensive Geschäft erfordert.

Der Maschinenbau ist daher mit vielen Unternehmen im MDAX vertreten, obwohl die Bedeutung der Branche auch eine Repräsentanz im DAX nahelegen würde.

Was ich sagen will: Der DAX enthält zwar die 30 größten deutschen börsennotierten Unternehmen, aber er spiegelt keineswegs die Struktur der deutschen Wirtschaft wider.

Covestro ersetzt ProSiebenSat1 im DAX

Insgesamt ist der DAX von Industrieunternehmen geprägt. Das wird sich jetzt sogar noch verstärken, denn bei der vor kurzem erfolgten Überprüfung der Indizes durch die Deutsche Börse hat sich ergeben, dass die Medienaktie ProSiebenSat1 ab dem 19. März durch den Kunststoffproduzenten Covestro ersetzt wird und in den MDAX absteigt.

Grund dafür war auch die Erfolgsgeschichte von Covestro, übrigens eine Abspaltung des Bayer-Konzerns. Die Aktie hat bei Marktkapitalisierung und Börsenumsatz ProSieben zuletzt deutlich in den Schatten gestellt. Für den DAX als repräsentativer Index ist das keine gute Entwicklung, denn das wichtigste deutsche Börsenbarometer wird dadurch noch industrielastiger.

Der DAX schwankt häufig stärker als andere große Indizes

Die hohe Gewichtung von Industrieunternehmen, die zudem meist stark auf den Export setzen, bedeutet eine große Abhängigkeit von Konjunkturschwankungen und z.B. von außenpolitischen Entwicklungen. In anderen Ländern ist das anders.

In Großbritannien und der Schweiz beispielsweise spielen die Finanzwerte, sprich Banken und Versicherungen, in den Aktienindizes eine weit größere Rolle. In den USA dominieren Internet- und Technologie-Aktien, wie Amazon, Apple, Alphabet und Facebook den Aktienmarkt.

Gerade die Exportorientierung machte dem DAX aber in letzter Zeit deutlich zu schaffen. Denn die Bestrebungen der US-Regierung zu mehr Protektionismus belasteten den DAX mehr als andere Indizes.

Der TecDAX hängt den DAX ab

Das zeigt auch schon der Vergleich in Deutschland selbst, denn bei den deutschen Nebenwerteindizes sieht es charttechnisch deutlich besser aus als beim DAX. Der TecDAX ist sogar auf ein neues Allzeithoch gestiegen.

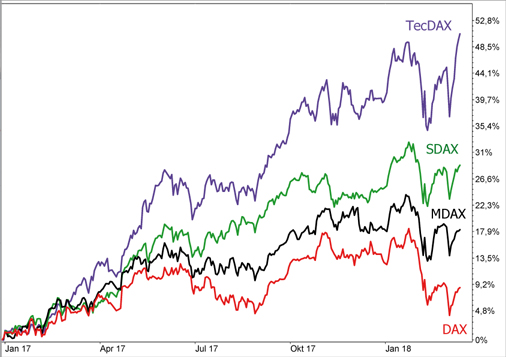

MDAX und SDAX stehen zwar nicht ganz so gut da, aber immer noch besser als der DAX, wie dieser Chart zeigt:

Während der DAX seit Anfang 2017 gerade einmal 9% zulegte, schaffte der TecDAX ein Plus von etwa 50%. Auch der MDAX und der SDAX performten mit +18% bzw. +29% besser.

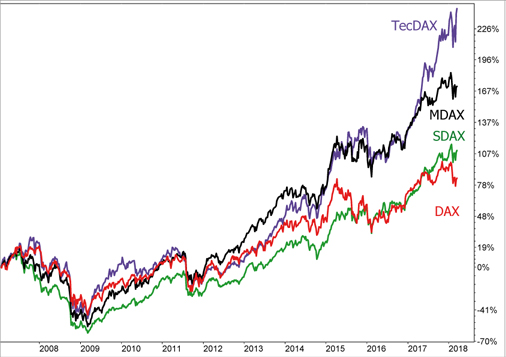

Das ist aber nicht nur ein kurzfristiges Phänomen, auch im 10-Jahres-Vergleich schneiden besonders der TecDAX und der MDAX besser ab als der DAX:

Seit Anfang 2007 legte der DAX um etwa 80% zu (übrigens trotz der Finanzkrise 2008), der TecDAX aber um 240%! Dabei zeigt sich: Erst seit Anfang 2017 hat der TecDAX auch den MDAX abgehängt.

Der TecDAX hat den schlechten Ruf abgeschüttelt

Die Charts zeigen: Besonders ausgeprägt ist die Outperformance des TecDAX. Der TecDAX ist der Nachfolger des NEMAX 50, welcher zu Zeiten des neuen Marktes in Verruf geraten war.

Inzwischen sind im TecDAX neben Unternehmen aus der Informationstechnologie (IT) auch zahlreiche Technologie-Titel vertreten, die Industrienahe Lösungen anbieten. Von den Luftnummern des Vorgänger-Index ist der TecDAX weit entfernt.

Nicht wenige Unternehmen haben Marktnischen besetzt und nehmen dort eine führende Stellung ein.

Diversifizierung als Erfolgsrezept

Allein 5 der 30 TecDAX-Aktien haben seit Jahresbeginn um mehr als 30 Prozent zugelegt, während der deutsche Aktienmarkt insgesamt eigentlich unter Druck stand: Die 5 Top-Performer des noch jungen Jahres 2018 Aixtron (Anlagenbau), SMA Solar (Solarenergie), Sartorius (Pharmazulieferer), RIB Software (Bausoftware) und Medigene (Biotechnologie) stammen dabei aus ganz unterschiedlichen Branchen.

Diese Diversifizierung zeigt sich auch, wenn wir uns die etwas aussagekräftigere Liste der 10 besten TecDAX-Aktien seit Anfang 2017 ansehen:

TecDAX: 10 Aktien mit der besten Performance seit Anfang 2017

Rang |

Aktie |

Branche |

Performance seit 01.01.2017 |

1 |

Aixtron |

Anlagen für die Chipindustrie |

+490% |

2 |

Siltronic |

Wafer / Chipindustrie |

+232% |

3 |

RIB Software |

Software für die Baubranche |

+179% |

4 |

Wirecard |

Mobile Abrechnungssysteme |

+152% |

5 |

S&T AG |

IT-Dienstleist. für Industrie 4.0 |

+148% |

6 |

SMA Solar |

Solarenergie |

+124% |

7 |

Evotec |

Biotechnologie |

+116% |

8 |

Cancom |

IT-Dienstleist. Cloud-Computing |

+82% |

9 |

Morphosys |

Biotechnologie |

+76% |

10 |

Jenoptik |

Photonik / Optik |

+75% |

|

Während der TecDAX vor einigen Jahren noch von Unternehmen aus der Branche der Erneuerbaren Energien, sprich Solar und Windenergie, dominiert wurde, hat der Niedergang dieser Branche den Weg frei gemacht für eine breitere Branchendiversifizierung.

Das hat dem TecDAX gut getan. Die relativ stetige Aufwärtsbewegung des Indexes seit Ende 2011 ist auch auf diese Breite zurückzuführen. Diese zeigt sich übrigens auch bei den Schwergewichten: Die 5 Aktien mit der höchsten Gewichtung im Index sind Wirecard (mobile Abrechnungssysteme), United Internet (Internet-Provider), Qiagen (Biotechnologie), Freenet (Telekommunikation) und Sartorius (Pharmazulieferer).

Mein Fazit:

Wenn Sie in den deutschen Aktienmarkt investieren wollen, sollten Sie nicht nur auf den DAX oder auf einzelne DAX-Aktien setzen. Dabei verpassen Sie wichtige Chancen, denn gerade unter den mittelgroßen und kleinen deutschen Unternehmen gibt es viele Marktführer in ihrer jeweiligen Nische.

Allerdings kommt es aufgrund der teilweise relativ geringen Marktkapitalisierung z.B. durch die Einführung neuer Produkte von Konkurrenten oder andere wichtige Meldungen bei Unternehmen aus dem TecDAX und auch aus den anderen beiden Indizes MDAX und SDAX häufig zu stärkeren Kurssprüngen als bei den so genannten Standardwerten aus dem DAX.

Bedenken Sie auch: Dass der TecDAX in den letzten Monaten die anderen Indizes in den Schatten stellen konnte, heißt nicht, dass das auch in Zukunft so sein wird.

Das Credo bleibt daher auch hier: Streuen Sie Ihr Kapital auf mehrere Aktien, am besten aus verschiedenen Indizes, um das Risiko durch Fehleinschätzungen zu verringern.

|