Warum der Yen kein sicherer Anlagehafen mehr ist...

Liebe Leserin, lieber Leser,

bei den meisten Anlegern steht der Devisen-Markt nicht so sehr im Blickpunkt. Das hat seine Gründe: Direkte Investments in Währungen sind wenig sinnvoll, schließlich sind Devisen kleine Sachwerte. Auch gibt es kaum Instrumente dafür, Umschichtungen in Fremdwährungs-Konten sind meist recht teuer.

Günstigere Alternativen wie Optionsscheine, Zertifikate oder direkte Spekulationen an der Forex erfordern viel Know-how. Und auch dann sind sie wegen der starken Schwankungen der Wechselkurse sehr riskant. Dennoch ist es aus meiner Sicht wichtig, die bedeutenden Entwicklungen am Devisen-Markt im Blick zu behalten, denn Aktien und andere Wertpapiere notieren häufig nicht in Euro, jedenfalls sollte das bei diversifizierten Depots so sein.

Der US-Dollar ist und bleibt dabei die wichtigste Währung, zumal der Finanz-Markt der USA bei weitem der wichtigste der Welt ist, auch Rohstoffe werden z.B. international in US-Dollar gehandelt.

Der Yen (JPY) steht dagegen weniger im Blickpunkt, nicht zuletzt weil nur wenige Anleger auch japanische Aktien im Depot haben dürften. In den letzten Jahren rückte der Markt aber stärker in den Blickpunkt, weil japanische Aktien recht günstig erschienen und weil bekannte Fonds-Manager wie Warren Buffett in japanische Aktien investierten.

Hier gibt es jetzt eine bemerkenswerte Entwicklung: Der Yen ist kein sicherer Anlagehafen mehr, so scheint es jedenfalls. Was heißt das? In der Vergangenheit konnte man davon ausgehen, dass der Yen bei Turbulenzen an den Märkten gefragt ist und unter Aufwertungsdruck kommt – je nach Art der Krise kurzfristig oder auch länger.

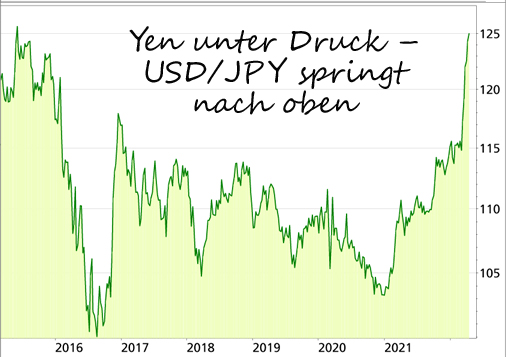

Das war z.B. nach der Finanzkrise 2008 der Fall, oder auch nach dem Corona-Schock Anfang 2020. Derzeit aber steht der Yen massiv unter Druck. Der Wechselkurs zum US-Dollar, USD/JPY, kletterte auf den höchsten Stand seit 2015:

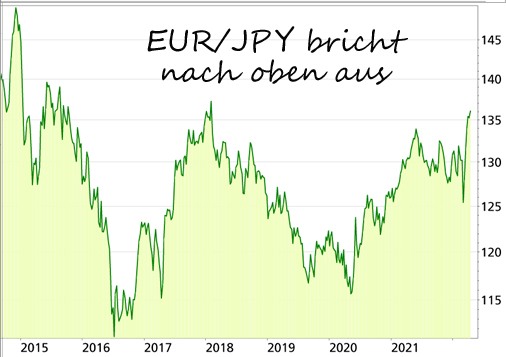

Solche Ausbrüche sind auch charttechnisch bedeutende Entwicklungen. Auch der Wechselkurs des Euro zum Yen hat wichtige Marken überschritten und ist auf das höchste Niveau seit Anfang 2018 gestiegen:

Steigende Rohstoff-Preise und niedrige Zinsen belasten den Yen

In früheren Krisen wertete der Yen auf, weil japanische Anleger wegen der dauerhaften Leistungsbilanz-Überschüsse große Beträge im Ausland angelegt hatten und im Fall von Krisen das Kapital in die Heimat transferierten, also repatriierten.

Diesmal ist das anders: Der Leistungsbilanz-Überschuss Japans sinkt nicht nur bereits seit geraumer Zeit, im Januar wurde sogar das höchste Monats-Defizit seit 2014 verzeichnet. Und dieser Trend dürfte sich noch deutlich verstärken. Denn Japan ist wie kaum ein anderes Land auf den Import von Rohstoffen angewiesen.

So ist das Land der weltweit größte Importeur von Flüssig-Gas. Dass z.B. Deutschland nun auch auf Flüssig-Gas umstellen will, wird in Tokio nicht unbedingt für Freude sorgen, denn das dürfte den Preis auch langfristig weiter treiben. Japan muss also mehr für seine Importe aufwenden, die Export-Preise steigen aber viel langsamer. Das bringt die Währung unter Abwertungsdruck, denn dadurch gibt es mehr Yen am Markt.

Zudem spricht die Zinsentwicklung gegen den Yen. Die US-Notenbank fasst einen energischen Zinserhöhungs-Zyklus ins Auge und selbst die EZB plant eine Verschärfung die Geld-Politik. Anders die Bank of Japan: Sie hält an der expansiven Geld-Politik fest und erhöht weiter die Liquidität.

Japans Wirtschaft hat sich unter den Ländern der G7 seit dem Beginn der Pandemie am schwächsten entwickelt. Die steigenden Energie-Preise verringern nun massiv die Kaufkraft der Verbraucher. Zudem schwächelt das wichtige Exportland China. Da bleibt kein Spielraum für eine restriktivere Geld-Politik, zumal die Inflationsrate mit 1,3% immer noch relativ niedrig ist.

Die Schwäche des Yen ist keine Eintagsfliege. Auch für deutsche Anleger ist das wichtig, denn das schmälert die Rendite von Anlagen in Japan, auch in japanischen Aktien. Die Abwertung reduziert den Wert der Positionen in Euro gerechnet.

Die folgende Beispiel-Grafik verdeutlicht das, indem sie die Wertentwicklung des iShares Core MSCI Japan IMI ETFs (ISIN: IE00B4L5YX21) in Euro, US-Dollar und Yen seit Anfang 2021 gegenüberstellt:

Mein Fazit

Der Anstieg der Rohstoff-Preise und das Auseinanderlaufen der Zinsen sind langfristige Entwicklungen. Das wird den Yen weiter belasten, auch wenn am Devisen-Markt immer starke Gegenbewegungen möglich sind.

Anlagen z.B. in Japan-ETFs macht das derzeit weniger attraktiv, auch wenn japanische Aktien im internationalen Vergleich weiterhin günstig bewertet sind. Das würde sich erst ändern, wenn der Abwertungsdruck nachlässt oder es sogar eine Wende gibt. Das aber ist derzeit nicht in Sicht.

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|