Rezession, Inflation und steigende Zinsen drücken auf die Aktienkurse...

Liebe Leserin, lieber Leser,

die Börsen haben bisher keine Kraft für eine stärkere Erholungsbewegung gefunden. Vor gut einer Woche hatte es kurz den Anschein, als z.B. der DAX in zwei Handelstagen um 700 Punkte zulegte. Doch in den letzten Tagen wurden die Gewinne wieder weitgehend abgegeben.

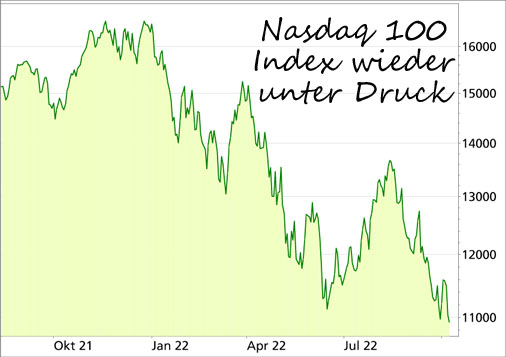

Und das gilt nicht nur für den DAX, sondern auch für andere Aktienindizes. Und mehr als das: Der US-Technologieindex Nasdaq 100 hat sogar ein neues Jahrestief markiert:

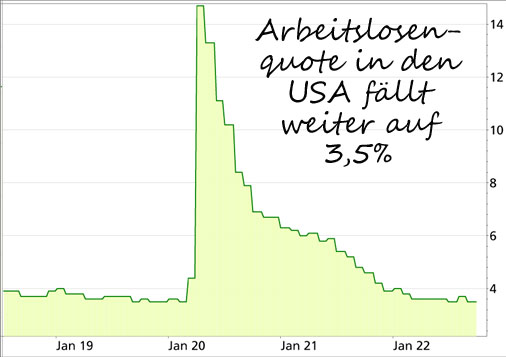

Der Hauptgrund für die neue Kursschwäche sind die am letzten Freitag in den USA veröffentlichten Arbeitsmarktdaten. Auf diese lohnt ein genauerer Blick: Der Beschäftigungsaufbau verringerte sich im September von 315.000 auf immer noch stattliche +263.000. Die durchschnittlichen Stundenlöhne stiegen im Rahmen der Erwartungen um 5,0 Prozent gegenüber dem Vorjahr. Gleichzeitig gab die Arbeitslosenquote von 3,7 auf 3,5 Prozent nach.

Kurz gesagt: Die Daten waren zu stark, um die US-Notenbank FED von ihrem strikten Kurs der Zinserhöhungen abzubringen. Für das nächste FED-Treffen im November wird nunmehr mit einer weiteren Erhöhung um 75 Basispunkte gerechnet, auch im Dezember scheint ein großer Zinsschritt möglich. Und genau diese Aussicht drückte wieder auf die Aktienkurse.

Eine Erhöhung um 75 Basispunkte oder „nur“ um 50 Basispunkte im Dezember, ist das wirklich so entscheidend? Für den Aktienmarkt schon. Denn ein etwas kleinerer Zinsschritt könnte bedeuten, dass der Höhepunkt im Zinszyklus näher rückt.

Die eingangs erwähnte starke Rallye in den Aktienindizes Anfang Oktober hat gezeigt, dass viele Anleger offenbar auf dieses Signal warten. Denn das könnte bedeuten, dass die US-Notenbanker, jedenfalls eine Mehrheit unter ihnen, dann allmählich die Risiken einer restriktiven Geldpolitik für die Konjunktur und für die Stabilität des Finanzsystems höher gewichten als die Gefahren hoher Inflation.

So weit ist es aber noch nicht, die nächsten Wirtschaftsdaten müssen erst zeigen, dass die geldpolitischen Maßnahmen wirken.

Inflationszahlen und Arbeitsmarktdaten entscheidend

Den Fokus legen die Notenbanker – nicht nur in den USA, sondern auch in der Eurozone – dabei zum einen auf die Kernrate bei den Verbraucherpreisen, also die Inflation ohne die Energie- und Nahrungsmittelpreise, sowie zum anderen auf die Arbeitsmarktdaten. Die Kernrate zeigt, in welchem Umfang die gestiegenen Energiepreise „durchsickern“ und die Arbeitsmarktdaten geben Hinweise, ob die gefürchtete Lohn-Preis-Spirale gebrochen werden kann.

Die US-Arbeitsmarktdaten für September enttäuschten wie gesagt in dieser Hinsicht, nicht zuletzt weil die Arbeitslosenquote von 3,7 auf 3,5 Prozent gesunken ist. Das ist in etwa das Vor-Corona-Niveau von 2019 und spricht für einen weiterhin angespannten Arbeitsmarkt. Und das wiederum bedeutet, dass die Löhne in Reaktion auf die gestiegenen Preise weiter kräftig zulegen können und damit dafür sorgen, dass sich die hohe Inflationsrate festsetzt.

Morgen werden in den USA die Inflationszahlen für September veröffentlicht. Die allgemeine Inflationsrate dürfte den Prognosen zufolge weiter sinken, und zwar von 8,3 auf 8,1 Prozent. Das wäre dann schon einen Prozentpunkt unter dem Hoch von Juni:

Doch damit enden bereits die positiven Erwartungen, denn bei der von der FED wie gesagt stärker beachteten Kernrate ist mit einer weiteren Zunahme von 6,3 auf 6,5 Prozent zu rechnen. Nicht zuletzt bei den Mieten, einer wichtigen Komponente des Verbraucherpreisindex, wird ein deutlicher Anstieg erwartet. Die Anleger werden bei den Zahlen auf die Details schauen und nach Hoffnungszeichen suchen. Es ist offen, ob es die geben wird.

Der Druck auf die Notenbanken wächst

Das alles zeigt: Die Notenbanken stecken in einem großen Dilemma. Die Wirtschaft rutscht in eine Rezession oder befindet sich zumindest im Abschwung und trotzdem bleibt die Inflation hoch. Stark steigende Zinsen können in dem Fall nicht nur für eine Abwärtsspirale sorgen, sondern sie erhöhen auch die Gefahr von Krisen, z.B. im Immobiliensektor oder in der Finanzwirtschaft.

Darüber hinaus wird es für die Staaten immer schwerer, die wachsende Schuldenlast zu tragen. In den USA ist der Schuldenberg gerade zum ersten Mal in der Geschichte auf über 31 Billionen US-Dollar (!) angestiegen – ursächlich dafür sind die Zinszahlungen auf ausstehende Staatsanleihen.

Im Jahr 2021 lagen diese Zahlungen bei knapp 400 Mrd. US-Dollar, sollte die FED den Leitzins auf über 4 Prozent anheben und dort halten, dann sprächen wir für das Jahr 2022 von über 1 Billion US-Dollar. Allein an zusätzlichen Zinszahlungen käme also ungefähr so viel zusammen, wie der gesamte (riesige) Etat für das Militär in den USA, mehr als dreimal so viel wie das Bruttoinlandsprodukt Portugals.

Ergibt sich daraus potentiell auch ein politischer Druck auf die FED – darauf würde ich wetten!

Mein Fazit

Im Groben sehe ich die Marschroute folgendermaßen: Zu einem bestimmten Zeitpunkt wird die US-amerikanische Notenbank signalisieren, dass sie wieder Druck vom Kessel nimmt, die Zinsen also erst langsamer und dann nicht mehr erhöht.

Spätestens in diesem Moment bzw. in Erwartung dieses Momentes dürfte es an der Börse eine „Erleichterungs-Rallye“ geben, die vehement ausfallen sollte und die man nicht verpassen darf, das sehe ich auch als meine Aufgabe im „Lars Erichsen“-Depot, dem aktiv geführten Depot meines Premium-Anlagemagazins „Rendite-Spezialisten“.

Es ist aber nicht sinnvoll, vorschnell das Depot aufzuladen, denn noch steht der Plan der FED, erst die Stimmung „zu brechen“, also die Konjunktur in die Knie zu zwingen, um dann mit besserem Gewissen dieses Kapitel vorerst beenden zu können.

Denn es gibt stets auch eine weitere Variante, dass nämlich gar keine Rallye entsteht, weil die oben angesprochenen dynamischen Faktoren es verhindern. Um von einer Rallye profitieren zu können, muss das Kapital zuvor geschützt werden, das ist oberstes Gebot.

Mein Podcast-Tipp:

China-Aktien: Kaufen oder verkaufen? – mit Asien-Experte Eric Nebe

Heute habe ich den China- und Emerging Markets-Experten Eric Nebe zu Gast. Wir sprechen über die Eröffnung des Nationalkongresses in China, warum Eric sich gerade in Kambodscha aufhält. Wir sprechen über die Frage, ob chinesische Aktien jetzt billig sind, das Taiwan-Risiko und selbstverständlich über die Gefahren eines möglichen Delistings chinesischer Aktien von amerikanischen Börsen.

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|