Warum Sie die Aktien der Öl-Konzerne nicht ignorieren sollten!?

Liebe Leser,

Sie haben es sicher auch schon gemerkt: Der Benzinpreis an der Tankstelle ist in den letzten Monaten deutlich gestiegen. Das hat nicht nur etwas mit der Ferienzeit zu tun, sondern ist vor allem auf den Anstieg des weltweiten Preises für Rohöl zurückzuführen.

Seit seinem 12-Jahrestief Anfang 2016 hat der Öl-Preis wieder um satte 150 Prozent zugelegt. Damals hatte der Preisrutsch nicht nur viele Öl-Konzerne und ölexportierende Länder in eine Krise gestürzt, sondern auch die globalen Aktienmärkte einbrechen lassen:

Branchenexperte erwartet "sehr engen Öl-Markt"

Seitdem ging es wieder kräftig nach oben, und zwar nicht nur mit dem Öl-Preis, sondern auch mit den Börsen. Daran sieht man: Ein steigender Öl-Preis ist nicht unbedingt schlecht für die Weltwirtschaft, in diesem Fall war er sogar ein Zeichen für eine Normalisierung.

Ab einem gewissen Punkt wird ein höherer Öl-Preis dann aber doch zur Gefahr, dann nämlich wenn Knappheit den Preis schnell nach oben schießen lässt. Dem Chef-Analysten für den Energiesektor von Goldman Sachs, Michele Della Vigna, zufolge könnte genau das bevorstehen: Seiner Ansicht nach steuern wir auf eine zunehmende Knappheit am Öl-Markt zu, mit der Folge, dass der Preis explodieren könnte.

Der Iran könnte als Öl-Lieferant ausfallen

Wie kann es dazu kommen? Da gibt es zum einen die kurzfristigen Einflüsse auf den Öl-Markt: Ab November treten die Sanktionen der USA gegen den Iran, einen wichtigen Öl-Produzenten in Kraft. Doch schon jetzt haben auf der Druck der USA vor allem asiatische Länder ihre Exporte aus dem Iran reduziert. Die Exporte des Irans nach China, Indien, Japan und Südkorea haben sich seit Mai halbiert.

Gleichzeitig sind die Exporte der USA nach Asien in die Höhe geschnellt. Ein Schelm, wer Böses dabei denkt, doch es gibt eben viele Wege sich neue Absatzmärkte zu schaffen. Das müssen die US-Produzenten auch, denn sollte sich die Zollspirale mit China weiterdrehen, dann wird China bald als Absatzmarkt wegfallen.

Ob sich Peking dann traut, mehr aus dem Iran zu importieren oder ob die USA das unterbinden können, muss sich zeigen.

Was macht die Opec?

Jedenfalls nimmt das globale Öl-Angebot ab, wenn der Iran als Produzent wegfällt. In den letzten Monaten sind bereits die Exporte Venezuelas, ebenfalls ein wichtiger Öl-Produzent, eingebrochen.

Die Diplomatie der USA läuft auf Hochtouren, damit die anderen Produzenten, z.B. Opec-Mitglieder wie Saudi-Arabien oder auch Russland, ihre Produktion erhöhen, um die Ausfälle auszugleichen.

Allein die USA, Saudi-Arabien und Russland sind zusammen für ein Drittel der weltweiten Öl-Produktion verantwortlich.

Bei ihrem Verbündeten Saudi-Arabien werden die USA vermutlich auf offene Ohren stoßen, bei Russland sicher nicht, denn Moskau ist gegen die Iran-Sanktionen. Zur Erinnerung: Seit Anfang 2017 haben sich die Opec-Staaten mit Russland zusammen auf Produktionskürzungen geeinigt, um den damals noch sehr niedrigen Öl-Preis nach oben zu treiben.

Anfang Dezember steht eine neue Zusammenkunft der Opec-Staaten und Russlands an – gut möglich, dass es keine neuen Absprachen gibt, aber eine kräftige Erhöhung der Liefermengen ist ebenfalls unwahrscheinlich.

Das Angebot kann mit der Nachfrage nicht Schritt halten

Doch das alles sind mehr oder weniger kurzfristige Effekte, die zu Umschichtungen bei Lieferanten und Kunden führen. Die meint der Goldman-Sachs-Analyst aber nicht, er hat einen längeren Zeithorizont im Blick.

Seiner Ansicht nach steigt die Nachfrage in den nächsten Jahren aus strukturellen Gründen stärker als das Angebot und das wird langfristig für zunehmende Knappheit am Öl-Markt sorgen. Die noch vorhanden Lagerbestände nehmen ab und selbst höhere Förderung mit bestehenden Anlagen wird das nicht kompensieren können.

Fehlende Investitionen rächen sich

Ob das so kommt, weiß ich nicht, das hängt von vielen Faktoren ab. Sicher ist aber, dass die großen Öl-Konzerne in den letzten Jahren wegen des niedrigen Öl-Preises und um Kosten zu sparen ihre Investitionen in die Erschließung neuer Öl-Vorkommen zurückgefahren haben.

Und es dauert Jahre von einer Probebohrung bis zu einer sprudelnden Öl-Quelle. Wir könnten also vor einer Marktphase stehen, in der das Angebot mit der wachsenden Nachfrage längere Zeit nicht Schritt halten kann.

Und die globale Öl-Nachfrage wächst – trotz des teilweisen Umstiegs auf erneuerbare Energien. Vor allem die aufstrebenden Länder Ostasien haben einen rasch wachsenden Bedarf an Öl und Benzin. Natürlich besteht die Gefahr, dass die von den USA ausgehenden Handelskonflikte die Weltkonjunktur abwürgen, aber das halte ich für unwahrscheinlich.

Hohe Dividendenrenditen locken

Für uns ist ein steigender Öl-Preis nicht gut, für die Öl-Produzenten schon. Öl-Konzerne wie die niederländisch-britische Royal Dutch Shell, die US-amerikanische Exxon Mobil oder die französische Total könnten daher vor guten Zeiten stehen. Es sind nicht zuletzt die hohen Dividendenrenditen von teilweise über 5%, die die Öl-Aktien in den Augen vieler Anleger wieder attraktiv machen.

Internationale Öl-Aktien im fundamentalen Vergleich

|

WKN |

Börsenwert* |

KGV18e** |

Dividenden-rendite 2018e |

Royal Dutch Shell |

A0D94M |

263 Mrd. EUR |

11,3 |

5,9% |

Total |

850727 |

160 Mrd. EUR |

11,3 |

5,0% |

| BP |

850517 |

120 Mrd. EUR |

13,1 |

5,6% |

| Repsol |

876845 |

26 Mrd. EUR |

9,4 |

5,6% |

| ENI |

897791 |

58 Mrd. EUR |

12,5 |

5,3% |

| ExxonMobil |

852549 |

298 Mrd. EUR |

17,9 |

4,0% |

| Chevron |

852552 |

189 Mrd. EUR |

14,5 |

3,9% |

*Der Börsenwert ist zur Vergleichbarkeit in Euro umgerechnet

** Kurs-Gewinn-Verhältnis auf Basis der für 2018 erwarteten Gewinne

|

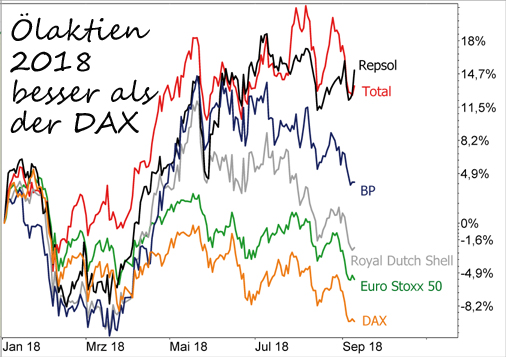

An den Börsenkursen ist das ablesbar: Die Aktien der meisten Öl-Konzerne konnten nach der Schwächephase im Jahr 2017 seit Jahresbeginn wieder deutlich zulegen.

Gerade die Aktien der europäischen Öl-Konzerne Royal Dutch Shell, Total, BP, Repsol und ENI entwickelten sich deutlich besser als der DAX oder der Euro Stoxx 50 Index:

Das zeigt meiner Ansicht nach, wie wichtig Diversifizierung im Depot ist. Öl wird als Rohstoff noch über viele Jahre gebraucht, als Anleger eine solche Branche zu ignorieren, wäre falsch.

Mein Fazit

Für viele wirft der Kauf von Öl-Aktien moralische Fragen auf, schließlich sind die fossilen Brennstoffe für die Erderwärmung verantwortlich. Letztlich muss jeder für sich entscheiden, wie er moralische Urteile in seine Entscheidungen einfließen lässt.

Es lassen sich fast immer Gründe finden, wegen derer man Aktien aus der einen oder anderen Branchen nicht kaufen sollte. Ich jedenfalls will da niemanden bevormunden, weder in die eine noch in die andere Richtung.

Eine andere Frage ist aber die nach der Zukunftsfähigkeit: Wie lange machen die Öl-Konzerne noch gute Geschäfte, geht das Öl irgendwann zu Neige? Irgendwann schon, aber nicht in den nächsten 20 bis 30 Jahren.

Trotzdem ist die Diversifizierung des Geschäfts ein Kriterium, das für eine Aktie spricht, denn sie wird dadurch weniger anhängig z.B. von Schwankungen beim Öl-Preis.

Der französische Konzern Total ist auch in den Erneuerbaren Energien engagiert, vor allem in der Solarenergie. Das macht die Aktie schon seit langem zu meinem Favoriten im Sektor.

Video-Tipp

Ist Bitcoin besser als Gold?

Bitcoin wird immer öfter als digitales Gold (Gold 2.0) wahrgenommen. Warum ist das so und welche Vorteile hat Bitcoin gegenüber physischem Gold, das seit jeher als sicherer Hafen gilt?

Diese Frage beantwortet Krypto-Experte

Alexander Mittermeier in seinem aktuellen Video:

→ Hier geht’s zum Video...

|