Viele Kriterien sind bei der Auswahl guter Dividenden-Aktien wichtig...

Liebe Leserin, lieber Leser,

wenn Du ein langfristig ausgerichtetes Depot mit dem Schwerpunkt auf Dividendenausschüttungen zusammenstellen willst, dann kommt es auf die Auswahl der richtigen Aktien an. So kann eine überdurchschnittlich hohe Dividendenrendite durchaus auch ein Warnsignal sein und genügt keineswegs als einziges Auswahlkriterium. In meinem aktuellen YouTube-Video "Das sind die sichersten Dividenden-Aktien..." gehe ich im Detail darauf ein, was eine gute Dividendenaktie ausmacht.

So solltest Du z.B. darauf achten, dass die Ausschüttungen regelmäßig erfolgen. Unternehmen, die ihre Gewinne dauerhaft und verlässlich als Dividende ausschütten, sind aber meist in reifen Märkten tätig und erzielen relativ sichere Gewinne. Branchen wie Nahrungsmittel, Energie und Finanzdienstleistungen sind Beispiele dafür. Dadurch ist auch die Kursentwicklung meist geringeren Schwankungen ausgesetzt als z.B. bei Aktien von Unternehmen, die schnell wachsen und eventuell noch keine Gewinne erzielen, bzw. diese sofort wieder investieren.

Doch das ist manchmal auch ein Trugschluss. Die Liste von vermeintlich sicheren Dividendenaktien, die erhebliche Kursstürze hinnehmen mussten, ist lang. Es ist also gar nicht so einfach, aus dem großen Aktienuniversum gute Dividendenaktien auszuwählen.

Auch die Fondsgesellschaften legen daher bei der Aktienauswahl für ihre Dividenden-ETFs neben der erwarteten Dividendenrendite noch weitere Qualitätskriterien zugrunde, wie z.B. die Konstanz und auch Obergrenzen bei den Ausschüttungen. Es ist nicht wünschenswert, dass Dividenden aus der Substanz gezahlt werden, denn dann "bezahlst" Du die hohen Ausschüttungen mit Kursverlusten in der Aktie. Allerdings gehen die Fondsgesellschaften bzw. die Indexanbieter bei der Auswahl unterschiedlich vor, was bei den global streuenden Dividenden-ETFs zu Unterschieden bei den Zusammensetzungen und auch bei der Performance führt.

Große Unterschiede bei den Dividenden-ETFs

Im sehr beliebten iShares STOXX Global Select Dividend 100 ETF z.B. wird darauf geachtet, dass in 4 der letzten 5 Jahre Dividenden bezahlt wurden und zudem die Dividende über die letzten 5 Jahre gesteigert wurde. Unternehmen dürfen sich zudem nicht verschulden, um Dividenden zu bezahlen. Maximal 60 Prozent des Gewinns dürfen ausgeschüttet werden. Der Rest verbleibt im Unternehmen und dient dadurch Investitionen, um das langfristige Wachstum und damit wiederum eine zukünftige Dividendensteigerung zu sichern.

Trotz dieser einleuchtenden Kriterien verzeichnete der iShares STOXX Global Select Dividend 100 ETF in den letzten 5 Jahren nur eine Performance von gerade einmal 24 Prozent, was auch am relativ hohen Asien-/Pazifik-Anteil von etwa 40 Prozent gelegen haben dürfte. Asiatische Aktien zeigten in den letzten Jahren eine Underperformance. Der Anteil des in den letzten Jahren starken US-Aktienmarktes dagegen beträgt aktuell nicht einmal 20 Prozent.

Die 10 Schwergewichte im iShares Global Select Dividend 100 ETF

| |

Aktie (Land) |

Anteil in % |

| 1 |

SITC International Holdings (HKG) |

3,66 |

| 2 |

Yancoal Australia (AUS) |

2,75 |

| 3 |

Mitsui O.S.K. Lines (JPN) |

2,67 |

| 4 |

New Hope Corporation (AUS) |

2,49 |

| 5 |

Pacific Basin Shipping (HKG) |

2,48 |

| 6 |

Fortescue Metals Corp. (AUS) |

1,77 |

| 7 |

JB Hi-Fi (AUS) |

1,76 |

| 8 |

Harvey Norman Holdings (AUS) |

1,65 |

| 9 |

Coterra Energy Inc. (USA) |

1,58 |

| 10 |

A.P.Moeller Maersk (DNK) |

1,56 |

| |

Summe |

22,37 |

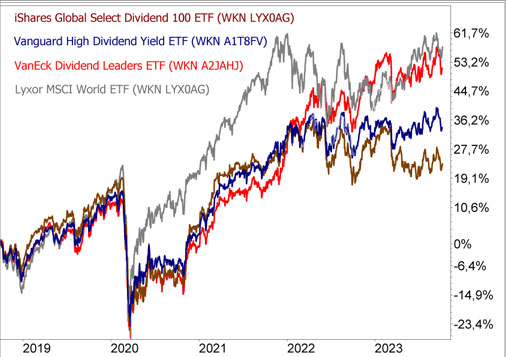

Mit einem ETF auf den MSCI World Index, der unterschiedslos auf alle Aktien aus den Industrieländern setzt, hätten Sie in diesem Zeitraum eine Rendite von etwa 57 Prozent erzielt. Dass die meisten Dividenden-ETFs in den letzten Jahren schlechter abgeschnitten haben als der MSCI World liegt vor allem, dass die Aktien mit der höchsten Performance in diesem Zeitraum solche aus der Tech-Branche waren, wie z.B. Microsoft, Apple, Nvidia, Amazon, Alphabet und auch Tesla.

Das sind auch die wertvollsten Aktien der Welt, entsprechend groß ist ihr Einfluss auf die Entwicklung der Aktienindizes. In einem Dividendenindex finden Sie diese in der Regel nicht. Dazu kommt, dass der US-Anteil im MSCI World deutlich höher ist, während die Dividenden-ETFs auf eine breitere regionale Streuung achten.

Im Chartvergleich sind die Dividenden eingerechnet.

Der weniger populäre, aber ebenfalls global anlegende VanEck Morningstar Developed Markets Dividend Leaders ETF kommt mit seiner 5-Jahres-Performance von 51 Prozent allerdings an die des MSCI World ETFs heran. Vermutlich ist es auch wegen des relativ hohen Europaanteils gelungen, gerade seit Anfang 2022 andere Dividenden-ETFs in den Schatten zu stellen.

Auch der Vanguard FTSE All-World High Dividend Yield ETF hat mit einem Plus von 34 Prozent in den letzten 5 Jahren den iShares ETF deutlich geschlagen. Allerdings verfolgt der ETF von Vanguard einen anderen Ansatz: Wie der Name schon sagt, liegt der Fokus auf hohen Ausschüttungen und er streut mit mehr als 1.700 Aktien sehr breit. In den anderen beiden ETFs sind jeweils nur 100 Aktien enthalten. Mit 43 Prozent ist der US-Anteil relativ hoch.

Bis Anfang 2022 entwickelten sich die Dividenden ETFs sehr ähnlich, erst danach setzte sich vor allem VanEck Morningstar Developed Markets Dividend Leaders ETF ab:

Ein Grund dafür könnte wie bereits erwähnt der relativ hohe Anteil an europäischen Aktien im Index sein, denn gerade Substanzwerte aus Europa waren in den letzten Jahren verstärkt gefragt.

Die 10 Schwergewichte im VanEck Dividend Leaders ETF

| |

Aktie (Land) |

Anteil in % |

| 1 |

TotalEnergies (FRA) |

4,55 |

| 2 |

ConocoPhillips (USA) |

4,47 |

| 3 |

Verizon Communicat. (USA) |

4,44 |

| 4 |

IBM Corp. (USA) |

3,89 |

| 5 |

Rio Tinto plc (GBR) |

3,16 |

| 6 |

Sanofi (FRA) |

2,84 |

| 7 |

Ford Motor (USA) |

2,66 |

| 8 |

Allianz (DEU) |

2,54 |

| 9 |

Toronto-Dom. Bank (CAN) |

2,43 |

| 10 |

BNP Paribas (FRK) |

2,41 |

| |

Summe |

33,39 |

Der VanEck Morningstar Developed Markets Dividend Leaders ETF legt wie der iShares ETF neben der Höhe der Dividendenrendite bei der Auswahl der Aktien weitere Kriterien zugrunde. So dürfen u.a. nicht mehr als 75 Prozent des Gewinns ausgeschüttet werden und die Dividende muss in den letzten 5 Jahren gestiegen sein.

Zudem setzt der ETF auf große Unternehmen. Die 100 Aktien, die in diesem Ranking vorne liegen, werden in den ETF aufgenommen. Die Zusammensetzung wird halbjährlich angepasst. Mit 22,5 Prozent liegt der US-Anteil deutlich niedriger als in vielen anderen global streuenden ETFs, aber höher als im Dividenden-ETF von iShares. Danach folgen Frankreich (13,8%), Deutschland (10,9%) und Kanada (9,7%).

Mein Fazit

Im VanEck Morningstar Developed Markets Dividend Leaders ETF liegt der Fokus stärker als beim iShares ETF auf großen Unternehmen, das zeigt auch die Zusammensetzung der Top 10 im ETF. Das ist aus meiner Sicht ein Vorteil und spricht neben der besonders seit Anfang 2022 stärkeren Performance für diesen Dividenden-ETF.

Der iShares STOXX Global Select Dividend 100 ETF ist aber ebenfalls eine gute Wahl. Das Konzept zur Aktienauswahl ist überzeugend und kann dazu führen, dass die Performanceunterschiede in Zukunft nicht mehr bestehen. In den letzten Monaten entwickelten sich beide ETFs fast gleich.

Der Vanguard ETF erfolgt aus meiner Sicht mit dem Fokus auf einer hohen Dividendenrendite nicht das passende Konzept.

Mein Tipp

NEU: Folge mir auf LinkedIn!

Mehrmals wöchentlich melde ich mich mit spannenden Themen auf LinkedIn. Mehrere tausend folgen mir bereits – vernetze auch Du Dich mit mir – ich freue mich auf Dich.

►► Hier findest Du mich auf LinkedIn...

Herzliche Grüße und bis kommende Woche

Dein

Lars Erichsen

Chefredakteur Rendite-Report

www.rendite-report.de

|