So vermeiden Sie die größten Fehler beim Kauf und Verkauf von Wertpapieren!

Lieber Leser,

falls Sie schon einmal eine Order an der Börse platziert haben, haben Sie sich vermutlich keine großen Gedanken gemacht, um welche Orderart es sich dabei gehandelt hat. Die meisten Anleger kennen lediglich eine unlimitierte Order oder eine Kauf- bzw. Verkaufsorder, die mit einem Limit versehen ist.

Tatsächlich gibt es noch mehr Orderarten, die Sie intelligent einsetzen können. Die richtige Verwendung der Ordertypen kann Ihren Anlageerfolg entscheidend verbessern und erspart Ihnen unnötige Verluste. Im Folgenden möchte ich Ihnen die gängigsten Orderarten näher erläutern.

Die Market-Order: Zu jedem Preis kaufen und verkaufen?

Die Market-Order ist die mit Abstand am häufigsten genutzte Orderart. Diese Orders haben beim Kauf den Zusatz „billigst“ und beim Verkauf den Zusatz „bestens“. Jede Order, die Sie nicht mit einem Limit versehen, ist automatisch eine Market-Order.

„Billigst“ oder „bestens“ zu ordern ist allerdings nicht ohne Risiko, denn Sie erklären sich prinzipiell dazu bereit, faktisch jeden Kauf- oder Verkaufspreis zu akzeptieren, der in dem Moment festgestellt wird, an dem Ihre Order beim Broker bzw. im Handelssystem eingeht.

Market-Aufträge sollten Sie nur in einem hochliquiden Markt einsetzen. Möchten Sie einen DAX-Wert kaufen, dann ist dies etwa im XETRA-Handel auch mit diesem Orderzusatz relativ ungefährlich. Bei einem Nebenwert mit geringerem Handelsvolumen oder an einer kleineren Börse, z.B. Düsseldorf oder Hamburg, droht die Gefahr einer unvorteilhaften Ausführung.

Auf Nummer Sicher gehen mit einer Limit-Order

Die sicherere Variante ist die sogenannte Limit-Order. Dabei geben Sie beim Kauf oder Verkauf ein bestimmtes Limit an. Im Gegensatz zur Market-Order akzeptieren Sie also nicht jeden Preis, sondern legen beispielsweise fest, dass der Verkauf einer Aktie nur dann stattfinden soll, falls diese den Preis von 20,00 Euro erreicht oder übersteigt, Sie geben also das Verkaufslimit 20,00 Euro in die Ordermaske Ihres Brokers oder Ihrer Bank ein. Würde der Aktienkurs in diesem Beispiel bei 19,00 Euro liegen, dann würde die Limit-Order nicht ausgeführt:

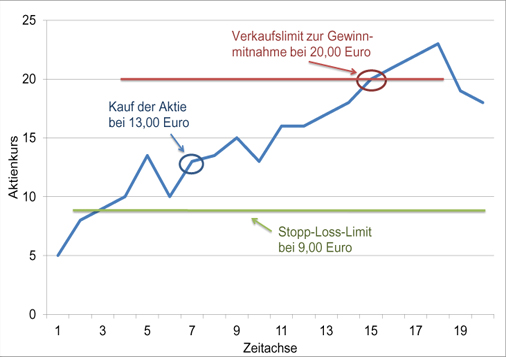

Die Grafik zeigt den fiktiven Kursverlauf einer Aktie. Sie sind bei 13,00 Euro eingestiegen und haben ein Verkaufslimit bei 20,00 Euro gesetzt, um bei diesem Kursniveau Gewinne mitzunehmen, ohne die Aktie ständig beobachten zu müssen. Zur Absicherung der Position haben Sie einen Stop-Loss (Stop-Order) bei 9,00 Euro gesetzt, um mögliche Verluste zu begrenzen.

Das Ganze funktioniert umgekehrt auch als Kauflimit. Sie vermeiden es damit zu teuer zu kaufen. Natürlich kann die Ausführung sowohl bei Verkauf als auch bei Kauf auch besser als gewünscht sein, aber nie schlechter. Dafür gehen Sie das Risiko ein, dass der Auftrag nicht abgearbeitet werden kann.

Wichtig: Bitte beachten Sie, dass ein Limit-Auftrag ohne weiteren Zusatz am Ende des Handelstages gelöscht wird. Soll der Auftrag länger gültig sein, dann müssen Sie das entsprechend in die Ordermaske eingeben.

Stop-Limit: So können Sie Verluste begrenzen

Ein ganz wichtiges Instrument zur Begrenzung von Verlusten sind Stop-Aufträge, genauer gesagt Stop-Market-Aufträge. Wird die Stop-Marke erreicht, dann wird ein Market-Auftrag ausgelöst. Die Ausführung Ihrer Order ist daher garantiert.

Es gibt allerdings auch die Möglichkeit eines Stop-Limit-Auftrages. Hier gilt: Wird die Stop-Marke erreicht, dann wird ein Limit-Auftrag aktiviert. Die Ausführung ist also nicht garantiert, dafür kann ein bestimmtes Preisniveau weder unter- noch überschritten werden.

In der Praxis handelt es sich häufig um eine Stop-Loss-Order, aber auch die Stop-Buy-Order findet mittlerweile oft Anwendung. Im Beispiel wurde zur Absicherung eine Order mit einem Stop-Limit zu einem Verkaufspreis von 9,00 Euro gesetzt.

Ihre Aktien werden folglich dann verkauft, wenn der Kurs 9,00 Euro erreicht oder unterschreitet. Mit der Stop-Loss-Order sichern Sie bestehende Positionen gegen Verluste ab.

Die Stop-Buy-Order funktioniert quasi entgegengesetzt. Es wird ein Kauf ausgelöst, falls ein vorgegebener Kurs erreicht ist oder überschritten wird. Diese Orderart wird zumeist von charttechnisch orientierten Anlegern eingesetzt, denn der Kaufauftrag wird erst dann ausgeführt, wenn eine wichtige Chartmarke, ein Widerstand bzw. Resist, überschritten wird. Auf den Bruch solcher Widerstände folgt häufig eine stärkere Kursbewegung, von der Sie dann durch den Kauf via Stop-Buy-Limit profitieren können.

Trailing-Stop-Order: Automatisch Gewinne sichern?

Ebenfalls von kurzfristig orientierten Trader häufig genutzt wird die sogenannte Trailing-Stop-Order. Das ist eine Stop-Loss-Order, die einem steigenden Aktienkurs nach oben folgt und sich anpasst.

Sie definieren dabei einen bestimmten Abstand zwischen dem aktuellen Aktienkurs und Ihrem Stop-Limit, entweder prozentual oder absolut:

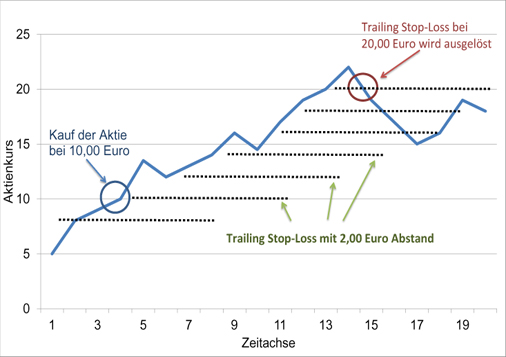

Im Beispiel haben Sie eine Aktie bei 10,00 Euro gekauft. Zum Schutz vor Verlusten haben Sie einen Trailing-Stop mit 2,00 Euro Abstand gesetzt. Der anfängliche Stop-Loss liegt also bei 8,00 Euro. Mit dem steigenden Kurs wird dieser automatisch nachgezogen und bei der ersten stärkeren Korrektur wird das Stop-Limit ausgelöst.

Dadurch folgt das Absicherungsniveau einem steigenden Kurs. Fällt der Aktienkurs hingegen, bleibt das Stop-Limit auf dem einmal erreichten Niveau. Hat der Kurs das vorgegebene Stop-Niveau erreicht, wandelt sich die Trailing-Stop-Order in eine Market Order um und der Verkauf findet ohne Limit, also „bestens“ statt.

Der Trailing-Stop ist aber meiner Ansicht nach zur Absicherung in der langfristigen Aktienanlage nicht geeignet, denn es besteht die Gefahr zu schnell ausgestoppt zu werden.

Ein Erfolgsrezept in der langfristigen Aktienanlage besteht ja gerade darin, auch stärkere Korrekturen durchzustehen. Die letzten Jahrzehnte haben gezeigt, dass die Börsen auch nach starken Einbrüchen wieder gestiegen sind und die Verluste stets aufgeholt haben.

Wenn Sie einen Trailing-Stop setzt, dann besteht die Gefahr, dass Ihre Aktie kurzfristig stark fällt und dann wieder steigt. Folge: Sie sind ausgestoppt, also nicht mehr investiert und können vom weiteren Kursanstieg nicht mehr profitieren. Für aktive Anleger ist das kein Problem, diese steigen einfach wieder ein.

Der Aufbau eines Aktiendepots z.B. für die Altersvorsorge ist dagegen eine langfristige Entscheidung, das verträgt sich nicht mit zu starkem Hin und Her.

8 Tipps für Deinen Erfolg an der Börse:

Auch in der langfristigen Aktienanlage sollten Sie sowohl Limit-Aufträge als auch Stop-Aufträge nutzen. Jeder gute Broker bietet diese Möglichkeit problemlos und unentgeltlich an. Andere Order-Typen wie der Trailing-Stop sind dagegen vor allem für kurzfristig orientierte Anleger relevant.

Die wichtigsten Punkte habe ich hier nochmals zusammengefasst:

1. Nutzen Sie die Orderzusätze und geben Sie nicht einfach blind Kauf- und Verkaufsaufträge ab.

2. Verwenden Sie bevorzugt Limit-Orders. Dadurch verhindern Sie ungünstige Ausführungskurse.

3. Setzen Sie eine Market-Order nur dann, wenn Sie genau sehen, zu welchem Kurs das Wertpapier gerade gehandelt wird, und es sich um einen liquiden Markt handelt, z.B. um eine DAX-Aktie.

4. Verlieren Sie nicht die Geduld und lassen Sie eine Limit-Order ruhig längere Zeit stehen. Häufig sind die Kursschwankungen groß genug, dass Ihre Order etwas später zur Ausführung kommt.

5. Geben Sie bei der Limit-Order eine Gültigkeitsdauer an, die z.B. bis zum Monatsende (ultimo), oder auf jeden anderen Zeitraum lauten kann.

6. Sichern Sie möglichst alle Depotpositionen immer mit Stop-Orders ab, wenn Sie die Kurse nicht ständig im Auge behalten wollen.

7. Änderungen von Orders und Limits sollten kostenlos sein. Achten Sie darauf bei der Wahl Ihres Brokers.

8. Der Trailing-Stop ist für die langfristige Aktienanlage ungeeignet. Es besteht die Gefahr zu schnell ausgestoppt zu werden. |