Die gestiegenen Renditen am

Anleihe-Markt drücken den Gold-Preis...

Liebe Leserin, lieber Leser,

Gold ist derzeit nicht gefragt, der Preis für eine Unze des Edelmetalls ist zeitweise auf den tiefsten Stand seit 9 Monaten gefallen. Das ist enttäuschend, nicht nur für die Fans des Edelmetalls.

Dabei scheinen die Voraussetzungen für eine höhere Nachfrage nach Gold doch gegeben: Die wegen der massiven Corona-Hilfen stark steigende Staats-Verschuldung, besonders in den Industrie-Ländern, sowie die Aussicht auf höhere Inflationsraten müsste Gold als sichere Anlage doch attraktiv machen, oder nicht?

Bis August 2020 stimmte das auch, der Gold-Preis hatte nach dem ersten Corona-Schock stark zugelegt und war auf ein neues Allzeithoch gestiegen:

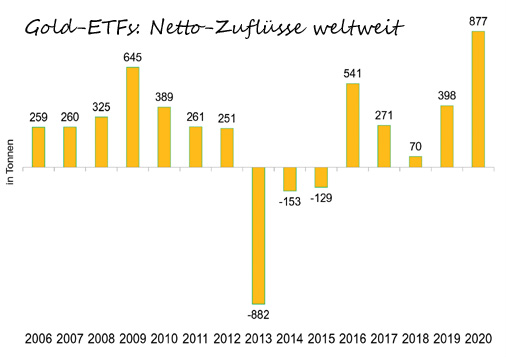

Für diese Rallye war vor allem die hohe Nachfrage der Anleger nach Gold verantwortlich. Insgesamt lieferte das Jahr 2020 eine Bestätigung dafür, dass für die kurzfristige Preisentwicklung bei Gold die Investment-Nachfrage entscheidend ist, vor allem die Nachfrage nach ETFs.

Gold-Nachfrage in Indien und China bricht ein

Denn obwohl die Gesamt-Nachfrage nach Gold wegen des Einbruchs z.B. des Bedarfs der Juweliere so niedrig war wie seit 11 Jahren nicht mehr und 16,5 Prozent unter dem Niveau des Vorjahres lag, legte der Gold-Preis 2020 um 25 Prozent zu.

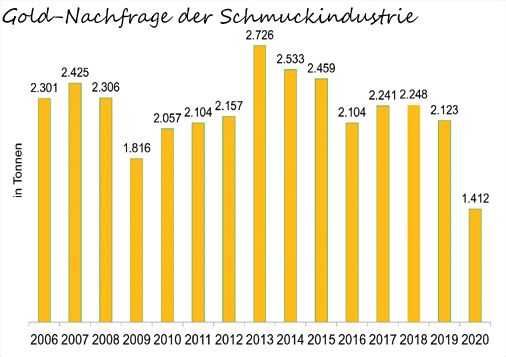

Die weltweite Schmuck-Industrie kaufte im Jahr 2020 so wenig Gold wie noch nie seit es entsprechende Statistiken gibt, nämlich seit 1995. Besonders stark waren die Einbrüche in Indien (-42%) und China (-35%). Auf beide Länder entfallen 60 Prozent des weltweiten Goldschmuck-Marktes (50% der Gesamt-Nachfrage):

Man kann sagen: Die Finanz-Investoren haben 2020 den Gold-Markt gerettet. Die Zuflüsse in Gold-ETFs verzeichneten ein Rekordhoch. Die Unsicherheit wegen der Pandemie und die vehemente Reaktion vor allem der US-Notenbank trieben die Anleger in Gold-ETFs, jedenfalls bis Oktober 2020.

Im 4. Quartal kehrte sich der Trend aber um und es gab Abflüsse von 130 Tonnen. Ansonsten hätten die Netto-Zuflüsse 2020 die Marke von +1.000 Tonnen überschritten:

Auch die Nachfrage nach Barren und Münzen stabilisierte den Markt. Zu einer über das ganze Jahr kontinuierlich hohen Nachfrage in Europa und den USA gesellte sich ab dem 4. Quartal auch eine Erholung der Nachfrage in China und Indien.

Anleger fliehen geradezu aus Gold-ETFs

Wegen der Abflüsse aus den ETFs bröckelte aber trotzdem bereits im 4. Quartal die Gesamt-Nachfrage, und das erklärt den Rückgang beim Gold-Preis. Diese Tendenz setzte sich in den ersten Monaten dieses Jahres fort. In den letzten beiden Wochen gab es sogar mit einem Minus von 94 Tonnen die stärksten Abflüsse aus Gold-ETFs in einem 2-Wochen-Zeitraum seit 2013.

Auch am Futures-Markt haben die Long-Positionen auf Gold stark abgenommen. Das kann auch positiv sein, denn von dieser Seite her hat der potenzielle Verkaufsdruck auf Gold stark abgenommen.

Was sind die Gründe für die Schwäche von Gold?

Zum einen war es zu erwarten, dass es nach der Rallye bis Sommer 2020 mit einem neuen Allzeithoch zu einer Konsolidierung kommen würde. Die Käufer müssen sich gerade bei Gold häufig erst an einen höheren Preis gewöhnen.

Zum anderen gibt es aber in den Augen vieler Investoren derzeit offenbar bessere Anlagen als Gold. So haben die Risiken für die Weltwirtschaft abgenommen, die Aktien-Märkte performten in den letzten Monaten hervorragend.

Dafür ist nicht nur die Aussicht auf eine erfolgreiche Impf-Kampagne verantwortlich, auch die politischen Risiken haben sich mit dem Regierungs-Wechsel in Washington verringert. Gold ist daher als Krisen-Metall weniger gefragt.

Noch bedeutender ist aber der Anstieg der Anleihe-Renditen in den USA und die damit einhergehende Aufwertung des US-Dollars. Gold wirft keine Rendite ab, daher reagiert der Gold-Preis meist negativ auf einen Anstieg der Anleihe-Rendite, besonders bei T-Bonds. Mehr als die Hälfte der weltweiten Nachfrage nach Gold-ETFs stammt aus den USA.

Zudem zeigen der Gold-Preis und auch die Notierungen der anderen Edelmetalle häufig eine negative Korrelation zum Wechselkurs des Dollar. Wertet der Dollar auf, wie zuletzt wegen des Anstiegs der Anleihe-Renditen in den USA, dann sind Gold und Silber weniger gefragt. Ein Grund dafür ist, dass die Edelmetalle international in Dollar gehandelt werden.

Die realen Anleihe-Renditen bleiben niedrig

Auf die Gründe für den Anstieg der Anleihe-Renditen in den USA bin ich ja im Report in der letzten Woche ausführlich eingegangen, auch auf die Unterschiede zwischen nominalen und realen Renditen. Sollten Anleihen tatsächlich real mehr abwerfen, dann wird Gold als "Wertspeicher" weniger attraktiv.

Laut US-Finanzministerin Yellen ist der jüngste Anstieg der Kapitalmarktzinsen auf verbesserte Konjunktur-Aussichten und nicht auf eine steigende Inflation zurückzuführen. Insofern erscheint die geringere Attraktivität von Gold logisch.

Doch angesichts des riesigen Corona-Hilfspakets, das die US-Regierung auf den Weg bringen will, droht eine Überhitzung der Konjunktur mit steigender Inflation. Die US-Notenbank würde darauf nicht mit einer Straffung der Geld-Politik reagieren, das hat FED-Chef Powell klar gemacht. Zuerst soll sich die Unterbeschäftigung abgebaut haben.

Die Inflation zieht an

Auch aufgrund des Basiseffekts – sprich des Vergleichs mit dem schwachen Vorjahr – wird es nach Schätzung von Experten in den USA schon im 2. Quartal voraussichtlich Inflations-Raten von 3 Prozent und mehr geben. Und das könnte erst der Anfang sein.

Jedenfalls werden die Spekulationen darüber, dass die Inflation außer Kontrolle geraten könnte, zunehmen. Eine höhere Inflation und höhere Inflations-Erwartungen bedeuten aber auch, dass vor allem die nominalen Renditen für US-Staatsanleihen steigen.

Die realen Renditen dürften wegen der fehlenden Reaktion der US-Notenbank negativ bleiben. Immer mehr Anleger könnten es dann wieder lohnenswert finden auf Gold zu setzen, vor allem wenn hier mit steigenden Notierungen zu rechnen ist.

Mein Fazit

Es ist durchaus wahrscheinlich, dass die Nachfrage nach Gold in den nächsten Monaten wieder zunimmt. Und zwar nicht nur weil Finanz-Investoren wieder mehr in Gold-ETFs investieren. Daneben dürften auch die Juweliere weltweit wieder mehr Gold nachfragen. Die Aussichten auf Nachhol-Effekte sind nach dem starken Einbruch im Jahr 2020 gut, auch weil der Preis wieder attraktiver ist.

Noch stärker als der Gold-Preis könnte aber der Silber-Preis steigen. Die Gründe dafür erkläre ich euch in meinem aktuellen Video "Silber: Kursziel 60 US-Dollar!".

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|