Substanz-Aktien rücken

wieder stärker in den Blickpunkt...

Liebe Leserin, Lieber Leser,

die Pandemie hat vieles durcheinander gewirbelt, auch Börsen-Regeln, die früher ihre Gültigkeit hatten, treffen in dieser Krise anscheinend nicht mehr zu. Das betrifft auch für den Wechsel zwischen so genannten Substanz-Aktien (value stocks) und Wachstums-Aktien (growth stocks).

Werden üblicherweise in Krisenzeiten von Anlegern eher Substanz-Aktien gesucht, weil diese aufgrund ihres Geschäftsmodells eine relativ sichere Rendite versprechen, war das diesmal nicht der Fall. Denn gerade "Value-Branchen" wie Versorger, Banken, Energie und Industrie waren und sind besonders stark von der Pandemie betroffen.

Wachstums-Aktien als Nutznießer der Krise

Aktien aus Wachstums-Branchen wie Technologie, Internet, Software u.a. waren dagegen gefragt, weil diese Sektoren trotz des Konjunktureinbruchs dank ihrer Geschäftsmodelle als Profiteure der Digitalisierung weiter wachsen konnten.

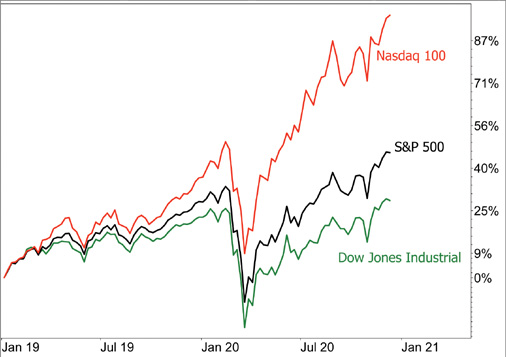

Das verdeutlicht die Outperformance des Technologie-Index Nasdaq 100 gegenüber dem Dow Jones Industrial-Index, in dem die Aktien traditioneller Branchen dominieren – überwiegend handelt es sich um Substanz-Werte:

Generell ist es so: Je nach Risikobereitschaft verfolgen die Investoren unterschiedliche Anlage-Strategien. In einer Phase wirtschaftlicher Unsicherheit, wie wir sie gegenwärtig erleben, werden üblicherweise Substanz-Werte bevorzugt. Diese Unternehmen verfügen über "krisensichere" Geschäftsmodelle, erzielen also auch in schwierigen Zeiten oder Konjunkturabschwüngen Umsätze und Gewinne und schütten in der Regel auch eine Dividende aus.

Value-Aktien vs. Growth-Aktien

Stehen solche Aktien generell im Fokus eines Anlegers, dann spricht man von einer Value-Strategie. Der bekannte Fonds-Manager Warren Buffett ist ein solcher Value-Investor. Mit seinem Fonds Berkshire Hathaway ist er ständig auf der Suche nach Aktien, die nach seinen Kriterien in Relation zu ihrem Gewinn, Cashflow oder Buchwert an der Börse niedrig bewertet sind.

Andere Faktoren beeinflussen die Anlageentscheidung bei der Investition in so genannte Wachstums-Werte. In Phasen hohen Wirtschaftswachstums herrscht in der Regel auch ein großes Vertrauen in die Zukunft. Anleger bevorzugen in diesen Zeiten die Aktien von Unternehmen, die ein überdurchschnittliches Gewinnwachstum versprechen.

Aktuelle, "statische" Bilanzkennzahlen, wie z.B. der Buchwert spielen bei der Anlageentscheidung eine eher untergeordnete Rolle; die Zukunftsaussichten und das Geschäftsmodell zählen mehr. Dieser Anlagestil wird Growth-Strategie genannt.

Es kommt auf das einzelne Unternehmen an

Es gibt Unternehmen, die mehr als Substanz-Werte und solche, die mehr als Wachstums-Werte gelten. Diese Aufteilung lässt sich auch auf Branchen übertragen; allerdings kann es in einer bestimmten Branche sowohl Substanz-Werte als auch Wachstums-Werte geben. So gehört der Hersteller veganer Burger, Beyond Meat, zwar der eher durch Substanz-Werte geprägten Branche der Konsumgüter-Hersteller an, ist aber selbst in seiner Nische ein stark wachsendes Unternehmen.

Als typische "Value-Branchen" gelten z.B. Banken, Versicherungen, Versorger, Energie und Industrie. Die Unternehmen in diesen Branchen verfügen meist über lange bewährte Geschäftsmodelle und sind in Märkten tätig, die stabile Umsätze versprechen. Arbeiten sie profitabel, dann werden die Gewinne meist in Form von Dividenden an die Aktionäre ausgeschüttet. Im Gegensatz zu Wachstums-Unternehmen, die ihre Gewinne in das Wachstum des eigenen Unternehmens reinvestieren.

Natürlich stehen alle diese Branchen auch vor Herausforderungen. Banken und Versicherungen sehen ihr Geschäft durch Niedrigzinsen und Digitalisierung bedroht, die Energie-Unternehmen müssen sich auf den Wandel hin zu erneuerbaren Energien einstellen und Industrie-Unternehmen haben mit der Globalisierung zu kämpfen.

Value-Branchen wieder stärker gefragt?

Trotzdem gibt es in diesen Branchen große "Tanker", die gut auf diese Herausforderungen reagieren und trotzdem dauerhaft solide Gewinne erzielen können. Sollten die wirtschaftlichen Einschränkungen durch die Pandemie dank der Verbreitung von Impfstoffen im kommenden Jahr an Bedeutung verlieren, dann dürften die Aktien aus diesen Branchen wieder verstärkt in den Fokus vieler Anleger geraten.

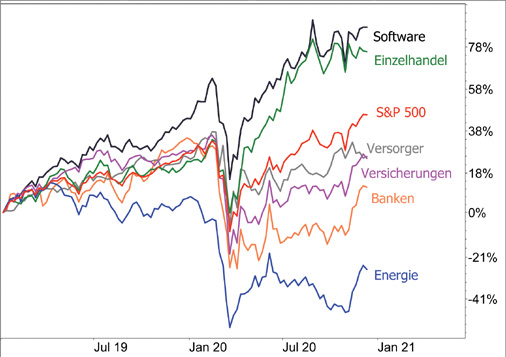

Das Aufholpotenzial der Value-Branchen ist erheblich, wie der Vergleich der Branchen-Indizes aus dem S&P 500 zeigt. Die 500 Aktien des Index sind in eine feste Sektor-Klassifikation unterteilt:

Eine deutliche Outperformance zeigen besonders seit März/April dieses Jahres u.a. die Branchen Software (inkl. softwarenahe Dienstleistungen) sowie Einzelhandel (Retailing). Letzteres kann auf den ersten Blick verwundern, wird aber klar, wenn man bedenkt, dass Internet-Plattformen wie Amazon in diese Branche eingeteilt sind.

Eine der schwächsten Branchen der letzten Monate ist Energie. Hier sind vor allem die Aktien von Öl- und Gas-Firmen enthalten, die unter den niedrigen Energiepreisen und einer schwachen Nachfrage wegen der geringen Mobilität leiden. Bei den Versorgern – in Deutschland wären das Unternehmen wie RWE und E.ON – drückt die allgemein niedrige Nachfrage nach Strom auf den Gewinn.

Das Geschäft der Banken schließlich ist konjunkturabhängig, denn nur wenn die Wirtschaft läuft, werden auch Kredite nachgefragt. Alle drei Branchen würden – ebenso übrigens wie klassische Industrie-Sektoren – davon profitieren, wenn sich die Wirtschaft normalisiert, die Mobilität wieder zunimmt und die Zuversicht von Verbrauchern und Unternehmen wächst.

Mein Fazit

In den letzten Wochen war bereits des Öfteren von einer Branchen-Rotation die Rede. Denn die Aussicht auf wirksame Impfstoffe könnte andere Aktien als in den letzten Monaten in den Fokus der Anleger rücken. Ein bisschen davon war bereits spürbar, wie auch das Aufholen der Branchen-Indizes für Energie, Versorger und Versicherungen im Chart oben zeigt.

Im nächsten Jahr könnte diese Entwicklung noch an Dynamik gewinnen. Als Anleger kannst Du davon profitieren. Allerdings kommt es immer auf das jeweilige Unternehmen bzw. die einzelnen Aktien an. Es gilt, die echten Substanz-Werte mit Potenzial herauszufinden.

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|