Die Entwicklung am Arbeitsmarkt ist entscheidend...

Liebe Leserin, lieber Leser,

die Entwicklung der Zinsen und der Inflationsrate ist derzeit maßgeblich für die Entwicklung am Aktienmarkt. Spekulationen darüber, dass der Höhepunkt des Zinserhöhungszyklus in den USA bald erreicht sein könnte, trugen maßgeblich dazu bei, dass sich die Aktienindizes seit den Anfang bzw. Mitte Oktober markierten Tiefs erholt haben.

Doch die Lage ist nach wie vor sehr unsicher, das Pendel der Erwartungen schlägt mal in die eine, mal in die andere Richtung aus. Das zeigte sich besonders auch in den letzten Handelstagen. So gingen die Aktienkurse nach der Sitzung der US-Notenbank am vergangenen Mittwoch erst einmal auf Tauchstation.

Der Grund: Die FED stellte zwar in Aussicht, dass sie bei künftigen Zinserhöhungen nicht mehr ganz so aggressiv vorgehen wird, aber der Zeitraum möglicher Zinserhöhungen könnte länger als bislang gedacht ausfallen und auch das angestrebte Zinsniveau könnte über den bisherigen Erwartungen der Marktteilnehmer liegen. Diese Aussagen von FED-Chef Jerome Powell waren ganz klar dazu gedacht, die Märkte vor zu optimistischen Zinsprognosen zu warnen.

US-Arbeitsmarktdaten lassen Spielraum für Interpretationen

Allerdings drehte die Stimmung an der Wall Street bereits nach der Veröffentlichung der US-Arbeitsmarktdaten am Freitag wieder ins Positive. Etwas vorsichtiger ausgedrückt: Der Verkaufsdruck hielt nicht an. Dabei konnte sich aus der Arbeitsmarktstatistik für Oktober jeder das herausgreifen, was seine Sicht der Konjunkturlage unterstützt.

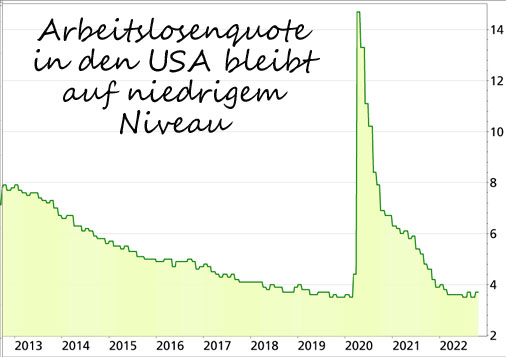

Wer nach Zeichen für eine Abkühlung am Arbeitsmarkt und damit weniger Grund für weiter stark steigende Zinsen suchte, konnte auf den Anstieg der Arbeitslosenrate von 3,5 auf 3,7 Prozent verweisen. Die Zahl der arbeitsuchenden Personen stieg mit 6,1 Millionen auf den höchsten Stand seit Februar. Das Niveau der Arbeitslosenrate ist aber immer noch sehr niedrig und liegt nur wenig über dem Rekordtief bei 3,5 Prozent, das auch Ende 2019 markiert wurde:

Es lohnt sich aber einen genaueren Blick auf die Lage am Arbeitsmarkt zu werfen, denn diese ist für die US-Notenbank entscheidend, wenn sie die geldpolitischen Weichenstellungen vornimmt. Zum einen ist der Anstieg der Löhne bereits jetzt ein wichtiger Teil der Inflationsrate. Der durchschnittliche Stundenlohn legte in den letzten 12 Monaten um 4,7 Prozent zu – die Inflationsrate liegt aktuell bei 8,2 Prozent. Zwar nahm das Lohnwachstum in den letzten Monaten ab, aber es ist immer noch auf einem langjährigen Höchststand.

Zum anderen ziehen höhere Löhne weitere Preissteigerungen durch die Unternehmen nach sich, die die höheren Löhne ja bezahlen müssen. Soll diese Lohn-Preis-Spirale gebrochen werden, dann muss sich aus Sicht der Notenbank der Arbeitsmarkt abkühlen.

Warum bleibt der Arbeitsmarkt angespannt?

Neben den steigenden Löhnen gibt es aber noch weitere Anzeichen dafür, dass das bislang kaum der Fall ist. So hat die Beschäftigung im Oktober erneut stärker zugelegt als erwartet. Es war zwar der geringste Anstieg seit Dezember 2020, aber das Jobwachstum liegt immer noch deutlich über dem Durchschnitt der Jahre von vor der Pandemie.

Der weiterhin offensichtlich hohe Bedarf an Arbeitskräften trifft auf ein geringes oder sogar sinkendes Angebot. So hat die so genannte Partizipationsrate den zweiten Monat in Folge abgenommen. Das heißt, der Anteil der Arbeitnehmer und der Arbeitssuchenden an der Bevölkerung wird kleiner. Dabei liegt die Partizipationsrate immer noch 1,2 Prozentpunkte unter dem Niveau von Februar 2020, also vor dem Einbruch durch die Pandemie. Man müsste eigentlich einen Anstieg erwarten, wenn sich die Lage am Arbeitsmarkt entspannen soll.

Während in einigen Sektoren die Beschäftigung zuletzt etwas abgenommen hat, ist gerade in hochbezahlten Bereichen das Gegenteil festzustellen. So stieg die Beschäftigung im Gesundheitssektor um 53.000 Personen. Ein weiteres Anzeichen für die Anspannung am Arbeitsmarkt ist, dass die Lohndifferenz zwischen neu eingestellten und bestehenden Arbeitnehmern so hoch ist wie noch nie. Wie auch in Deutschland herrscht ein Mangel an Fachkräften und es lohnt sich den Job zu wechseln, um eine höhere Bezahlung zu erreichen.

Das zeigt mir: Die Anspannung am Arbeitsmarkt hat auch strukturelle und nicht nur konjunkturelle Gründe. Die Babyboomer, also die geburtenstarken Jahrgänge scheiden zunehmend aus dem Arbeitsmarkt aus. Auch wächst der Anteil der Erwerbsunfähigen. Erstmals in der Geschichte der USA könnte es daher sein, dass die Erwerbsbevölkerung nicht weiter zunimmt.

Daher dürfte eine Entspannung der Lage am Arbeitsmarkt trotz der energischen Zinserhöhungen der US-Notenbank länger auf sich warten lassen, als viele meinen. Zwar bremsen die Zinserhöhungen die Nachfrage, auch nach Arbeitskräften, aber das gleichzeitig sinkende Arbeitsangebot wirkt in die gegenteilige Richtung.

Gratwanderung für die Notenbanken

Das bedeutet auch, dass die Inflationsrate auf erhöhtem Niveau bleiben wird, die Zielgröße der US-Notenbank von 2 Prozent liegt in weiter Ferne. Gut möglich, dass die Inflationsrate auf Dauer höher bleibt. Zwar ist die US-Notenbank bereit zur Inflationsbekämpfung sogar eine Rezession in Kauf zu nehmen, aber dieser Politik sind Grenzen gesetzt. Weitere sehr starke Zinserhöhungen könnten das Finanzsystem destabilisieren.

Die daraus resultierende Konjunkturlage kann man mit Stagflation umschreiben, also einer stagnierenden Wirtschaft bei gleichzeitig hoher Inflation. Dieses Szenario droht übrigens nicht nur den USA, sondern auch der Eurozone. Auch hierzulande steigen die Löhne kräftig und die EZB hat Schwierigkeiten die Inflation mit höheren Zinsen einzufangen.

Mein Fazit

In diesen Zeiten kann ich nichts ausschließen. Es sind viele überraschende Entwicklungen denkbar, die die Rahmenbedingungen erneut grundlegend ändern könnten. Dennoch halte ich eine Stagflation derzeit für das wahrscheinlichste Szenario für die nächste Zeit.

Die Wirtschaft in der Eurozone und eventuell auch in den USA dürfte zeitweilig auch schrumpfen, eine scharfe Rezession ist aber kaum zu erwarten. Dagegen spricht vor allem der robuste Arbeitsmarkt. Eine Hyperinflation ist ebenfalls sehr unwahrscheinlich, darauf gehe ich in meinem aktuellen Video "Hyper-Inflation! Warnung von Hedgefonds-Legende!" ein.

Für den Aktienmarkt bleibt das Umfeld daher schwierig. Die Aktien von Unternehmen mit einem hohen Schuldenstand oder deren Bewertung auf zukünftige Erträge basiert, dürften trotz zwischenzeitlicher Erholungsbewegungen weiterhin unter Druck bleiben. Gefragt sein werden dagegen tendenziell Unternehmen mit einem guten aktuellen Cashflow.

Mein Podcast-Tipp:

Bitcoin – Jetzt wieder ein Kauf?

Heute möchte ich mal wieder einen Blick auf Bitcoin werfen und mit einem Auge schauen wir natürlich auch auf Ethereum. Wo stehen wir, wie sehen die nächsten Monate aus und was gilt es jetzt auch unter technischen Aspekten zu beachten? Legen wir los...

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|