Warum der starke US-Dollar eine Gefahr ist und was das für die Börsen bedeutet...

Liebe Leserin, lieber Leser,

viele fürchten sich vor einer Krise des Euro, das entnehme ich jedenfalls E-Mails und anderem Feedback, das mich erreicht. Anlass dafür ist nicht zuletzt der starke Kursrückgang des Wechselkurses gegenüber dem US-Dollar, EUR/USD ist auf den tiefsten Stand seit 20 Jahren gefallen.

Eine neue Euro-Krise lässt sich natürlich angesichts der strukturellen Probleme der Eurozone nicht ausschließen. Die neue Regierung in Italien, die am 25. September gewählt wird, könnte die EU einmal mehr politisch vor eine Zerreißprobe stellen. Trotzdem – man mag es gut finden oder nicht – die Europäische Zentralbank hat sich ein umfangreiches Instrumentarium geschaffen, um neuen Krisen-Situationen an den Märkten zu begegnen.

Doch das ist nicht mein Hauptthema heute: Meiner Ansicht nach geht es beim Fokussieren auf den Euro unter, dass derzeit vom US-Dollar die größeren Gefahren für die Weltwirtschaft und für das Finanzsystem ausgehen, genauer gesagt von der starken Aufwertung des US-Dollars.

Denn die auch "Greenback" genannte US-Währung hat nicht nur gegenüber dem Euro stark aufgewertet, sondern befindet sich auch gegenüber dem Yen auf dem höchsten Stand seit 24 Jahren. Gegenüber dem Pfund und dem Chinesischen Yuan gab es ebenfalls kräftige Aufwertungen, um nur zwei weitere wichtige Währungen zu nennen.

Der US-Dollar ist so stark wie seit 20 Jahren nicht mehr

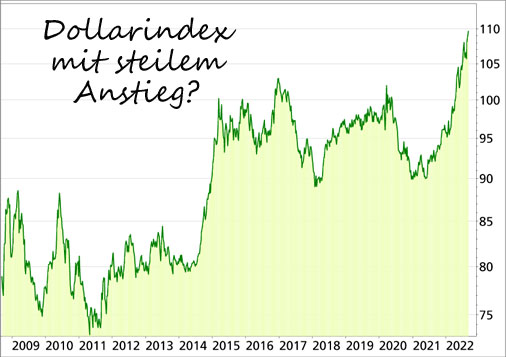

Besser als an einzelnen Wechselkursen, die ja immer von spezifischen Entwicklungen beeinflusst werden, lässt sich die Dollar-Stärke am so genannten Dollar-Index messen. Dieser ist auf den höchsten Stand seit mehr als 20 gestiegen.

Der Dollar-Index gibt die Kursentwicklung des Greenbacks gegenüber den Währungen von sechs der wichtigsten Handelspartner der USA wieder. Der Euro allein macht 57% des Index aus, der Rest entfällt auf den Yen (14%), das Pfund (12%), den Kanada-Dollar (9%), die Schweden-Krone (4%) und den Franken (4%).

Die Dollar-Stärke liegt vor allem daran, dass die US-Notenbank energisch die Zinsen anhebt. Die Europäische Zentralbank ist sehr viel zögerlicher, die Bank of Japan denkt gar nicht an Zinserhöhungen und die chinesische Notenbank senkt sogar den Leitzins.

Hintergrund dieser Unterschiede ist, dass die US-Wirtschaft derzeit robuster dasteht als das von der Energie-Krise gebeutelte Europa und das u.a. von seiner strikten Anti-Covid-Politik gebremste China. Dazu kommt, dass die USA nicht auf den Import von Energie angewiesen ist.

Die starke Aufwertung hat erst einmal Folgen für die US-Wirtschaft und die US-Unternehmen selbst. Im letzten Quartal fiel allein der Umsatz von Microsoft wegen des starken US-Dollars um 595 Mio. US-Dollar geringer aus. Insgesamt wird es schwerer für US-Unternehmen auf den Auslands-Märkten zu konkurrieren. Zudem wird es teurer in den USA zu produzieren und der Tourismus leidet.

Auf der anderen Seite erleichtert der starke US-Dollar der US-Notenbank den Kampf gegen die Inflation, denn importierte Güter werden tendenziell billiger. Während sich die Stärke des US-Dollars in dieser Hinsicht positiv auf die USA auswirkt, ist für die meisten anderen Länder das Gegenteil der Fall.

Der starke US-Dollar macht viele Probleme

In der Eurozone oder in Japan steigen die Preise importierter Güter, die international in US-Dollar gehandelt werden; das betrifft vor allem Rohstoffe. Die Inflation wird dadurch noch angeheizt. Was für die Industrie-Länder nur eines von vielen Problemen ist, und derzeit auch nicht das größte, bringt manche Entwicklungs- und Schwellenländer an den Rand der Zahlungsunfähigkeit.

Das hat mehrere Gründe:

1. Der Anteil von Rohstoffen und Nahrungsmitteln an den gesamten Importen ist höher. Durch die starke Dollar-Aufwertung werden diese noch teurer.

2. Die Auslandsschulden der meisten Entwicklungs- und Schwellenländer laufen auf US-Dollar. Die Stärke des US-Dollars erhöht die Schuldenlast in heimischer Währung. Und wenn die Zinsen in den USA steigen, dann steigen auch die Zinsen in anderen Teilen der Welt.

3. Die Aufwertung des US-Dollars heizt durch den Anstieg der Import-Preise die Inflation an, das kommt quasi auf explodierende Nahrungsmittel- und Energiepreise noch obendrauf. Dem müsste mit eigenen Zinserhöhungen begegnet werden, insbesondere um einen Vertrauensverlust und eine daraus resultierende Abwertungsspirale zu verhindern. Doch Zinserhöhungen sind negativ für die meist ohnehin stark belastete Wirtschaft.

Es könnte daher eine historische Welle von Staatspleiten ("debt defaults") in den Entwicklungs- und Schwellenländern drohen, das befürchtet nicht nur das renommierte Wirtschaftsmagazin "The Economist". Solche Zahlungsausfälle blieben nicht unbedingt lokal begrenzte Krisen, sondern könnten das Weltfinanzsystem erschüttern. Die Gefahr wächst, wenn sich die Aufwertung des US-Dollars fortsetzt.

Ein Rückgang der Rohstoff-Preise wäre eine Entlastung für viele Länder, das hat sich bereits in den letzten Wochen gezeigt. Allerdings verschlechtert sich dadurch die Lage für rohstoffexportierende Länder wie z.B. Südafrika und Brasilien.

Nicht zuletzt führen die Zinserhöhungen in den USA und die wachsende Unsicherheit in Bezug auf die weitere Entwicklung der Weltwirtschaft dazu, dass Kapital aus den Entwicklungs- und Schwellenländern abgezogen wird. Der Internationale Währungsfonds schätzt diesen Kapitalabfluss seit Jahresbeginn auf hohe 50 Mrd. US-Dollar.

Welche Länder sind besonders betroffen?

Generell sind die Länder am stärksten betroffen, die besonders auf den Import von Rohstoffen angewiesen sind, das sind Länder in Asien, Afrika und dem Nahen Osten. Die Schwäche der chinesischen Wirtschaft, für viele einer der wichtigsten Handelspartner, verstärkt die Probleme noch.

Sri Lanka ist bereits zahlungsunfähig, die wichtigsten Gläubiger verhandeln derzeit über einen Schuldenschnitt, um die Staatsfinanzen wieder in Ordnung zu bringen. Die Probleme Sri Lankas sind hausgemacht und werden durch die aktuellen Entwicklungen nur verstärkt. Das aber trifft auf viele Länder zu, darunter z.B. Pakistan, El Salvador, Ghana, Ägypten oder Tunesien.

Derzeit stehen aber besonders osteuropäische Währungen im Fokus von Hedge-Fonds. Auf eine Abwertung des Polnischen Zloty und vor allem des Ungarischen Forint zu setzen, scheint eine Wette auf eine Eskalation der Energie-Krise in Europa.

Die Ungarische Notenbank hat den Leitzins bereits auf 11,75 Prozent angehoben, um die Inflationsrate von mehr als 12 Prozent und die Abwertung des Forint zu stoppen. Während der Euro gegenüber dem US-Dollar unter Abwertungsdruck steht, ist er gegenüber dem Forint EUR/HUF in den letzten Monaten um mehr als 10 Prozent gestiegen. Auch andere Währungen könnten zum Ziel von Hedge-Fonds werden.

Die Folgen für den Aktien-Markt

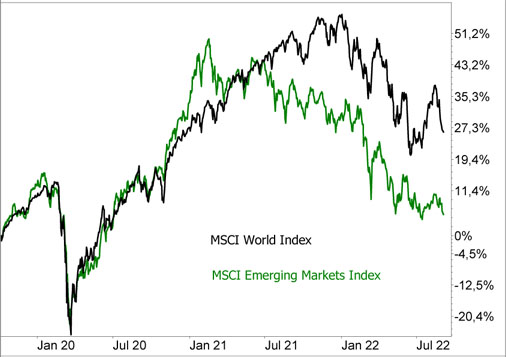

Der Abzug von Kapital aus den Entwicklungs- und Schwellenländern spiegelt sich am Aktien-Markt wider. Bis Mitte 2021 haben sich der MSCI Emerging Markets und der MSCI World Index, also der Index der Aktien-Märkte der Industrie-Länder, in etwa gleich entwickelt. Danach zeigte sich der MSCI Emerging Markets Index schwächer.

Das spiegelt sich auch in der Bewertung wider. Der MSCI Emerging Markets Index wird den IBES-Daten zufolge derzeit mit einem Kurs-Gewinn-Verhältnis (KGV) von 11,1 gehandelt, der US-Aktienmarkt mit einem KGV von 18,1.

Allerdings besteht diese Differenz schon lange, sie hat sich zuletzt nur vergrößert. Der Unterschied ist dennoch eklatant. Was aber nicht heißt, dass er nicht noch stärker werden oder auch länger fortbestehen kann – wenn die Gründe dafür fortbesehen.

Mein Fazit

Die Entwicklung der Weltwirtschaft ist so unsicher wie lange nicht mehr, die strukturellen Veränderungen sind groß. Das wirkt sich auch auf den Devisen-Markt aus. Durch die starke Aufwertung des US-Dollars könnten weitere Krisen entstehen bzw. eskalieren.

Allerdings zeigten sich besonders die großen Schwellenländer bisher erstaunlich robust gegenüber der Aufwertung des US-Dollars und den Zinsanstieg in den USA. Ob das so bleibt, hängt nicht zuletzt davon ab, wie sich die Zinsen und der US-Dollar weiter entwickeln.

Wechselkurse, das sagt nicht nur der bekannte Ökonom Kenneth Rogoff, sind schwer zu prognostizieren. Derzeit deutet alles auf eine weitere Aufwertung des US-Dollars hin, aber das muss nicht so kommen. Sollte die Energie-Krise nicht so eskalieren wie befürchtet, dann würde das z.B. dem Euro Auftrieb geben. Auch eine Erholung der chinesischen Wirtschaft würde für Entspannung sorgen.

Aktien aus den Schwellenländern sind so günstig wie seit Anfang 2019 nicht mehr, der Bewertungsunterschied zu US-Aktien ist gewachsen. Antizyklisch investierenden Anlegern eröffnet das Chancen, auch wenn es ungewiss ist, ob sich die Unterbewertung rasch abbaut. Im Gegenteil: Es könnte erst noch schlimmer werden, bevor es besser wird.

Sollte allerdings der US-Dollar abwerten, es also eine Trendwende am Währungs-Markt geben, dann würden sich die Kapitalströme umkehren und auch wieder in die Emerging Markets fließen. Auch die Aktien-Märkte in Europa und Japan dürften davon profitieren.

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|