Warum kann Warren Buffett

derzeit den Markt nicht schlagen?

Liebe Leserin, Lieber Leser,

so manch einem Zeitgenossen wird der Titel "Börsenguru" meiner Ansicht nach etwas vorschnell verliehen. Bei Warren Buffett ist das nicht der Fall, für ihn wurde dieser Begriff quasi erfunden.

Seit vielen Jahrzehnten legt er mit seiner Investment-Gesellschaft Berkshire Hathaway nicht nur einfach Geld am Aktienmarkt an, sondern investiert langfristig in aus seiner Sicht aussichtsreiche Unternehmen. Nicht selten werden ganze Unternehmen oder maßgebliche Anteile gekauft.

Konservative Anlagestrategie

Es ist nicht zuletzt der konservative Ansatz in der Geldanlage, der Warren Buffett zu seinem Kultstatus verholfen hat. Kaufen und mit Geduld abwarten, bis sich die eigene Einschätzung als richtig erweist – das widerspricht dem Zeitgeist der Schnelllebigkeit.

Im Gegensatz zu anderen Beteiligungsgesellschaften oder auch vielen Hedge-Fonds übt Berkshire Hathaway mit seinen Unternehmensanteilen in der Regel zudem keinen Einfluss auf die Geschäftsführung aus. Es geht also nicht darum, Unternehmen "auszuschlachten".

Berkshire Hathaway selbst zahlt keine Dividenden, die gesamte Wertentwicklung des Portfolios spiegelt sich im Aktienkurs wider.

Günstig in Qualitätsunternehmen investieren

Bei seinen Investments folgt Buffett dem Grundsatz, in seiner Ansicht nach unterbewertete Unternehmen, die Wettbewerbsvorteile gegenüber der Konkurrenz aufweisen, zu investieren. Das erfordert natürlich ausführliche Analysen und auch eine antizyklische Denkweise. Mit der Zeit würden die Aktien dann steigen und den Bewertungsrückstand aufholen – so die Annahme. Und das hat auch meist geklappt.

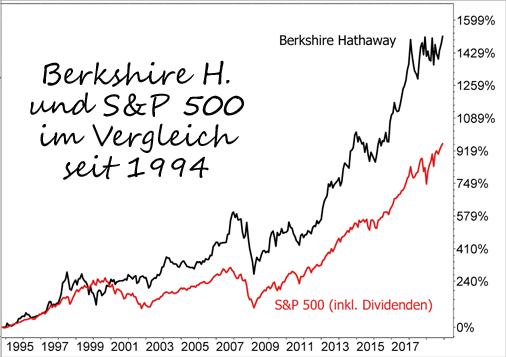

Der Kursverlauf der Berkshire-Aktie unterstreicht das: In den letzten 25 Jahren hat die Aktie ihren Wert um den Faktor 15 gesteigert. Der US-Aktienmarkt wurde damit deutlich geschlagen, der marktbreite Aktien-Index S&P 500 hat sich in diesem Zeitraum "nur" um den Faktor 10 gesteigert (inklusive Dividenden).

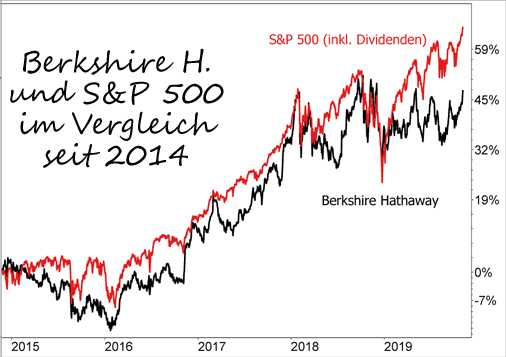

Allerdings verzerrt die Darstellung im Chart etwas die tatsächliche Entwicklung. Es sieht nämlich so aus, als hätte die Outperformance der Berkshire-Aktie gegenüber dem Gesamtmarkt mit der Zeit zugenommen. Das stimmt aber nicht, denn seit einigen Jahren kann die Beteiligungsgesellschaft den Gesamtmarkt nicht mehr übertreffen.

In den letzten 5 Jahren entwickelte sich die Aktie sogar schwächer als der Gesamtmarkt. Das zeigte sich auch zuletzt: Während z.B. der US-Aktien-Index S&P auf ein neues Allzeithoch steigen konnte, ist das Berkshire Hathaway bisher nicht gelungen.

Dafür gibt es meiner Ansicht nach zwei Gründe:

1. Warren Buffett verfolgt – vereinfacht gesprochen – den Grundsatz nur in Unternehmen zu investieren, deren Geschäftsmodell er versteht.

Das hat ihn davon abgehalten, z.B. in Aktien von Internet-Konzernen wie Facebook, Alphabet (Google) und Amazon zu investieren. Es waren aber besonders diese Aktien, die sich in den letzten Jahren besonders stark entwickelten und wegen ihrer großen Börsengewichtung auch Aktien-Indizes wie den S&P 500 nach oben zogen.

Die wichtigsten Aktien im Portfolio von Berkshire Hathaway stammen dagegen überwiegend aus traditionellen Branchen wie Banken, Energie und Konsum. Dort gab es zwar solide Renditen, aber kein überbordendes Wachstum.

Das wichtigste Investment von Berkshire Hathaway: Apple

Allerdings ist Buffett von dieser Strategie etwas abgerückt und hat zuletzt auch in Amazon investiert. Das dürfte auch damit zu tun haben, dass Amazon im Gegensatz z.B. zu Facebook und Alphabet auch einer traditionellen Branche wie dem Einzelhandel zugerechnet werden könnte.

Die Technologie-Aktie Apple dagegen hat Berkshire schon seit einigen Jahren im Depot und sie ist schnell zur wichtigsten Beteiligung geworden. Stattliche 57 Milliarden US-Dollar sind die Apple-Anteile wert, was etwa 25% des gesamten Beteiligungsportfolios entspricht. Die zweitgrößte Position, Bank of America, hat "nur" ein Gewicht von 12%.

Die 5 größten Beteiligungen von Berkshire Hathaway:

Aktie |

Wert in Mrd. USD |

Anteil am Portfolio |

Apple |

57,0 |

25,9% |

Bank of America |

27,8 |

12,6% |

Coca-Cola |

21,8 |

9,9% |

Wells Fargo |

20,2 |

9,2% |

American Express |

17,9 |

8,1% |

Insgesamt besteht damit eine Klumpenbildung, denn die 5 größten Beteiligungen machen insgesamt 66% des gesamten Portfolios aus. Das bringt eine gewisse Abhängigkeit mit sich. Im Moment ist es kein Problem, denn die Apple-Aktie befindet sich wie der gesamte US-Aktienmarkt in einem Höhenflug. Doch das kann sich ja wieder ändern.

2. Berkshire Hathaway verfügt über enorme Cashreserven, laut dem vor kurzem veröffentlichten Quartalsbericht belaufen sich diese auf sage und schreibe 128 Mrd. USD.

Da schießen natürlich die Spekulationen ins Kraut, wo Buffett demnächst einsteigen könnte. Früheren Aussagen zufolge würde er gerne einen großen Deal machen. Doch bisher gibt es keine Anzeichen dafür, dass etwas konkretes bevorsteht.

Zumal sich Warren Buffett in den letzten Jahren darüber beklagt, dass es keine attraktiven Anlagemöglichkeiten gäbe. Die Bewertungen seien zu hoch. Es ist nicht davon auszugehen, dass sich das in letzter Zeit geändert hat, zumal die Börsenkurse weiter gestiegen sind.

Geld auf der hohen Kante zu haben, ist ja schön, aber das ist nicht die Aufgabe einer Beteiligungsgesellschaft. Und der hohe Cashbestand bremst die Performance der Aktie. Berkshire Hathaway ist wegen des "Anlagenotstands" sogar dazu übergegangen eigene Aktien zurückzukaufen. Nicht wenige Experten haben das kritisiert.

Mein Fazit

Insgesamt haben der weitgehende Verzicht von Investments in Internet-Aktien und der hohe Cashbestand Berkshire Hathaway in den letzten Jahren gebremst. Immerhin profitiert die Aktie aktuell aber von der starken Kursentwicklung bei Apple. Allerdings ist die Abhängigkeit von wenigen Aktien groß und das stellt ein Risiko dar.

Das größte Problem sehe ich aber darin, dass die Beteiligungsgesellschaft in den letzten Jahren zu wenig investiert hat. Privatanleger fahren meiner Ansicht nach besser damit, kontinuierlich am Aktienmarkt zu investieren. Ansonsten stellt man sich gegen den Markt und verpasst Chancen. Das schließt ja nicht aus, Korrekturphasen als weitere Einstiegschancen zu nutzen. Bei den "Rendite-Spezialisten" verfolgen wir mit unserem Zukunfts-Depot genau diese Strategie.

Podcast-Tipp

EZB-Chefin Lagarde:

Gut für den Aktienmarkt?

Am 01. November hat Christine Lagarde das Zepter von Mario Draghi übernommen und ist nun die Chefin der Europäischen Zentralbank. Ist das für Aktien-Anleger eigentlich eine gute Nachricht, oder muss man sich Sorgen machen?

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (Smartphone, Tablet etc. mit Android)

→ Hier findest Du meinen Podcast auf Apple (Apple iPhone, iPad bzw. iTunes)

→ Hier findest Du meinen Podcast auf Spotify

|