|

Liebe Leserin, lieber Leser,

am 20. und 21. Mai findet die Invest, die Anlegermesse in Stuttgart statt. Auch ich werde an beiden Tagen vor Ort sein. Gerne möchte ich Dir als Leser des Reports die Möglichkeit geben, ebenfalls an der Messe teilzunehmen, und zwar kostenlos!

Das Vorgehen klingt etwas kompliziert, ist tatsächlich aber einfach:

1. Hier gelangst Du zur Registrierung: www.messeticketservice.de

2. Klicke auf die Kachel der Invest und anschließend auf die Kachel „Aktionscode einlösen“

3. Gib zunächst die Anzahl 1 ein und danach den Aktionscode: Erichsen22 – Bei Eingabe des richtigen Codes erscheint ein Haken bei „Code prüfen“. Wähle aus ob Du den kostenlosen Personennahverkehr nutzen möchtest. Klicke auf den Einkaufswagen/„In den Warenkorb legen“ und Deine kostenlose Ticketbestellung wird angezeigt.

4. Klicke auf „Zur Kasse“. Wähle den gewünschten Tag aus und klicke in das Feld „Tageskarte gegen Aktionscode“.

5. Klicke erneut auf „Zur Kasse“ und gib Deine persönlichen Daten ein.

6. Klicke auf „Zum Download“...

Und nun zum heutigen Thema:

Die Europäische Zentralbank reagiert kaum auf die hohe Inflation...

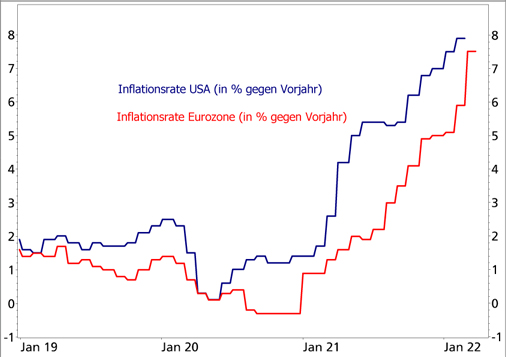

Die Inflationsrate in der Eurozone ist im März stärker als erwartet gestiegen, und zwar auf 7,5%. Solche Dimensionen gab es noch nie, auch nicht wenn man die Inflationsrate für die Länder der Eurozone bis 1985 fiktiv zurückberechnet.

Die Europäische Zentralbank wird durch diese galoppierende Preissteigerung noch stärker unter Druck gesetzt als sowieso schon. Die Forderungen dem mit Zinserhöhungen ein Ende zu setzen werden daher immer lauter.

Doch die EZB steckt in einem Dilemma: Während nämlich die Inflation weiter steigt, nehmen gleichzeitig die Risiken für das Wirtschafts-Wachstum zu. Zu starke Zinserhöhungen könnten daher den Aufschwung abwürgen – der wird aber dringend benötigt, um die ebenfalls stark steigenden Staatsausgaben über Steuern refinanzieren zu können.

"Europa holt gegenüber den USA auf", wäre eine etwas sarkastische Schlagzeile mit Blick auf die Inflationsraten. Allerdings werden die März-Zahlen für die USA erst in der nächsten Woche veröffentlicht, die Inflationsrate dürfte dann bei über 8% liegen:

"Vorübergehend" kann manchmal sehr lange sein

Lange vertraten die verantwortlichen Geld-Politiker und auch viele andere Experten die These, der Inflationsschub nach dem vermeintlichen Ende der Pandemie sei nur vorübergehend. Das wird durch die explodierenden Preise für Energie und andere Rohstoffe immer mehr in Frage gestellt. Zumal die ebenfalls kosten- und preistreibenden Lieferengpässe ebenfalls anhalten werden, nicht zuletzt wegen der Null-Covid-Strategie Pekings und der damit verbundenen Lockdowns in China.

Die Engpässe tragen dazu bei, dass der Anstieg der Rohstoff-Preise quasi durch die Lieferkette sickert und bei den Haushalten auch indirekt ankommt. Wenn alle die Preise anheben, dann fallen einzelne Erhöhungen nicht mehr so auf, zudem nimmt die Transparenz ab. Keiner weiß mehr so genau, welcher Preis eigentlich gerechtfertigt wäre.

Allerdings kann die Geld-Politik nicht den Anstieg der Rohstoff-Preise beenden oder umkehren, denn der ist durch die Störungen beim Angebot, Lieferschwierigkeiten und eine hohe Nachfrage bedingt. Immerhin deutet sich bereits an, dass sich der Markt selbst reguliert und die Aussicht auf eine geringere Nachfrage wegen eines möglichen Konjunktur-Einbruchs den Preis-Anstieg z.B. bei Öl bremst.

Worauf die Geld-Politiker aber achten müssen, ist die Verfestigung von Inflations-Erwartungen und hohen Inflationsraten. Das geschah in früheren Zeiten – jüngere erinnern sich kaum noch daran – über höhere Löhne. Ökonomen sprechen von Zweitrunden-Effekten, sprich: Die Tarifpartner nehmen in ihren Verhandlungen zukünftig steigende Preise bereit vorweg.

Die Zweitrunden-Effekte entscheiden mit darüber, ob sich eine hohe Inflationsrate festsetzt. Auch deswegen gibt es eine Korrelation zwischen dem Lohnwachstum und der Kerninflationsrate, also der Inflationsrate ohne die volatilen Komponenten Rohstoffe und Nahrungsmittel.

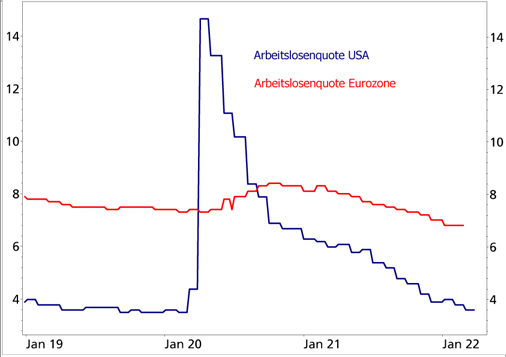

Arbeitsmarkt in Europa weniger angespannt als in den USA

In den USA beträgt das Lohnwachstum derzeit 5,6% p.a., in manchen Bereichen noch deutlich mehr. Davon ist die Eurozone weit entfernt. Im 4. Quartal lag das Lohnwachstum hier bei mageren 1,6%. Dabei wird es zwar nicht bleiben, aber die EZB geht erst von inflationstreibenden Effekten aus, wenn das Lohnwachstum dauerhaft über 3% liegen sollte.

Denn nur wenn die Löhne schneller steigen als die Produktivität, wirkt das inflationstreibend. Und das Produktivitäts-Wachstum beträgt etwa 1%, die von der EZB gewünschte Inflationsrate 2%. Daraus ergibt sich das tolerierbare Lohnwachstum von 3%.

Der Arbeitsmarkt in Europa ist weniger angespannt als in den USA, die Knappheit ist nicht so groß. Es gibt allerdings große Unterschiede. Während in Deutschland in vielen Sektoren Fachkräfte-Mangel besteht, herrscht in anderen Ländern noch Unterbeschäftigung. Die deutsche Arbeitslosenquote liegt weit unter dem EU-Durchschnitt von 6,2%, in Spanien beträgt sie z.B. 12,6%, in Italien 8,5% und in Frankreich 7,4%.

Andere Messgrößen wie z.B. die Relation der offenen Stellen zu den gesamten Stellen zeigen ebenfalls an, dass der Arbeitsmarkt in der Eurozone längst nicht so angespannt ist wie in den USA – gesamtwirtschaftlich gesehen. In einzelnen Branchen wie dem Gesundheitswesen, der Informations-Technologie, dem Transport-Gewerbe und dem Bau-Sektor kann das anders aussehen.

Allerdings war der Ausschlag der Arbeitslosen-Quote nach oben während der Pandemie in den USA auch sehr viel stärker als in Europa:

Ein Grund dafür ist neben anderen, dass in Europa ein großer Teil der Löhne anders als in den USA in Tarifverhandlungen ausgehandelt wird. In Deutschland gilt das zu 59%, in Spanien zu 69%, in Italien zu 80% und in Frankreich zu 98%). Das hat Auswirkungen auch auf die Geld-Politik.

Die Lohn-Entwicklung ist entscheidend

Deutliche Signale der EZB, bald die Zinsen erhöhen zu wollen und das Bekunden von Entschlossenheit in der Inflationsbekämpfung sind daher eher politische Signale an die Tarif-Parteien, damit diese die Löhne nicht zu stark anheben. Vor allem die Arbeitgeber erhalten damit Argumente gegen Lohnsteigerungen an die Hand, und sie werden auf die gestiegenen Unsicherheiten und die insgesamt erhöhten Kosten verweisen.

Die Wahrscheinlichkeit, dass die Gewerkschaften europaweit – und das ist bei der EU-Inflationsrate entscheidend – auf längere Sicht ein Lohnwachstum von deutlich über 3% durchsetzen werden, ist relativ gering. Einmalige Kompensationen für die gestiegenen Energie-Kosten sind da eher zu erwarten.

Dennoch: Die Löhne werden stärker steigen als zuletzt, auch wenn ein realer Kaufkraftverlust in diesem Jahr nicht abzuwenden ist. Dämpfende Effekte werden von den Löhnen daher nicht ausgehen, die Kerninflationsrate wird voraussichtlich steigen.

Der Effekt auf die Preise für Waren und Dienstleistungen wird aber auch davon abhängen, ob die Unternehmen die steigenden Kosten weitergeben können. Zuletzt ist das gut gelungen, aber sollte die Gesamt-Nachfrage sinken, wird das immer schwerer. das würde die Inflation dämpfen.

Mein Fazit

Die EZB bzw. einzelne Verantwortliche haben eine höhere Bereitschaft zu Zinserhöhungen signalisiert. Zwei Zinserhöhungsschritte noch in diesem Jahr sind inzwischen wahrscheinlich, sprich eine Anhebung um 50 Basispunkte. Das ist aber wenig im Vergleich zu den USA, wo der Leitzins Ende des Jahres bei 2,50 bis 2,75 Prozent liegen dürfte.

Diese Diskrepanz ist aber wie erläutert angesichts des unterschiedlichen Umfelds, vor allem am Arbeitsmarkt begründet. Die EZB verliert so gesehen nicht die Kontrolle, allerdings ist die Möglichkeit auf neue Krisen mit einer expansiveren Geld-Politik zu reagieren, inzwischen sehr begrenzt.

Die Inflationsraten werden sich zwar in den nächsten Monaten zurückbilden, aber am Umfeld negativer Realzinsen werden solche Zinserhöhungen wenig ändern. Und das ist auch so gewünscht, denn...

1. Die Geld-Politik braucht mehr denn je ein inflationäres Umfeld, negative Realzinsen sind überlebensnotwendig für hoch verschuldete Staaten und Notenbanken.

2. Die Zeche dafür zahlt jeder, der diese Inflation über sich ergehen lässt und sich nicht durch eine aktive Geldanlage dagegen wehrt.

Mein Podcast-Tipp:

Jetzt Aktien aus Europa kaufen?

Der langfristige Chart des EuroStoxx50 zeigt, dass er verglichen mit dem S&P 500 oder dem MSCI World, über die letzten 10 oder 20 Jahre schlecht abgeschnitten hat. Welche Gründe sprechen dafür dass es so bleibt, welche sprechen dagegen. Diese spannende Frage habe ich von einem treuen Hörer des Podcasts gestellt bekommen und ich möchte sie heute beantworten.

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|