Liebe Leserin, lieber Leser,

der neue Podcast „China Calling“ von China-Experte Eric Nebe ist gerade online gegangen!

Ich war sein erster Gast mit dem Thema: „China-Aktien: Ist das Schlimmste vorbei?“

Jetzt direkt hören (100% gratis):

→ Apple

→ Spotify

→ Google

→ andere Plattformen

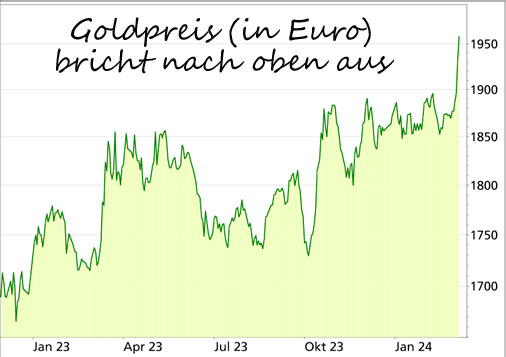

Spekulative Anleger treiben den Goldpreis nach oben – ist das von Dauer?

Gold war in den letzten Tagen so stark gefragt wie seit Monaten nicht mehr, auch Silber legte zu. Genauer gesagt: Der Preis für eine Unze Gold ist auf Rekordjagd, die Marke von 2.000 Euro scheint nicht mehr weit entfernt. Nur Anfang Dezember wurde Gold kurzzeitig intraday zu noch höheren Preisen gehandelt als aktuell.

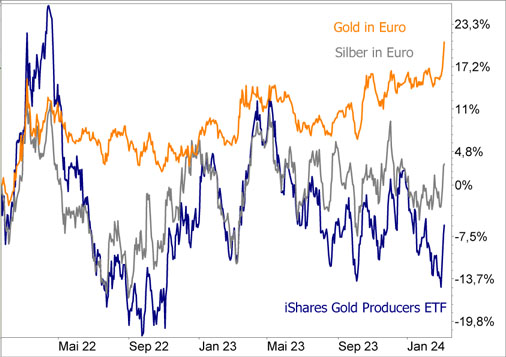

Auch die Aktien der Goldminenkonzerne zogen in den letzten Tagen an. Der Vergleichschart zeigt aber, dass sich Goldminenaktien-ETFs wie z.B. der nach Anlagevolumen größte von iShares, der Gold Producers ETF (ISIN: IE00B6R52036), und auch der Silberpreis in den letzten Jahren deutlich schwächer entwickelten als Gold:

Geht die seit ein paar Tagen in Schwung gekommene Goldrallye weiter und wenn ja, haben Silber und Goldaktien Nachholbedarf? Um diese Fragen beantworten zu können, muss ich zuerst auf die Gründe der aktuellen Rallye eingehen.

Abflüsse aus den Gold-ETFs halten bislang an

In der letzten Woche wurden in den USA teils überraschend schwache Konjunkturdaten veröffentlicht. Das hat die Spekulationen über eine Senkung des Leitzinses durch die US-Notenbank FED wieder angeheizt. Die Wahrscheinlichkeit, dass es im Juni die erste Zinssenkung gibt, ist gestiegen und wird inzwischen bei 74 Prozent gesehen.

Niedrigere Zinsen, vor allem niedrigere reale Zinsen machen das unverzinste Gold als Anlage im Vergleich zu Anleihen attraktiver. Das wird als Erklärung für den Anstieg des Goldpreises angeführt, und das dürfte auch stimmen. Denn die Nachfrage geht vor allem vom Futuresmarkt aus, wo kurzfristige Überlegungen, wie solche zur relativen Attraktivität verschiedener Anlageklassen, die Hauptrolle spielen.

Die reale Nachfrage nach Gold scheint dagegen eher gedämpft. Das liegt zum einen am Preis, der sich auf Rekordniveau bewegt. Langfristig denkende Nachfrager wie Juweliere und Notenbanken halten sich unter diesen Umständen eher zurück. Zum anderen hat die Aktienrallye der letzten Monate Gold auch in den Augen vieler Privatanleger unattraktiver erscheinen lassen.

Das zeigt sich z.B. an den Abflüssen aus den Gold-ETFs: Der nach Anlagevolumen größte und besonders bei US-Anlegern beliebte SPDR Gold Shares verzeichnete zuletzt neun Wochen in Folge Abflüsse. Weltweit gesehen droht das achte Quartal in Folge mit Abflüssen aus den Gold-ETFs. Vor diesem Hintergrund behauptet sich der Goldpreis mehr als gut.

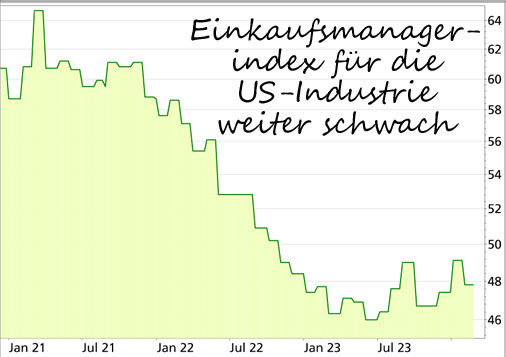

US-Wirtschaft mit Anzeichen von Schwäche

Doch was ist mit der US-Konjunktur? Schwächt sie sich tatsächlich ab? Enttäuschende Zahlen zu den Bauinvestitionen und ein überraschend deutlicher Rückgang beim Verbrauchervertrauen scheinen das ebenso nahezulegen wie das jüngste Absinken des Einkaufsmanagerindexes für das verarbeitende Gewerbe auf 47,8 Punkte. Der so genannte ISM-Index verharrt damit seit nunmehr 16 Monaten unter der Expansionsgrenze von 50 Punkten:

Aber die Zahlen als gemischt zu bezeichnen, wäre beschönigend, verwirrend ist treffender. Es ist schon seit längerem sehr schwer sich ein genaues Bild von der US-Konjunktur zu machen, das gilt übrigens auch für andere Länder. Der Grund sind die anhaltenden Verzerrungen der Daten durch die Nachwehen der Pandemie und des Krieges.

So kam der Rückgang des ISM-Indexes unerwartet, weil andere Indikatoren zur Lage in der Industrie zuvor nach oben zeigten. Offenbar ist das Bild auch in der Industrie sehr gemischt, manchen Branchen geht es gut, anderen gar nicht. Und der Arbeitsmarkt ist nach wie vor sehr stark, was für die Notenbanker ein wichtiger Grund ist bei Zinssenkungen zurückhaltend zu sein.

Die Inflationsdaten bestätigen diese Haltung, der Preisanstieg war im Januar überraschend kräftig. Die "Gold-Bullen" blenden das derzeit aus, bzw. sehen die Zahlen als Ausrutscher nach oben. Dafür spricht einiges, sicher ist das aber nicht, und die US-Notenbanker werden Unsicherheiten derzeit eher zum Anlass nehmen, mit Zinssenkungen zögerlich zu sein.

Powell-Rede, EZB-Sitzung und US-Arbeitsmarktdaten

Der Vorsitzende der US-Notenbank Jerome Powell nimmt heute und morgen, wie jedes Jahr, vor dem US-Kongress zu Geldpolitik und zur aktuellen Wirtschaftslage Stellung. Manche Anleger erhoffen sich Fingerzeige für den Start des Zinssenkungszyklus. Am Freitag werden zudem die viel beachteten Arbeitsmarktdaten veröffentlicht. Schwächere Zahlen würden die Zinserwartungen beflügeln – aber auch das Gegenteil könnte der Fall sein.

Die Sitzung der EZB am Donnerstag hat zwar keinen direkten Einfluss auf den Goldpreis, könnte aber die Zinserwartungen insgesamt beeinflussen. Die europäische Zentralbank dürfte den Kurs in Richtung Normalisierung der Politik fortsetzen, ein konkreter Termin für die erste Zinssenkung wird aber sicher nicht genannt. Juni ist aus heutiger Sicht wahrscheinlich.

Der aktuelle Anstieg bei Gold und auch bei Silber und den Goldminenaktien ist auf das Handeln spekulativer Anleger zurückzuführen. Dass sich Gold trotz hoher Zinsen und starkem Aktienmarkt in den letzten Monaten und Jahren so gut behauptete, ist allerdings ein Zeichen relativer Stärke. Sollten nun noch Zinssenkungen dazu kommen, dann könnte das eine stärkere Rallye auslösen – so die Spekulation.

Doch diese Spekulationen könnten auch rasch wieder gedämpft werden, z.B. durch zurückhaltende Äußerungen von FED-Chef Powell oder durch starke US-Arbeitsmarktdaten. Zudem hat die Erfahrung der letzten Jahrzehnte gezeigt, dass sich die langfristig orientierten Goldkäufer bei neuen Rekorden erst an das höhere Preisniveau gewöhnen müssen und sich zurückhalten.

Mein Fazit

Man kann kurzfristig auf einen steigenden Goldpreis spekulieren, am besten vor dem Ausbruch. In meinem Premium-Anlagemagazin „Rendite-Spezialisten“ bin ich schon seit einigen Wochen in einem Long-Zertifikat auf Gold investiert. Eine sichere Bank ist das aber natürlich nicht, Rückschläge sind jederzeit möglich. Die Einschätzung der Charttechnik ist in diesem Fall entscheidend.

Langfristig – und das habe ich hier schon oft erwähnt – ist es aus meiner Sicht sinnvoll einen gewissen Anteil des Depots in Gold und Silber zu investieren. Und auch Goldminenaktien gehören in ein ausgewogenes Aktiendepot. Das gilt unabhängig vom aktuellen Kursniveau.

Herzliche Grüße und bis kommende Woche

Dein

Lars Erichsen

Chefredakteur Rendite-Report

www.rendite-report.de

|