Was will Amazon bloß mit einer Supermarkt-Kette?

Liebe Leser,

Amazon-Chef Jeff Bezos hat offenbar einen Plan: Weltweit soll kein Konsument irgendein Produkt kaufen, ohne dass Amazon seine Finger im Spiel hat und der Konzern davon weiß. Von jeder Transaktion geht ein kleiner Obolus – und alle Daten – an Amazon.

Der "gläserne Kunde" sorgt dann dafür, dass das Unternehmen jedem Konsumenten maßgeschneiderte Angebote unterbreiten kann. Folge: Noch mehr Umsatz. Soweit die Vision.

Megatrend Internethandel – und Amazon mittendrin

Natürlich hat Bezos keine Allmachtsphantasien – davon gehe ich jedenfalls aus – und Amazon wird sich auch immer Konkurrenz gegenübersehen. Aber der Konzern hat in den letzten Jahren nicht nur den Internethandel an sich gerissen, sondern auch den Konsummarkt insgesamt aufgerollt.

Mit dieser Expansionsstrategie wurde Amazon nach Apple, Alphabet (Google) und Microsoft zum viertwertvollsten Unternehmen der Welt (Börsenwert: mehr als 450 Mrd. US-Dollar).

Wichtiger Teil des Erfolgs von Amazon – und auch von anderen Onlinehändlern – ist, dass beim Internetkauf die Kosten des stationären Handels wie Personal, Lagerhaltung, Immobilien etc. wegfallen oder deutlich geringer sind.

Ist der Kauf von Whole Foods wirklich sinnvoll?

Um so mehr muss es verwundern, dass Amazon wie vor kurzem bekannt gegeben in den USA die Bio-Supermarktkette Whole Foods übernehmen will. Was soll das für einen Sinn haben, bindet sich Amazon damit nicht unnötige Kosten ans Bein?

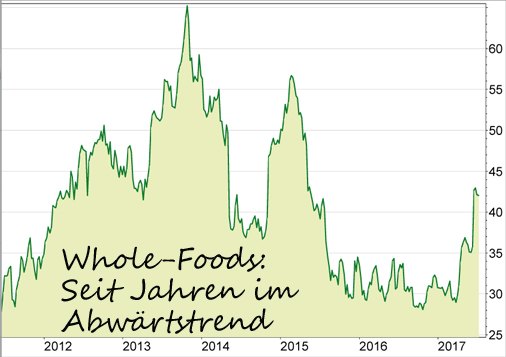

Schließlich war Whole Foods in den letzten Jahren nicht unbedingt sehr erfolgreich – zumindest aus Börsensicht. Die Aktie notierte vor Bekanntgabe der Fusion sogar unter dem Kursniveau des Jahres 2011, wie dieser langfristige Chart zeigt:

Die Whole-Foods-Aktie springt nach Bekanntgabe der Übernahmepläne

durch Amazon nach oben.

Kennzahlen: Whole Foods

WKN / ISIN: |

886391 / US9668371068 |

Marktkapitalisierung: |

13,434 Mrd. USD |

Umsatz 2017e: |

70,200 Mrd. EUR |

KGV 2017e / 2018e: |

32,5 / 30,0 |

Dividendenrendite 2017: |

1,5% |

Doch was Bezos in den letzten Jahren anfasste, hatte Hand und Fuß und war zumeist auch erfolgreich. Das gilt meiner Ansicht nach auch für die Übernahme von Whole Foods. Denn Amazon erreicht damit mehrere Ziele:

1. Die Kombination von Internethandel und stationärem Handel.

2. Die weitere Expansion in den Lebensmittelhandel.

3. Die Voraussetzung moderne Technologien weiter zu entwickeln und zu nutzen.

4. Die Erhöhung der Kundenbindung und das Erschließen neuen Umsatzpotenzials.

Zukunftsmarkt Lebensmittel-Lieferservice

Im Einzelnen könnte das so funktionieren: Whole Foods hat seine Stärken vor allem beim Verkauf hochwertiger Bio-Lebensmittel, seine Läden liegen zumeist in wohlhabenden Wohngegenden. Amazon könnte den dort einkaufenden Kunden einen bequemen Nachhause-Service anbieten.

Das hätte durchaus Aussicht auf Erfolg und würde dem bisher hinter den Erwartungen bleibenden Lebensmittel-Lieferservice Amazon Fresh auf die Sprünge helfen. Die gut situierte Kundschaft von Whole Foods würde vermutlich einen kleinen Aufschlag für diesen Service akzeptieren.

Stärkung von Amazon Prime

Den Nachhause-Service von Lebensmitteln könnte Amazon in sein Aboangebot Amazon Prime integrieren. Dieses ist ohne Zweifel bereits jetzt durch die Integration von Zusatzleistungen wie Filmen etc eine Erfolgsgeschichte geworden, die kostenlose Lieferung von Bestellungen ist nur noch ein Grund, den Dienst zu abonnieren.

Insgesamt ist das ein hervorragendes Mittel der Kundenbindung und eine Möglichkeit den Umsatz pro Kunde zu erhöhen. Wenn man schon monatlich einen Beitrag zahlt, dann will man auch möglichst viele Vorteile nutzen. Die kostenlose Lieferung von Lebensmitteln wäre ein weiterer Baustein in dieser Richtung.

Zukunftsvision: "Amazon Go"

Amazon könnte zudem durch die Läden von Whole Foods seine Bezahldienste wie amazoncash und die Amazon-Kreditkarte weiter verbreiten. Noch spannender ist aber der Einsatz neuer Technologien, die den Einkauf im stationären Laden insgesamt revolutionieren können. Bei Amazon Go wird mittels Computerüberwachung und Sensortechnik jeder Kunde und jeder Kauf identifiziert.

Bezahlen an der Kasse ist nicht mehr nötig: Man steckt die Produkte einfach ein und die Rechnung wird vom Konto abgebucht. Für Amazon hat das den unschlagbaren Vorteil, dass der Konzern die Einkaufsvorlieben seiner Kunden nun noch besser kennt und maßgeschneiderte Angebote bieten kann.

Zukunftsvision: "Amazon Go"

Das alles mag Sie vielleicht an den "Big Brother" aus dem Buch "1984" von George Orwell erinnern und nicht unbedingt erstrebenswert erscheinen. Aber dahin wird die Entwicklung voraussichtlich gehen.

Amazon bleibt hier Vorreiter und hat durch die Übernahme von Whole Foods einen weiteren wichtigen Schritt zum globalen "Einzelhändler Nummer 1" getätigt.

Kurzfristig auszahlen wird sich das aber nicht unbedingt. Möglicherweise wird Amazon die Strukturen bei Whole Foods verschlanken und dadurch den Wert des neu gekauften Unternehmens an der Börse steigern können.

Die beschriebenen strategischen Vorteile werden sich aber nur sehr langsam auszahlen, da die Expansion in den Lebensmittelhandel seine Zeit braucht.

Technologie-Aktien kurzfristig unter Verkaufsdruck

Kurzfristig steht aber die Aktie von Amazon wie auch die Papiere anderer Technologiekonzerne, darunter Apple, Alphabet (Google), Facebook und Netflix unter Verkaufsdruck. Die Amazon-Aktie ist zuletzt bis zur Unterstützung bei 950 US-Dollar zurückgefallen:

Sollte die Unterstützung bei 950,00 USD gebrochen werden, dann droht

kurzfristig eine weitere Korrektur bis in den Bereich von 900 USD.

Kennzahlen: Amazon.com

WKN / ISIN: |

906866 / US0231351067 |

Marktkapitalisierung: |

455,826 Mrd. USD |

Umsatz 2017e: |

70,200 Mrd. EUR |

KGV 2017e / 2018e: |

143 / 83,9 |

Dividendenrendite 2017: |

0,0% |

Grund dafür sind die kräftigen Kursgewinne gerade bei Techaktien in den letzten Monaten und die gemessen an Kennzahlen wie dem Kurs-Gewinn-Verhältnis (KGV) hohe Bewertung dieser Titel. Das lässt viele Anleger an Gewinnmitnahmen denken.

Auch die Amazon-Aktie erscheint mit einem KGV von 143 auf Basis der für 2017 erwarteten Gewinne hoch bewertet. Doch das hohe Wachstumstempo rechtfertigt meiner Ansicht nach eine überdurchschnittlich hohe Bewertung: Allein bis 2019 soll der Umsatz um weitere 40 Prozent zulegen.

Mein Fazit:

Die Übernahme von Whole Foods ist strategisch sinnvoll und wird dazu beitragen, dass Amazon weiterhin eine führende Rolle bei der Weiterentwicklung des Einzelhandels behält – und zwar weltweit.

Das bedeutet langfristig nicht nur mehr Umsätze und auch mehr Gewinn für den Konzern, sondern auch Kurssteigerungen bei der Aktie.

Amazon bleibt daher ein wichtiger Bestandteil im Zukunftsdepot der Rendite-Spezialisten. Obwohl die Aktie dort seit dem Kauf im September 2016 mit über 25 Prozent im Plus liegt, denken wir derzeit nicht an Gewinnmitnahmen. Im Gegenteil: Eine Korrektur könnte eine neue Gelegenheit zum Einstieg eröffnen.

|