Silber ist bei Anlegern so stark

gefragt wie lange nicht mehr...

Liebe Leserin, Lieber Leser,

der Silberpreis hat 2019 erneut deutlich stärker geschwankt als der Goldpreis. Ablesbar ist das am Verhältnis von Gold- zu Silberpreis, der Gold-Silber-Ratio. Diese stieg im Juli mit knapp 93 (für 1 Unze Gold bekam man 93 Unzen Silber) auf den höchsten Stand seit Anfang der 1990er Jahre.

Bis September ging es steil auf 79,3 nach unten, bevor es im 4. Quartal wieder einen Anstieg gab. Die Annahme, dass Silber seine langjährige Underperformance gegenüber Gold aufholen könnte, hat sich damit unter dem Strich nicht bestätigt: Seit Anfang 2019 legte Silber (+10,7%) weniger stark zu als Gold (+14,8%).

Gold-Silber-Verhältnis (Ratio) seit 2015; Quelle der Grafik: www.gold.de

Starke Nachfrage nach ETFs und Barren & Münzen

Die starke Preisrallye bei Silber zur Jahresmitte war getrieben von einer steigenden Nachfrage der Finanzinvestoren. Die Zinssenkungen der großen Notenbanken sowie die Furcht vor einer Rezession der Weltwirtschaft haben offenbar viele Anleger zu Edelmetallen greifen lassen.

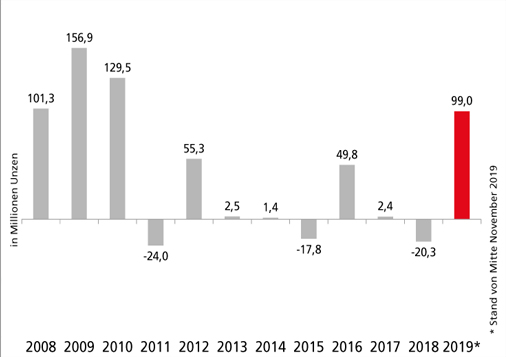

Die Nachfrage nach Silber-ETFs (bzw. ETCs = Exchange Trades Commodities) legte ebenso deutlich zu wie die Nachfrage nach Barren und Münzen. Nachdem die Silber-ETFs weltweit 2018 noch Abflüsse in Höhe von mehr als 20 Mio. Unzen zu verkraften hatten, gab es 2019 Zuflüsse von 99 Mio. Unzen (Stand November).

Silber-ETFs: Saldo Zu- und Abflüsse seit 2008

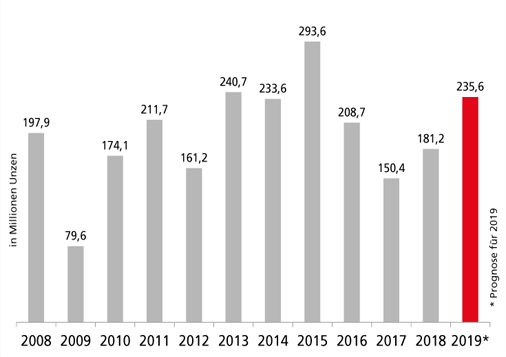

Ein so starker Anstieg war seit 2010 nicht mehr zu verzeichnen. Auch die Verkäufe von Silber-Barren und -Münzen legten 2019 um etwa 30% zu. Das ist enorm, allerdings waren die Umsätze 2017 und 2018 auch auf ein niedriges Niveau gefallen.

Deutschland ist hier übrigens nach den USA und Indien der drittgrößte Markt weltweit – und das obwohl Silber steuerlich benachteiligt ist, denn hierzulande muss bei Silber-Barren und -Münzen im Gegensatz zu Gold Mehrwertsteuer gezahlt werden.

Verkäufe von Barren und Münzen seit 2008

Die Industrienachfrage fällt seit 2017

Im Gegensatz zu Gold spielt bei Silber die Nachfrage der Investoren aber nicht die Hauptrolle, denn mehr als 50% des Silbers finden in der Industrie Verwendung (2018: 56%), darunter in Branchen wie Elektronik, Photovoltaik und Photografie.

2018 gab es hier einen Rückgang und diese Tendenz hat sich auch 2019 fortgesetzt. Hauptgrund dafür ist die Abschwächung der Weltkonjunktur, vor allem das geringere Wachstum in China. Dazu kommt dass in China die Neuinstallation von Solaranlagen, für die Silber benötigt wird, 2019 um 50% zurückging.

Insgesamt schwankt die Industrienachfrage von Jahr zu Jahr aber relativ wenig, der kurzfristige Einfluss auf den Silberpreis ist daher nicht allzu groß. Dennoch bremst der Rückgang der industriellen Nachfrage seit 2018 tendenziell die Preisentwicklung bei Silber.

Steigt die Produktion der Minen wieder?

Schwankungen beim Angebot haben bei Silber (ähnlich wie bei Gold) relativ geringen Einfluss auf den Preis, im Gegensatz z.B. zu Platin und Palladium. Anders als bei diesen beiden Edelmetallen ist die Silber-Produktion weniger stark auf wenige Länder und Minenkonzerne konzentriert.

In den zehn wichtigsten Silberminen wird gerade einmal 23% des Edelmetalls gefördert. Das liegt auch daran, dass nur 26% der jährlichen Produktion aus reinen Silberminen stammt, der Rest kommt aus gemischten Minen.

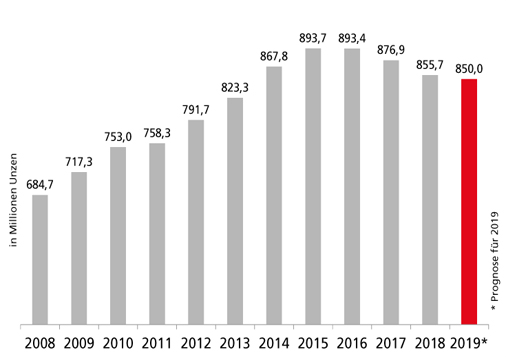

Minenproduktion von Silber seit 2008

Seit 2016 geht die Minenproduktion zurück – diese Verknappung des Angebots ist tendenziell positiv für den Silberpreis. Einer Studie von „Global Data“ zufolge könnte die Silberproduktion bis 2023 aber wieder um 12% anziehen.

Mein Fazit

Bei den Einflüssen auf den Silberpreis solltest Du zwischen der kurz- und der langfristigen Sichtweise unterscheiden. Kurzfristig bewegt vor allem die Nachfrage der Finanzinvestoren den Markt und diese zeichnet auch für die relativ starken Preisschwankungen verantwortlich.

Langfristig spielt aber die Nachfrage der Industrie und die Entwicklung der Minenproduktion eine große Rolle. Sollte sich die Weltkonjunktur 2020 wieder etwas erholen – wovon ich derzeit ausgehe – dann wäre dies positiv für den Preis von Silber, das immer noch relativ billig im Vergleich zu Gold ist. Die Voraussetzungen für einen Preisanstieg im Jahr 2020 sind also nicht schlecht.

Für die kurz- und mittelfristige Prognose ist aber aus meiner Sicht die Charttechnik entscheidend. Im Folgenden analysiere ich daher Silber für euch unter diesem Aspekt:

Podcast-Tipp

90% Crash!

Jetzt Cannabis-Aktien kaufen?

Mit Cannabis-Aktien konnte man sehr, sehr viel Geld verdienen, bis im Februar 2019 die Kurse begannen einzubrechen. Selbst die Großen der Branche blicken auf bis zu 90% Kursverlust. Wir besprechen heute, wo die Ursachen für diesen Einbruch liegen und ob aus meiner Sicht, Cannabis-Aktien wieder gekauft werden können...

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (Smartphone, Tablet etc. mit Android)

→ Hier findest Du meinen Podcast auf Apple (Apple iPhone, iPad bzw. iTunes)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|