Was für eine Rezession spricht –

und was dagegen...

Liebe Leserin, lieber Leser,

seit Jahren habe ich keine Aktie mehr aus dieser Branche gekauft – aber jetzt kaufe ich! → Alles Wichtige erfährst Du in meinem neuen Video (nur 4 Minuten)!

Bis vor einigen Monaten war das Hauptthema an den Börsen die hohe Inflation und die Zinserhöhungen der Notenbanken. Inzwischen wurde das durch die Spekulationen über eine Rezession in den Hintergrund gedrängt, genauer gesagt durch Fragen wie: Steckt die Wirtschaft bereits in einer Rezession? Kommt diese noch? Und wenn ja, wie schwer wird sie?

Im Report vom 22. Juni bin ich bereits ausführlich auf dieses Thema eingegangen, seitdem hat sich allerdings einiges getan. Trotzdem: Die Grundthesen stimmen nach wie vor:

1. Die Gefahr einer Rezession ist groß. Und sie ist meiner Ansicht nach in letzter Zeit gewachsen.

2. Volkswirte und Analysten stochern mit ihren Prognosen noch mehr im Nebel als sonst.

Es besteht eine große Unsicherheit, wie die aktuelle Wirtschaftslage und die Aussichten einzuschätzen sind. Die Pandemie, die Maßnahmen der Regierungen zu deren Bekämpfung und der Ukraine-Krieg haben die Weltwirtschaft durcheinandergewirbelt und Strukturen verändert.

Indikatoren sind schwerer zu interpretieren

Das führt auch dazu, dass Indikatoren, die in früheren Konjunktur-Zyklen gute Vorhersagen ermöglichten, aktuell dafür nicht taugen. Ein Beispiel dafür sind die Autokäufe. Solche größeren Anschaffungen werden von den Konsumenten meist als erstes verschoben, wenn die Einkommenslage schlechter wird, die Unsicherheit wächst und Angst vor dem Verlust des Arbeitsplatzes besteht. In einer Rezession oder davor müssten die Verkäufe eigentlich fallen.

Die im Zusammenhang mit der Pandemie entstandenen und immer noch anhaltenden Lieferengpässe für viele Komponenten beeinflussen die Produktions- und Verkaufszahlen derzeit aber stärker als die Nachfrage. Lieferzeiten von ein bis zwei Jahren für ein neues Auto, wie derzeit nicht nur in Deutschland nicht unüblich, wären in früheren Zeiten als Boom-Signal interpretiert worden.

Das ist nur ein Beispiel, auch andere Indikatoren sind schwerer zu interpretieren als früher. Und die Frage, ob die Wirtschaft in einer Rezession steckt, lässt sich nicht nur mit einem Indikator beantworten. Auch wenn eine Rezession häufig technisch als Rückgang des Bruttoinlandsprodukts gegenüber dem Vorquartal in zwei aufeinanderfolgenden Quartalen definiert wird.

In den USA legt das Business Cycle Dating Committee des National Bureau of Economic Research (NBER) fest, wann sich die Wirtschaft in einer Rezession befindet. Meist erst mit 12 Monaten Verzögerung, was für die schnelllebige Börse natürlich uninteressant ist.

Die Definition des NBER ist aber durchaus interessant: "Eine Rezession ist ein signifikanter Rückgang der Wirtschaftstätigkeit, der sich über die ganze Wirtschaft verteilt und mehr als ein paar Monate anhält."

Das BIP ist in den USA im 1. und 2. Quartal gegenüber dem Vorquartal gefallen, diese technische Definition einer Rezession wäre also erfüllt. "Signifikant" war der Rückgang aber nicht. Die BIP-Zahlen werden gerade in den USA nicht selten im Nachhinein deutlich korrigiert. Es könnte sogar sein, dass die US-Wirtschaft im 1. Quartal doch leicht gewachsen ist.

Noch wichtiger ist aber, dass der Rückgang der Wirtschaftstätigkeit bisher nicht alle Wirtschaftszweige erfasst hat. Doch das kann ja noch kommen.

Was für eine Rezession spricht

Bisher erweist sich der Dienstleistungs-Sektor als Stütze der Gesamtwirtschaft, hier gibt es weiterhin Wachstum. Offenbar besteht ein großer Nachholbedarf bei Tourismus, Gastronomie, Unterhaltung und anderen Bereichen, die in der Pandemie zu kurz gekommen sind.

In der Eurozone führt das z.B. dazu, dass Länder wie Italien, Spanien und Frankreich dank des boomenden Tourismus im 2. Quartal Wachstum beim BIP verzeichnen konnten. Im stärker von der Industrie abhängigen Deutschland stagnierte dagegen das BIP.

Das dürfte aber – leider – nur eine Momentaufnahme sein. Der starke Einbruch von Konsumklima-Indikatoren wie dem deutschen GfK-Index oder dem Consumer Sentiment Index der Uni Michigan spricht dafür, dass die Ausgaben zunehmend eingeschränkt werden, auch für Dienstleistungen. Und da sind Szenarien wie eine Gas-Krise in Europa noch gar nicht eingerechnet.

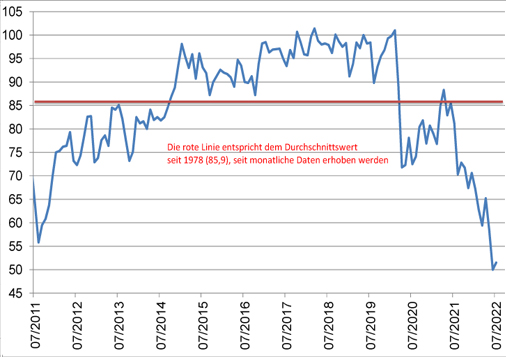

Der von der Uni Michigan ermittelte Konsumklima-Index für die USA ist auf ein Allzeittief gefallen:

Eine negative Stimmung hat zudem die Tendenz, Abschwünge noch zu verstärken. Das ist auch in der Industrie zu beobachten, wo sich das immer schlechter werdende Geschäftsklima zunehmend auf die Bestellungen auswirkt, und im zweiten Schritt vermutlich dann auch auf die Produktion.

Die am Montag veröffentlichten Einkaufsmanager-Indizes für das verarbeitende Gewerbe fielen deutlich stärker als erwartet, und zwar nicht nur in der Eurozone, sondern auch in China. In den USA ging der Einkaufsmanager-Index für das verarbeitende Gewerbe zwar nur leicht zurück, aber der Teilindikator der Auftragseingänge fiel deutlich von 49,2 auf 48,0 Punkte.

In den USA ist bislang vor allem der Immobilien-Markt, und hier speziell der für Wohn-Immobilien von einem Rückgang betroffen. Sollten die Konsumenten zunehmend ihre Ausgaben einschränken und auch die Industrie einen dauerhaften Nachfragerückgang spüren, dann werden sich die negativen Einflüsse überlagern und verstärken.

Die Gefahr einer stärkeren Rezession ist daher groß. In Deutschland spielt der Immobilien-Markt für die Gesamtwirtschaft eine geringere Rolle als in den USA, dafür spürt die Industrie wegen ihrer Export-Abhängigkeit den Nachfragerückgang bereits stärker. Der private Konsum befindet sich ebenfalls im Sinkflug.

Was gegen eine Rezession spricht

Die meisten verbinden mit dem Begriff Rezession nicht nur einen Rückgang der Wirtschaftsleistung, sondern z.B. auch steigende Arbeitslosigkeit. Das ist bislang nicht festzustellen, weder in den USA noch in Deutschland. Im Gegenteil: In vielen Bereichen herrscht ein ausgeprägter Mangel, nicht nur bei hochqualifizierten Arbeitskräften.

Das ist z.B. für Jerome Powell, den Vorsitzenden der US-Notenbank, ein wichtiges Indiz dafür, dass sich die US-Wirtschaft nicht in einer Rezession befinden. Die gute Beschäftigungslage stabilisiert nicht nur die Konjunktur, sie kann auch dazu beitragen, dass sich das Konsumklima schneller wieder aufhellt als in früheren Konjunktur-Zyklen.

Dafür bräuchte es aber eine Entlastung bei den Preisen, sprich einen Rückgang der Inflationsrate. Und eventuell positive Entwicklungen bei den internationalen politischen Krisenherden.

Davon ist aber bisher kaum etwas spürbar, außer bei den Preisen für Treibstoffe, die von ihren Hochs zurückgefallen sind. Insgesamt verringert der Rückgang der Rohstoff-Preise den allgemeinen Inflationsdruck. Der Öl-Preis ist seit seinem Hoch um etwa 20 Prozent gefallen, die Preise für Industrie-Metalle und selbst für einige Agrar-Rohstoffe haben sogar noch deutlich stärker nachgegeben.

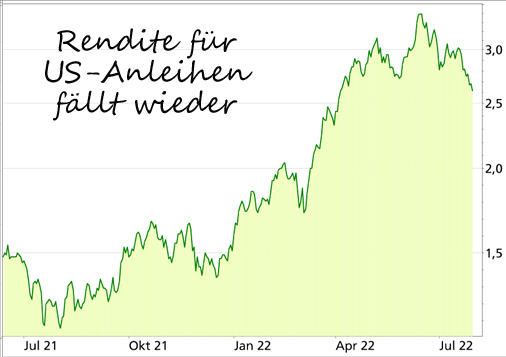

Einerseits sind fallende Rohstoff-Preise ein Rezessions-Signal, andererseits sorgt das aber auch für eine Entlastung von Verbrauchern und Unternehmen und stabilisiert damit die Konjunktur. Das gilt auch für die Zinsentwicklung. Seit einigen Wochen ist ein Rückgang der Anleiherenditen zu beobachten, die Rendite 10-jähriger US-Staatsanleihen ist auf den tiefsten Stand seit April gefallen:

Das spiegelt einerseits die schlechteren Wachstums-Aussichten wider, zumal die langfristigen Zinsen stärker gefallen sind als die kurzfristigen. Andererseits entlasten weniger schnell steigende Zinsen Verbraucher und Unternehmen.

Mein Fazit

Du siehst: Es ist aktuell noch komplizierter als sonst die Wirtschafts-Entwicklung einzuschätzen. Wichtiger als die Frage, ob und wann genau sich die Wirtschaft in einer Rezession befindet, ist aber, wie groß man das Risiko einer stärkeren Rezession einschätzt und wie man als Anleger darauf reagieren will. Meiner Ansicht nach hat das Risiko dafür deutlich zugenommen, unabwendbar ist eine starke Rezession aber nicht.

Die Kurserholung der letzten Wochen an den Börsen könnte sich daher nicht als dauerhaft erweisen, sprich es wäre eine Bärenmarkt-Rallye. Bei den Positionen in meinem kurz- und mittelfristig ausgerichteten Depot nehme ich daher die Gewinne der letzten Wochen mit oder ziehe die Stopp-Marken nach.

Im langfristigen Depot kannst Du Ruhe bewahren, die Situation nutzen und nach und nach Aktien-Positionen aufstocken, so wie ich das auch im Zukunfts-Depot meines Premium-Anlagemagazins „Rendite-Spezialisten“ für sinnvoll halte. Wichtig ist dabei, dass man von den Unternehmen langfristig überzeugt ist und dass das Depot ausgewogen ist.

Mein Podcast-Tipp:

Apple, Amazon & Google –

Ist das Schlimmste überstanden?

Heute werden wir ganz konkret und schauen auf 3 beliebte Anleger-Werte, nämlich auf Alphabet, Amazon und Apple. Ich werde über die Quartalszahlen berichten, eine Einschätzung abgeben, ob wir das Tief in diesen Aktien bereits hinter uns haben und welche Aktie mir am Besten gefällt.

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|