Tesla-Aktie –

Luftnummer oder Rallye ohne Ende?

Liebe Leser,

Tesla ist eine tolle Sache. Gäbe es den kalifornischen Konzern nicht, der voll auf Elektroantrieb setzt, würden unsere deutschen Hersteller in dieser Hinsicht vermutlich weiter vor sich hin schnarchen und wären überwiegend mit der Manipulation von Abgaswerten beschäftigt.

Aber nicht zuletzt durch die vielen Milliarden Dollar, die Tesla in die Batterietechnik und andere Entwicklungen investiert, wird die Elektromobilität vorangetrieben. Volkswagen, Daimler und BMW bleibt gar nichts andere übrig als nachzuziehen.

Hedgefonds-Manager: Tesla-Aktie fällt auf 0 Dollar!

Aber sollten Sie die Tesla-Aktie deswegen kaufen? Diese Frage steht auf einem ganz anderen Blatt. Der Kurs ist aufgeblasen durch hohe Erwartungen und große Euphorie. Tesla bringt eine schöne Story mit, die sich auch an der Börse gut verkaufen lässt. Zukunft, Umwelt, Geld verdienen, gutes Gewissen – all dies ist in der Elektroauto-Aktie vereint.

Dazu kommt mit Unternehmensgründer Elon Musk ein Visionär, der nicht nur unerfahrene Kleinanleger begeistern kann, sondern auch immer wieder bei großen Investoren Geld locker macht.

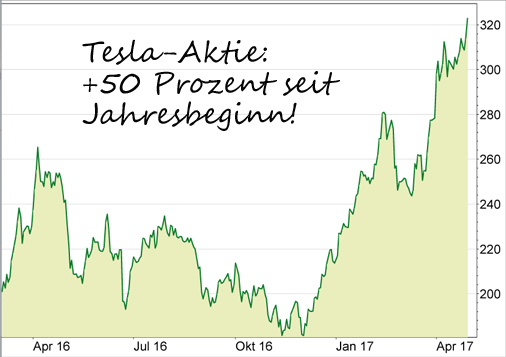

Halten das Unternehmen und die Aktie den hohen Erwartungen stand? Der bekannte Hedgefonds-Manager Mark Spiegel ist nicht dieser Meinung. Er hat das Kursziel "0 Dollar" ausgegeben. Eine mehr als mutige Prognose, wenn man bedenkt, dass die Aktie gerade auf ein neues Allzeithoch gestiegen ist:

Heute Abend gibt Tesla die Quartalszahlen bekannt. Viele Anleger sind offenbar

in Vorfreude auf gute Ergebnisse eingestiegen, Tesla notiert auf einem Allzeithoch.

Kennzahlen: Tesla Inc.

WKN / ISIN: |

A1CX3T / US88160R1014 |

Marktkapitalisierung: |

53,007 Mrd. USD |

Umsatz 2017e: |

11,411 Mrd. USD |

Nettoergebnis 2017e / 2018e: |

-811 / -142 Mio. USD |

Kursziel 0 Dollar? Wirklich ernst nehmen kann ich das nicht, denn Mark Spiegel nennt eigentlich nur die bekannten Kritikpunkte an der Aktie und zieht daraus diese spektakuläre Schlussfolgerung. Und natürlich verfolgen Hedgefonds auch eigene Ziele, negative Äußerungen zu einzelnen Unternehmen sollten Sie daher mit Vorsicht betrachten.

Grundsätzlich falsch sind die Argumente Spiegels deswegen dennoch nicht: Die Schulden seien hoch, die Verluste auch. Das mache spätestens 2018 weitere Kapitalerhöhungen notwendig. Spiegel meint auch, dass die Qualität der Tesla-Modelle überschätzt sei. Ob das so ist, kann ich nicht beurteilen, habe aber bislang kaum Kritik in dieser Richtung gehört.

Schulden, Verluste, hoher Kapitalbedarf

Die langfristigen Schulden des US-Konzerns sind Ende 2016 auf 5,8 Mrd. US-Dollar angewachsen. Ohne die regelmäßigen Kapitalerhöhungen wäre Tesla wahrscheinlich schon pleite. Seit 2007 produziert das "Zukunftsunternehmen" nur Verluste.

Die Analysten der britischen Barclays Bank glauben, dass bis 2023 weitere 7,5 Mrd. US-Dollar verbrannt werden. Das Geld werde für die Produktion des neuen, günstigeren Modell 3, die Batteriefabrik und die Integration des Solar-Segments benötigt.

Die nächste Kapitalerhöhung zeichnet sich daher am Horizont ab. Wahrscheinlich schon 2018 wird Tesla seine Aktionäre erneut um Geld bitten. Noch nicht einmal eingerechnet in den Kapitalbedarf sind technische Probleme, die den Start von Modell 3 im Massenmarkt verzögern könnten. Diese aber sind nicht nur möglich, sondern sogar wahrscheinlich.

Schon bei den bisherigen Modelleinführungen gab es Rückschläge, das ist bei Neuentwicklungen normal.

Zudem herrscht bei Tesla eher die Philosophie einer Softwarefirma: Testversionen werden einfach mal auf den Markt gebracht, nachgebessert wird dann nachträglich. Da sind Schwierigkeiten, Rückrufe und Klagen sozusagen vorprogrammiert.

Tesla wird höher bewertet als General Motors oder Ford

Doch Elon Musk schafft es immer wieder, berechtigte Kritik durch immer neue Zukunftsvisionen zu übertönen. So stellte es zuletzt die Markteinführung eines Elektro-LKW in Aussicht. Um es in der Sprache eines Aktienanalysten auszudrücken: Tesla ist eine "Konzeptaktie", fundamentale Bewertungen spielen keine Rolle.

Oder wie ließe es sich sonst erklären, dass Tesla inzwischen an der Börse höher bewertet ist als die beiden großen verbleibenden US-Autokonzerne General Motors und Ford? Ein Dollar Umsatz wird bei Tesla 15-mal so hoch bewertet wie bei GM und Ford.

Und wenn es so weitergeht, dann wird Tesla auch bald die drei großen deutschen Hersteller einholen, was die Börsenbewertung betrifft:

Unternehmen/Aktie |

|

|

Kurs-Umsatz-Verhältnis |

Tesla Motors |

53.007 |

11.411 |

4,65 |

General Motors |

51.612 |

161.301 |

0,32 |

Ford |

45.474 |

142.510 |

0,32 |

Volkswagen |

80.302 |

220.677 |

0,36 |

Daimler |

79.763 |

174.964 |

0,46 |

BMW |

62.023 |

105.956 |

0,59 |

Fiat Chrysler |

17.409 |

125.920 |

0,14 |

|

* in Millionen US-Dollar; Kurs-Umsatz-Verhältnis: Marktkapitalisierung dividiert durch Umsatz

Das halte ich von der Tesla-Kritik

Ein "Kursziel 0 Dollar" ist meiner Ansicht nach übertrieben und als "Marketing-Gag" zu sehen. Zweifellos ist die Aktie aber sehr, sehr hoch bewertet. Goldene Jahre mit hohen Gewinnen sind im Kurs bereits "eingepreist", sprich vorweggenommen.

Zwar hat Tesla sicher einen technologischen Vorsprung z.B. bei den Batterien und die Autos werden dem Unternehmen aus den Händen gerissen. Aber es gibt viele gute Argumente dafür, dass die erwarteten hohen Gewinnmargen nicht realisiert werden, darunter:

1. Anhaltend hohe Forschungskosten und hoher Kapitalbedarf.

2. Wachsender Wettbewerbsdruck nicht nur durch die Autokonzerne, sondern auch durch Apple, UBER und andere, die mit autonomen Fahren experimentieren.

3. Wahrscheinliche Verzögerungen und steigende Kosten beim Massenmodell Tesla 3.

Auch der als Tesla-kritisch bekannte Analyst Jeffrey Osborne von Cowen and Company merkt frustriert an, dass solche Probleme an der Börse derzeit ignoriert werden. Er hält an seinem Kursziel von 155 Dollar fest. Damit liegt er am unteren Ende der Spanne der Analysten-Prognosen bei Tesla. Der optimistischste Analyst erwartet einen Kursanstieg auf 375 USD.

Mein Fazit:

Tesla liefert eine tolle Story. Mein Problem und das Problem vieler anderer ist: Rechtfertigen die Visionen wirklich eine Börsenbewertung, die bereits jetzt die der US-Autoriesen Ford und General Motors übersteigt? Ich denke nicht. An eine Pleite wie Hedgefonds-Manager Mark Spiegel glaube ich allerdings auch nicht.

Es gibt zu viele Investoren, die bereits zu viel Geld in Tesla gesteckt haben. Als langfristig orientierter Anleger sollten Sie die Tesla-Aktie aber nicht kaufen, schon gar nicht auf diesem Kursniveau.

Charttechnisch sieht die Sache anders aus: Die Aktie hat mit dem Anstieg über das bisherige Allzeithoch bei 290 US-Dollar das Tor nach oben aufgestoßen.

Denn am Widerstandsbereich von 280/290 USD ist Tesla seit 2014 immer wieder gescheitert. Das Überwinden dieser Marke ist ein sehr positives Zeichen und solange Tesla über dieser Zone bleibt, sind weitere Kursgewinne zu erwarten. Fundamentale Bewertungen spielen da keine Rolle.

|