Liebe Leserin, lieber Leser,

in Europa ist ein Krieg ausgebrochen. Russland hat seinen Einmarsch in die Ukraine gestartet und viele Experten überrascht. Ich hatte nicht damit gerechnet, dass Russland die Konsequenzen welche auf den Einmarsch folgen werden, in Kauf nehmen würde.

Die Finanz-Märkte reagieren seit Donnerstag mit heftigen Schwankungen und versuchen die unsichere Lage zu bewerten. Aus diesem Grund werde ich am Donnerstag, den 03. März, um 18 Uhr ein Live-Event veranstalten.

Darin spreche ich über die aktuelle Lage an den Märkten. Den Gold-Preis, Öl sowie auch die wenig gesehenen Auswirkungen auf die Immobilien-Märkte. Gerne lade ich Dich zu meinem Event ein, das ich zusammen mit Sebastian Hell veranstalten werde.

Den Link zur Teilnahme findest Du hier → www.onlineseminar.lars-erichsen.de

Achtung: Es gibt nur eine begrenzte Anzahl an Plätzen und wir rechnen mit mehreren tausend Teilnehmern. Sei daher schnell!

Und nun zum heutigen Thema:

Die Knappheit an Rohstoffen nimmt zu...

Nach dem Schock durch den Angriff Russlands auf die Ukraine am letzten Donnerstag hat sich die Lage an den Märkten in den letzten Tagen wieder etwas beruhigt. Auch die Aktien-Indizes haben sich stabilisiert.

Das ist aber nur eine Momentaufnahme, die Situation kann jederzeit eskalieren. Die relative Ruhe an den Märkten hängt auch damit zusammen, dass Russland weiterhin Gas und andere Rohstoffe liefert. Das muss nicht so bleiben. Auch ich kenne die Nachrichten von morgen nicht.

Aber auch ohne eine weitere Eskalation ist aus Anlegersicht – und eine andere kann ich nicht beurteilen – der Rohstoff-Markt mit am stärksten von diesem Krieg und auch den Sanktionen betroffen. Zumal die Folgen weit über die staatlichen Maßnahmen hinausgehen, auch private Unternehmen wie z.B. der Öl-Konzern BP kappen ihre wirtschaftlichen Verbindungen nach Russland.

Das wird voraussichtlich die Versorgung des Weltmarktes mit vielen Rohstoffen erschweren oder zumindest verteuern. Neben Gas und Öl ist Russland auch für andere Rohstoffe wie Palladium, Nickel, Kupfer etc. ein wichtiger Lieferant. Das wird auch so bleiben. Aber die Erschwernisse beim Handel werden über die aktuellen Preisspitzen bei einzelnen Rohstoffen wie z.B. Nickel hinaus die Knappheit am Markt verstärken, bzw. die Preise auch über höhere Kosten treiben.

Die Rohstoff-Nachfrage wächst langfristig

Entscheidend ist aber aus meiner Sicht trotzdem die Nachfrageseite: Der Rohstoffhunger der Weltwirtschaft nimmt in den nächsten Jahren weiter zu. Der Ausbau der Erneuerbaren Energien, die Digitalisierung und die Elektrifizierung erfordern große Mengen an Metallen und anderen Rohstoffen. Und obendrauf kommen jetzt noch die erhöhten Rüstungsinvestitionen in Deutschland und anderen Ländern. Auch dafür werden Rohstoffe benötigt.

Gefördert, produziert und verarbeitet werden diese Rohstoffe meist von großen, international operierenden Konzernen, denn dieses Geschäft erfordert immense Investitionen und einen langen Atem. Unternehmen wie Rio Tinto, BHP Biliton, Anglo American, Glencore und andere würden von einer erhöhten Rohstoff-Nachfrage und auch von höheren Verkaufspreisen profitieren.

Die Konzerne produzieren alle eine Vielzahl an Rohstoffen, sind aber unterschiedlich ausgerichtet. Im Zukunfts-Depot meines Premium-Anlagemagazins „Rendite-Spezialisten“ habe ich die meiner Ansicht nach langfristig aussichtsreichste Aktie aus diesem Sektor ausgewählt.

Mit ETFs auf Rohstoff-Aktien setzen

Wer aber sein Risiko streuen und auf die gesamte Branche setzen will, der könnte auf ETFs zurückgreifen. „Könnte“ deswegen, weil die zur Verfügung stehenden ETFs alle ihre Schwächen haben. So besitzen die meisten ETFs einen regionalen Schwerpunkt, beim Lyxor STOXX Europe 600 Basic Resources (ISIN: LU1834983550 | WKN: LYX01X) liegt der z.B. auf Europa.

Allerdings haben auch aus historischen Gründen mit Rio Tinto, Glencore und Anglo American drei der größten Rohstoff-Konzerne ihren Sitz in London, der ETF bietet also eine gewisse Abdeckung des Sektors. Die Klumpenbildung im 17 Aktien umfassenden STOXX Europe 600 Basic Resources Index ist allerdings groß, auf die drei genannten global agierenden Rohstoffriesen entfallen allein 63% der Gewichtung.

Der ETF – wie auch andere z.B. mit US-Schwerpunkt – ist daher nicht ideal, wenn man global in die Rohstoff-Branche investieren will. Das gilt zwar auch für den VanEck Vectors Global Mining ETF (ISIN: IE00BDFBTQ78 | WKN: A2JDEJ), aber der ETF bietet auch einige Vorteile.

Zum einen ist der zugrundeliegende EMIX Global Mining Constrained Weights Index wirklich global ausgerichtet und zum anderen ist das Gewicht der einzelnen Index-Mitglieder beschränkt, so dass es keine Klumpenbildung geben kann. Keine Aktie darf mehr als 9% des Index ausmachen und zusätzlich dürfen die Aktien im Index mit einem Gewicht von 4,5% oder höher in der Summe nicht mehr als 36% ausmachen.

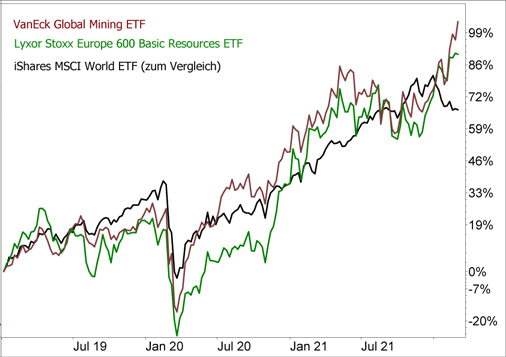

In den letzten Monaten zeigte der Global Mining ETF eine Outperformance, auch gegenüber dem MSCI World:

Im Global Mining ETF sind auch Goldminen-Aktien enthalten

Aber was sind die Nachteile des ETF? Das Fondsvolumen ist mit 292 Mio. US-Dollar relativ gering und die Kostenquote (TER) mit 0,50% p.a. relativ hoch. Noch wichtiger: Im Index sind auch die Aktien der Produzenten von Gold und anderen Edelmetallen enthalten. Unter den 20 Aktien mit der höchsten Index-Gewichtung befinden sich sechs mit einem Gewicht von zusammen 15,8%, die überwiegend im Gold-Markt tätig sind.

Das verwässert etwas den Fokus auf Rohstoff-Aktien, die von einer Konjunkturerholung und einer wachsenden Nachfrage nach Metallen, die in der Industrie benötigt werden, profitieren. Kurz gesagt: Die Entwicklung des Gold-Preises unterliegt anderen Einflüssen als die von Kupfer, Nickel etc.

Allerdings fördern Konzerne wie Newmont Mining und Barrick Gold nicht nur Gold, sondern auch andere Metalle. Zudem sehe ich die Aussichten für den Gold-Preis in den nächsten Monaten und Jahren positiv.

Die 10 größten Positionen im VanEck Vectors Global Mining ETF:

|

Aktie (Land/Sitz) |

Gewicht in % |

1 |

Rio Tinto (GBR) |

8,49 |

2 |

BHP Group (AUS |

8,14 |

3 |

Vale (BRA) |

5,75 |

4 |

FreeportMcMoran (USA) |

5,53 |

5 |

Anglo American (GBR) |

4,92 |

6 |

Glencore (CHE) |

4,44 |

7 |

Newmont (USA) |

4,36 |

8 |

Barrick Gold (CAN) |

3,62 |

9 |

Franco Nevada (CAN) |

2,54 |

10 |

Agnico Eagle Mines (USA) |

2,08 |

|

Summe: |

49,87 |

Die höchste Gewichtung im Index haben die drei Rohstoff-Riesen BHP Group, Rio Tinto und Vale mit zusammen 22,4%. Auf den weiteren Plätzen folgen dann u.a. der Kupfer-Produzent FreeportMcMoran und die Gold-Aktien Newmont Mining und Barrick Gold. Mit 160 Aktien ist der ETF sehr breit investiert, allerdings entfällt auf die 100 Aktien mit der geringsten Gewichtung nur ein Anteil von 11,9%.

Mein Fazit

Die Nachfrage nach Rohstoffen wird in den nächsten Jahren zunehmen. Die Rohstoff-Konzerne können davon profitieren, auch wenn sie selbst ebenfalls mit steigenden Energiekosten, höheren Umweltauflagen und politischen Entwicklungen zu kämpfen haben.

Der breit streuende VanEck Vectors Global Mining ETF ist eine Möglichkeit von einem Anstieg der Preise für Metalle und andere Bergbau-Produkte zu profitieren. Allerdings sind Minen-Aktien auch Zykliken unterworfen, eine Preiskorrektur bei Industrie-Metallen oder auch bei den Edelmetallen würde sich entsprechend negativ auswirken.

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|