Was macht eine gute

Dividenden-Aktie aus?

Liebe Leser,

Dividenden-Aktien waren bei den Anlegern schon immer beliebt und in den letzten Jahren hat diese Beliebtheit noch zugenommen, denn angesichts von Quasi-Nullzinsen auf dem Sparkonto wirken Dividenden-Renditen von 3, 4 oder gar 5% einfach unschlagbar attraktiv. Eine regelmäßige Gewinnausschüttung (nichts anderes ist eine Dividende) ist schließlich etwas Schönes.

Doch Vorsicht! Auch wenn der Spruch kursiert, die "Dividende sei der neue Zins": Beides ist nicht vergleichbar, denn Aktienkurse können fallen und die dadurch entstehenden Verluste können in Ihrem Portfolio die positiven Effekte der Ausschüttungen zunichte machen.

Dividenden sind nur die eine Seite der Medaille

Für mich – das habe ich an dieser Stelle und auch in meinen Videos schon des Öfteren erwähnt – sind Dividenden nur ein Teil der überdurchschnittlichen Rendite, die sich mit einem ausgewogenen Aktien-Portfolio erzielen lässt.

Regelmäßige und am besten steigende Ausschüttungen sind gut – wobei die Betonung auf regelmäßig liegt – denn das spricht dafür, dass im jeweiligen Unternehmen konstant gut gewirtschaftet wird.

Aber es gibt auch viele hervorragende Unternehmen, die keine Gewinne ausschütten, sondern diese wieder in Wachstum investieren. Das führt dann zu steigenden Aktienkursen, von denen wir als Aktionäre natürlich genauso profitieren wie von Dividenden.

Am besten schneiden langfristig Aktien-Portfolios ab, in denen sowohl Dividenden-Aktien, also Aktien mit einer überdurchschnittlichen Dividenden-Rendite, vertreten sind als auch so genannte Wachstums-Aktien, die ihre Gewinne wieder reinvestieren.

Hohe Dividenden-Rendite als Warnsignal?

Schon gar nicht ist es eine gute Anlagestrategie, einfach die Aktien mit der höchsten Dividenden-Rendite zu kaufen. Häufig ist der Grund für eine überdurchschnittlich hohe Dividenden-Rendite ein vorangegangener starker Kursrückgang der Aktie, denn die Dividenden-Rendite berechnet sich einfach als Quotient aus Dividende und Aktienkurs. Fällt der Kurs, dann steigt die Dividenden-Rendite.

Eine hohe Dividenden-Rendite kann daher sogar ein Warnsignal sein, denn der Abwärtstrend der Aktie kann sich fortsetzen und die dafür verantwortlichen Probleme werden früher oder später auch dazu führen, dass die Gewinnausschüttung gekürzt oder gar ganz gestrichen werden muss.

So glänzte z.B. die Deutsche Bank im Jahr 2007 mit einer Dividenden-Rendite von fast 6%. Hätten Sie die Aktie damals als Dividendenpapier im Vertrauen auf eine goldene Zukunft gekauft, würden Sie nun auf einem Kursverlust von 85% sitzen!

Ähnlich traurig war die Entwicklung bei den beiden Versorger-Aktien im DAX, E.ON und RWE. Auch diese galten über Jahre hinweg als sichere Dividenden-Aktien. In den letzten 10 Jahren verloren beide Papiere aber wegen der Energiewende drei Viertel ihres Kurswertes.

Daimler mit der höchsten Dividenden-Rendite

Was sind dann aber gute Dividenden-Aktien aus dem DAX? Die Aktie mit der aktuell höchsten Dividenden-Rendite ist jedenfalls Daimler, wie diese Liste zeigt:

Die 10 Aktien mit den höchsten Dividenden-Renditen im DAX:

Rang |

Aktie |

Branche |

Dividenden-Rendite |

1 |

Daimler |

Automobil |

6,0% |

2 |

Deutsche Telekom |

Telekommunikation |

5,0% |

3 |

Münchener Rück |

Rückversicherung |

4,9% |

4 |

BMW |

Automobil |

4,8% |

5 |

Allianz |

Versicherung |

4,6% |

6 |

E.ON |

Versorger |

4,5% |

7 |

BASF |

Chemie |

3,9% |

8 |

Deutsche Post |

Logistik |

3,9% |

9 |

Volkswagen |

Automobil |

3,6% |

10 |

Lufthansa |

Airline |

3,5% |

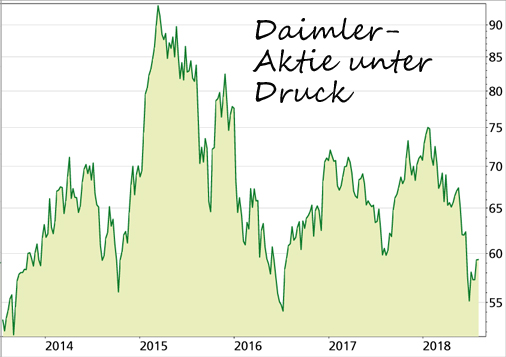

Neben den Belastungen durch den Dieselskandal gibt es dafür noch weiter Gründe. So enttäuschten auch die vor kurzem veröffentlichten Geschäftszahlen für das 2. Quartal. Der Unternehmensgewinn lag wegen allerlei Sondereffekten um 29% unter dem Vorjahreszeitraum.

Ursachen dafür waren u.a. die Rückrufaktion in Europa, chinesische Zölle auf in den USA produzierte Autos (Daimler hat Fabriken in den USA) und Rechtskosten im Zusammenhang mit Toll Collect.

Kennzahlen: Daimler |

WKN / ISIN: |

710000 / DE0007100000 |

Marktkapitalisierung: |

63,653 Mrd. EUR |

KGV 2018e / 2019e: |

6,6 / 6,3 |

Dividenden-Rendite 2018e: |

6,0% |

Die Daimler-Aktie ist Anfang Juli auf den tiefsten Stand seit zwei Jahren gefallen.

Das alles sind aber keine dauerhaften Belastungen, im Gegensatz zu den Investitionen in neue Technologien. Und der Vorstand hat bereits vor Monaten die Prognose für dieses Jahr abgesenkt, daran wurde immerhin festgehalten.

Wenn man sich die Bewertung der Aktie ansieht, dann kann dies durchaus zum Einstieg einladen: Nicht nur die Dividenden-Rendite ist beeindruckend, auch das Kurs-Gewinn-Verhältnis auf Basis des für 2018 erwarteten Gewinns liegt bei niedrigen 6,4. Günstiger bewertet sind im DAX nur die Lufthansa und Volkswagen.

Das Geschäft wird unsicherer, die Kosten steigen

Für Anleger stellt sich nun die Frage: Ist der Kursrückgang bei Daimler übertrieben und ergibt sich nun eine gute Einstiegschance? Den aktuellen Prognosen zufolge rechnet jedenfalls kaum ein Aktien-Experte bei Daimler mit einem starken Gewinnrückgang in den nächsten Jahren.

Das würde bedeuten, dass auch die Ausschüttung auf dem aktuellen Niveau gehalten werden kann. Selbst wenn die Aktie in den nächsten Jahren nicht steigen sollte, wäre über die Dividende eine schöne Rendite möglich.

Aber man kann eben auch nicht ausschließen, dass das Flaggschiff der deutschen Industrie weiter sinkt und die Belastungen durch den Dieselskandal nur der Anfang waren. Die Herausforderungen sind jedenfalls riesig, denn die Mobilität ändert sich und das erfordert enorme Investitionen. Das betrifft keineswegs nur die Antriebstechnik.

Der nötige Strukturwandel führt zu viel Unsicherheit bei Daimler, wie auch bei den anderen Autokonzernen. Niemand kann heute sagen, wer von den etablierten Unternehmen in der Branche den Herausforderungen am besten gerecht wird und wessen Aktie in den nächsten Jahren sinkt.

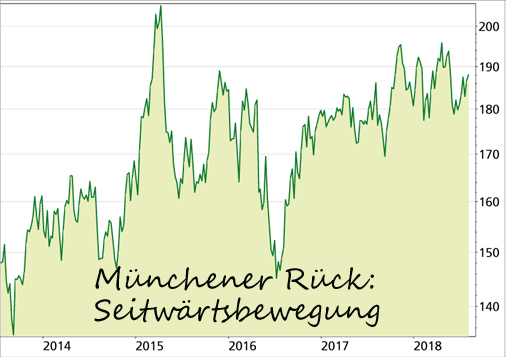

Münchener Rück: Die bessere Dividenden-Aktie

Anders ist dies meiner Ansicht nach bei der Münchener Rück, die ebenfalls eine überdurchschnittliche Dividenden-Rendite aufweist. Die Münchener Rück zählt zweifellos zu den führenden Rückversicherern weltweit. Dieses Geschäft ist zwar ebenfalls Veränderungen unterworfen, aber Rückversicherungen werden auch in den kommenden Jahrzehnten benötigt.

Und im Gegensatz zu Daimler und allen anderen Top-10-Dividenden-Aktien aus dem DAX hat die Münchener Rück seit 2005 nie die Dividende gesenkt, auch nicht nach der Finanzkrise 2008.

Dreimal wurde die Dividende auf dem Vorjahresniveau gehalten und nicht erhöht – und zwar nach Jahren mit überdurchschnittlich vielen Großschäden (Hurrikans, Erdbeben etc.), die auf der Bilanz lasteten.

Die Kursentwicklung war dafür in den letzten 5 Jahren wenig spektakulär:

Kennzahlen: Münchener Rück |

WKN / ISIN: |

843002 / DE0008430026 |

Marktkapitalisierung: |

30,367 Mrd. EUR |

KGV 2018e / 2019e: |

11,2 / 10,3 |

Dividenden-Rendite 2018e: |

4,9% |

Mein Fazit

Ich denke, dass die aktuellen Sorgen um Daimler und die anderen deutschen Autokonzerne übertrieben sind. Noch werden die Gewinne im traditionellen Geschäft erzielt und auch der Strukturwandel hin zu anderen Antriebsformen, zu selbstfahrenden Autos oder zu Car Sharing geht nur langsam vonstatten.

Auch in Zukunft werden Mobilitätskonzepte für den Individualverkehr und für den Gütertransport benötigt. Die traditionellen Autokonzerne können das am besten stemmen, denn sie verfügen über das Know-how und die Kapitalbasis. Wie schwer es ist, eine Massenproduktion zu starten, zeigt das Beispiel Tesla.

In einem langfristig ausgerichteten Aktien-Depot müssen Auto-Aktien meiner Ansicht nach dennoch nicht vertreten sein, da gibt es bessere und für Strukturveränderungen weniger anfällige Alternativen.

Mittelfristig jetzt in die Daimler-Aktie zu investieren, kann aber aussichtsreich sein. Doch das ist meiner Ansicht nach eine Spekulation, die Sie mit einer Stopp-Loss-Marke absichern sollten.

|