Wie Du vom Mega-Trend Gesundheit profitieren kannst...

Liebe Leserin, lieber Leser,

die Corona-Krise hat uns vor Augen geführt, wie wichtig der Gesundheits-Sektor für die Gesellschaft ist. Ohne Unternehmen wie BioNTech, Pfizer oder Moderna wären die Folgen der Pandemie noch sehr viel schwerwiegender gewesen. Doch es gibt ja nicht „nur“ Corona oder andere Infektions-Krankheiten, schon alleine der demografische Wandel ist ein Wachstumstreiber für die Gesundheits-Branche.

Die Wirtschaft ist in einem ständigen Umbruch, auch strukturell. Denke nur an die großen Trends Automatisierung und Digitalisierung in der Industrie. Kaum jemand kann sicher sagen, wie die Weltwirtschaft in 10 oder 20 Jahren aussehen wird. Eines ist aber ziemlich sicher: Die Weltbevölkerung wächst und mit ihr der Bedarf an Medikamenten und anderen Gesundheits-Produkten.

Zudem wächst der Anteil der über 60-jährigen an der Weltbevölkerung überproportional, was zwangsläufig mit einem höheren Medikamenten-Konsum einhergeht. So ist bereits heute jeder vierte Einwohner in den USA über 60 Jahre alt. Die größten Wachstums-Chancen liegen dabei nicht mehr in den alten Industrieländern – obwohl auch dort der Umsatz wächst – sondern in den neuen Industrieländern und in den Schwellenländern wie China, Indien, Indonesien u.a.

Denn mit steigendem Wohlstand greifen auch die so genannten Wohlstands- bzw. Zivilisations-Krankheiten wie Diabetes, Bluthochdruck, Herz- und Gefäßerkrankungen usw. um sich. Gleichzeitig wächst mit dem Wohlstand die Bereitschaft und die Möglichkeit, mehr Geld für Medikamente und medizinische Behandlungen auszugeben.

Die Großen der Branche setzen sich durch

In der Gesundheits-Branche ("Health Care") gibt es eine Tendenz zur Größe. Besonders der Pharma-Markt ist kapitalintensiv und erfordert hohe Investitionen vor allem in die Zulassung der Medikamente in den verschiedenen Ländern. Daher sind es vor allem die global agierenden großen Unternehmen der Pharma- und Gesundheits-Branche, die neue Märkte erobern und von diesem Trend profitieren können. Kleine Unternehmen haben zwar auch ihre Chancen, werden aber oftmals von den großen geschluckt.

Im MSCI World Health Care Index sind die wichtigsten Unternehmen der Branche aus den alten Industrie-Ländern zusammengefasst. Gesundheits-Unternehmen aus den Schwellenländern werden nicht berücksichtigt. Die Pharmazie macht mit 41% den größten Anteil aus, danach folgen Medizin-Technik (16%) und Biotechnologie (13%).

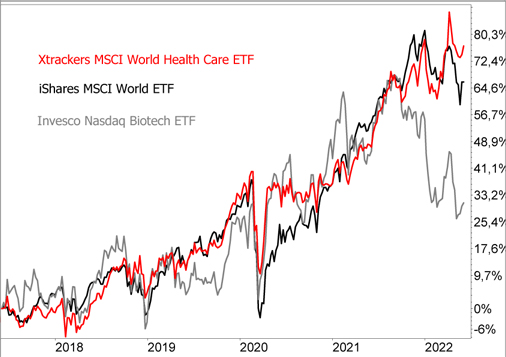

Obwohl die Aktien der Gesundheits-Branche in den letzten Jahren weniger im Fokus standen als z.B. Technologie- und Internet-Unternehmen, kann sich die Performance mehr als sehen lassen. Ein ETF auf den MSCI World Health Care Index entwickelte sich (inklusive Dividenden) in den letzten 5 Jahren sogar besser als ein MSCI World ETF.

Die Outperformance zeigte sich dabei besonders in den letzten Wochen, da Aktien mit hohem Cashflow und guten Dividenden-Ausschüttungen überdurchschnittlich gefragt waren, und die finden sich in der Medizin-Branche. Biotechnologie-Aktien gaben dagegen kräftig nach, da die Branche wegen der starken Fremdkapitalfinanzierung und dem höheren Risiko stärker von steigenden Zinsen betroffen ist.

Stärken und Schwächen des MSCI World Health Care Index

Der MSCI World Health Care Index wird dominiert durch US-Aktien, die 69% der Gewichtung ausmachen, darunter als Schwergewichte United Health Group und Johnson&Johnson. In die Phalanx der großen 10 können nur die Pharma-Riesen Roche aus der Schweiz und AstraZeneca aus Großbritannien einbrechen. Durch den hohen US-Anteil kann nicht wirklich von einem "Welt-Index" gesprochen werden.

Die 10 Schwergewichte im MSCI World Health Care Index:

|

Aktie (Land) |

Gewicht in % |

| 1 |

UnitedHealth Group (USA) |

6,64 |

| 2 |

Johnson & Johnson (USA) |

6,59 |

| 3 |

Pfizer (USA) |

3,82 |

| 4 |

Roche Holding (SUI) |

3,64 |

| 5 |

AbbVie (USA) |

3,60 |

| 6 |

Lilly (Eli) (USA) |

3,29 |

| 7 |

Merck & Co. (USA) |

3,11 |

| 8 |

Thermo Fisher (USA) |

3,02 |

| 9 |

AstraZeneca (GBR) |

2,88 |

| 10 |

Abbott Laboratories (USA) |

2,78 |

|

Summe |

39,4 |

Wem die starke Gewichtung der US-Aktien missfällt, der muss auf den MSCI Europe Health Care Index setzen. Dieser hat allerdings einen großen Nachteil: Die Klumpenbildung. Auf die 10 größten Positionen entfallen beim europäischen Gesundheits-Branchen-Index mehr als 80% der Gewichtung, davon allein auf die Schweizer Pharma-Riesen Novartis und Roche fast 30%.

Es gibt zahlreiche ETFs, die den MSCI World Health Care Index als Basis haben, darunter den Xtrackers MSCI World Health Care ETF (ISIN: IE00BM67HK77 | WKN: A113FD). Von der Kostenquote sind die ETFs vergleichbar. Die Entscheidung einen ausschüttenden ETF zu nehmen oder einen, der die Dividenden reinvestiert, wie den von Xtrackers, ist hier durchaus relevant, denn die großen Pharma-Konzerne zeichnen sich durch hohe Dividenden-Renditen aus.

Daneben gibt es übrigens noch einige ETFs, die bestimmte innovative Bereiche der Gesundheits-Branche im Fokus haben. Dabei liegt der Fokus meist auf als besonders innovativ und wachstumsstark geltenden Bereichen des Sektors. Für ein breites Investment in die Gesundheits-Branche sind diese ETFs aber meiner Ansicht nach nicht geeignet.

Mein Fazit

Auf die großen Pharma-Konzerne setzen? Das wird vielen als langweilig erscheinen. Tatsächlich ist dieses Investment trotz des überproportional wachsenden Gesundheits-Marktes eher als konservativ einzustufen. Denn die großen Unternehmen der Branche zählen nicht selten auch zu den eifrigen Dividendenzahlern.

Trotzdem performte der MSCI World Health Care Index in den letzten Jahren besser oder zumindest ähnlich gut wie der MSCI World Index. In den nächsten Monaten und Jahren sind die Aussichten auf eine Outperformance nicht schlecht, da defensive Aktien großer kapitalstarker Unternehmen überdurchschnittlich gefragt sein dürften.

Mein Podcast-Tipp:

Neue Rallye? Werden wir alle überrascht...

Heute möchte ich langfristigen Anlegern durchaus Mut machen, denn eine Inflationsbedingte Korrektur wie wir sie jetzt gerade am Aktien-Markt sehen, war in der Vergangenheit häufig der Ausgangspunkt für starke Rallyes. Aber, dafür durfte man nicht den richtigen Zeitpunkt für den Einstieg verpassen. Wir werden also Realismus walten lassen und darüber sprechen, wie die nächsten Wochen und Monate aussehen könnten.

Höre Dir jetzt meinen Podcast dazu an:

→ Hier findest Du meinen Podcast auf Google (für Android)

→ Hier findest Du meinen Podcast auf Apple (für iOS)

→ Hier findest Du meinen Podcast auf Spotify

Und bitte nicht vergessen eine positive Bewertung/konstruktive Rezension abzugeben, vielen Dank ;-)

|