Warum Du nicht nur auf

den DAX schauen solltest!

Liebe Leserin, Lieber Leser,

an den Börsen gab es in den letzten Tagen eine Erholung. Offenbar haben die massiven Rettungsmaßnahmen der Regierungen und Notenbanken das Vertrauen an die Märkte zurückgebracht – jedenfalls vorübergehend. Sicherlich spielt es psychologisch auch eine Rolle, dass der Höhepunkt der Infektionswelle in manchen Ländern erreicht scheint und in anderen nicht mehr fern ist.

Das macht die Krise etwas berechenbarer. Allerdings werden die wirtschaftlichen Folgen meiner Ansicht nach immer noch von vielen unterschätzt und ich gehe nicht davon aus, dass die aktuelle Kurserholung von Dauer ist. Näheres dazu in meiner charttechnischen Einschätzung zum DAX weiter unten.

Der DAX hinkt den anderen Aktien-Indizes hinterher

Trotzdem ist es langfristig gesehen durchaus kein Fehler am Aktienmarkt zu investieren – allerdings selektiv und am besten in Tranchen. Viele Leser machen das bereits, wie ich aus Mails und anderen Rückmeldungen weiß.

Dabei stehen bei vielen – wie schon vor der Corona-Krise – vor allem DAX-Aktien im Blickpunkt. Es ist verständlich in die Unternehmen investieren zu wollen, die man kennt, wie z.B. Lufthansa, Daimler oder BASF. Doch das ist ein strategischer Fehler, der langfristig Geld kostet.

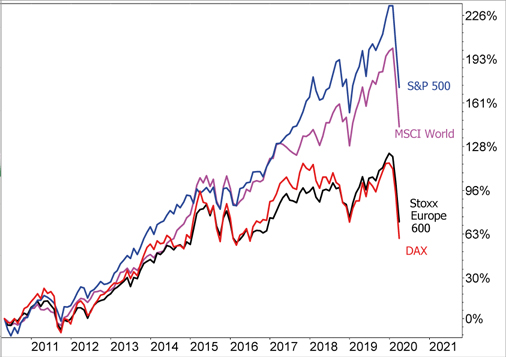

Auf Sicht der letzten zehn Jahre entwickelte sich der DAX deutlich schwächer als der MSCI World-Index, in dem die Aktien der Industrieländer zusammengefasst sind. Der Zuwachs war mit +60% nicht einmal halb so stark wie beim MSCI World-Index (+147%)! Der US-Aktien-Index S&P 500 hat sogar mit +176% noch etwas besser abgeschnitten.

Die in den Grafiken dargestellten Indizes sind Performance-Indizes, das heißt, die Dividenden sind in die Kursentwicklung mit eingerechnet.

In den letzten Jahren drückten Branchenkrisen den DAX

Diese Underperformance ist zum Teil darauf zurückzuführen, dass die exportorientierten DAX-Unternehmen zuletzt unter dem Handelsstreit der USA mit dem Rest der Welt besonders gelitten haben.

Zudem wurde der DAX in den letzten Jahren durch die Schwäche wichtiger Branchen belastet. Zuerst drückten die Banken infolge der Finanzkrise, dann die Versorger wegen des Ausstiegs aus der Atomenergie und zuletzt die Auto-Industrie, die mit vier Aktien im DAX vertreten ist (VW, Daimler, BMW und Continental), wegen strengerer Abgas-Vorschriften den Index.

Für die Outperformance speziell der US-Aktien-Indizes gibt es noch einen weiteren Grund: Die erfolgreichsten und von der Börsenbewertung her größten Konzerne der Welt haben ihren Sitz in den USA. Amazon, Apple, Alphabet, Microsoft u.a. haben die Wachstumsmöglichkeiten des Internets besser genutzt als andere. Die Aktien dieser Unternehmen haben nicht nur im S&P 500-Index, sondern auch den MSCI World eine hohe Gewichtung.

Der Konstruktionsfehler des DAX

Allerdings ist auch ein "Konstruktionsfehler" für die Underperformance des DAX verantwortlich: Damit eine Aktie aufgenommen wird, muss sie in der Börsenbewertung eine andere verdrängen. Das heißt, ein DAX-Aufsteiger hat oft schon eine mehrjährige Erfolgsstory hinter sich. Die Chemie-Aktie Covestro z.B. stieg 2018 am Ende eines zyklischen Aufschwungs in der Chemie-Industrie in den DAX auf und verlor seitdem 63% an Wert.

Auch der jüngste DAX-Aufsteiger, der Flugzeugturbinen-Bauer MTU Aero Engines, gab seit seiner Index-Aufnahme im September 2019 mit -42% stärker nach als der DAX in diesem Zeitraum (-20%). Dafür ist zwar die Corona-Krise, die besonders die Luftfahrtbranche trifft, verantwortlich und nicht interne Gründe, aber es ist trotzdem symptomatisch.

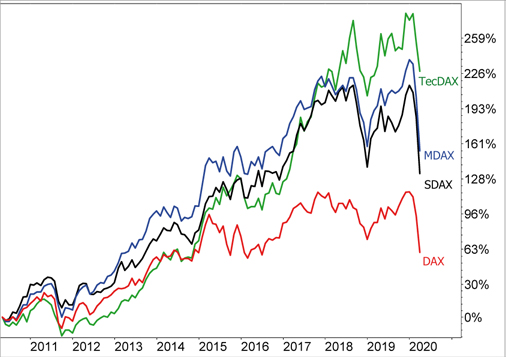

MDAX, SDAX und TecDAX sind besser

Das beweist auch der Performancevergleich des DAX mit seinem kleinen Geschwistern TecDAX, MDAX und SDAX. Die relative Schwäche des DAX ist in der Rückrechnung in allen Zeiträumen (5, 10, 15 und 20 Jahre) eklatant.

Der Vergleich zeigt übrigens auch, dass deutsche Aktien nicht per se schlechter sind als die internationale Konkurrenz, denn MDAX (+161%) und SDAX (+138%) haben auf 10-Jahressicht ähnlich gut abgeschnitten wie der MSCI World-Index (+147%). Der TecDAX hat mit einem Plus von 223% sogar den S&P 500 (+176%) in den Schatten gestellt.

Noch ein Hinweis zu den Grafiken: Performance-Vergleiche von Aktien-Indizes können verzerrend sein. Je nach dem gewählten Zeitraum gibt es unterschiedliche Ergebnisse. Die Underperformance des DAX gegenüber MDAX, SDAX und TecDAX bestätigt sich aber über fast alle Zeiträume, ebenso wie die Underperformance gegenüber dem MSCI World-Index und dem US-Aktien-Index S&P 500.

Mein Fazit

Der historische Vergleich der Aktien-Indizes zeigt meiner Ansicht nach sehr deutlich, dass deutsche Anleger unbedingt über den Tellerrand blicken und auch in ausländische Aktien investieren sollten.

Klar ist der Blick in die Vergangenheit keine Garantie dafür, dass es auch in Zukunft so kommt, aber zum einen ist Streuung in der langfristigen Aktien-Anlage per se wichtig, zum anderen könnte die exportorientierte deutsche Industrie länger mit der Corona-Krise zu kämpfen als andere.

In Deutschland selbst sind die „heißen“ Aktien-Stories meist in der zweiten Reihe in MDAX und SDAX zu finden. Steigen die Aktien dann irgendwann in den DAX auf, ist die Luft nicht selten raus. Wer in deutsche Aktien investieren und dabei breit streuen möchte, sollte daher eher auf TecDAX, MDAX oder SDAX setzen und den DAX lieber untergewichten.

Letztlich ist aber die Qualität der einzelnen Aktien entscheidend. In allen Aktien-Indizes lassen sich starke Titel finden, natürlich auch im DAX.

Meine Empfehlung

NEU: Folge mir bei Instagram!

Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“,

die Du dann immer für jeweils 24 Stunden abrufen kannst.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|