|

Mein Anlagetipp:

ETFs – Wie gefährlich sind die Indexfonds wirklich? Worauf müssen Sie achten?

Der Siegeszug der ETFs (Exchange Traded Funds) ist unaufhaltsam. Vermutlich ist Ihnen das nicht entgangen: Längst wird nicht mehr nur von den so genannten aktiv gemanagten Fonds gesprochen, wenn es um die langfristige Geldanlage geht, sondern es stehen immer mehr die "börsennotierten Fonds" im Vordergrund.

Auch ich ziehe diese Form der Fondsanlage aus verschiedenen Gründen vor und empfehle in meinem Premium-Anlagemagazin Rendite-Spezialisten immer wieder bestimmte ETFs, je nach Marktlage.

Aber warum eigentlich? Exchange Traded Fund bedeutet wörtlich übersetzt nichts anderes als börsennotierte Fonds. Doch der eigentliche Unterschied zu den klassischen Aktienfonds ist meiner Ansicht nach ein anderer, nämlich das passive Management der im Fonds enthaltenen Wertpapiere. Ein ETF spiegelt einfach die Kursentwicklung eines Index wider, es gibt keinen teuren Fondsmanager, der die "richtigen Aktien" auswählt.

Das hat einen Riesenvorteil: Die jährlichen Gebühren und auch andere Kosten sind viel geringer als bei aktiv gemanagten Aktienfonds, so etwas wie einen Ausgabeaufschlag gibt es gar nicht.

ETFs schlagen aktiv gemanagte Fonds

Der Verzicht auf Fondsmanager, die eine bestimmte Anlagestrategie umsetzen, hat seine Berechtigung, denn je nach Studie schneiden bis zu 90 Prozent aller aktiv gemanagten schlechter ab als der Weltaktienindex MSCI World – und damit auch die ETFs, welche die Kursentwicklung dieses Index direkt wiedergeben.

Das liegt nicht nur an den überschätzten Fondsmanagern, sondern auch an den Kosten. 2 bis 3 Prozent Kosten pro Jahr mehr sind bei der langfristigen Geldanlage Welten, die auch ein noch so guter Fondsmanager erst einmal wieder verdienen muss.

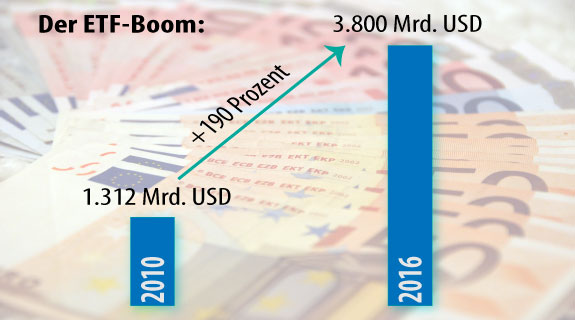

Warum also einen Fondsmanager bezahlen, werden Sie jetzt fragen? Ein nachvollziehbarer Standpunkt, den nicht nur ich teile, denn das Volumen des in ETFs angelegtem Vermögen hat sich in den letzten sechs Jahren fast verdreifacht auf etwa 3,8 Billionen US-Dollar und allen Experten zufolge soll sich das Wachstumstempo so fortsetzen:

Noch ein paar Zahlen dazu: Das Volumen der ETFs umfasst inzwischen 40 Prozent aller gehandelten Wertpapiere. Viele Anleger setzen inzwischen lieber auf ETFs als auf einzelne Aktien, von den 15 im Jahr 2016 am meisten gehandelten Wertpapieren waren nur 3 Aktien und 12 ETFs.

Verstärken ETFs eine Crash-Bewegung?

Diese Dominanz und dieser Siegeszug rufen Kritiker auf den Plan: ETFs seien im Krisenfall sogar gefährdeter als Einzelanlagen. Das würde dem von uns Anlegern eigentlich gewünschten Effekt, nämlich durch das Investment in einen ganzen Aktienindex das Anlagerisiko zu reduzieren, widersprechen. Was ist da dran?

Im Wesentlichen ist den Skeptikern die Marktmacht der ETFs ein Dorn im Auge. Der Fondsmanager Henrik Leber sieht besonders die Gefahr, dass sich ein Abverkauf noch verstärken könnte, wenn den Verkäufern von ETFs nicht genügend Käufer gegenüber stünden. Tatsächlich können ETFs während einer panischen Verkaufsbewegung zu einem Nadelöhr werden und den Trend – in dem Fall den Abwärtstrend – verschärfen.

Das gilt aber auch für Aktien und für aktiv gemanagte Fonds. Wenn Sie in einer echten Krise wie z.B. der Finanzkrise 2008 Ihre Aktien verkaufen wollen, dann müssen Sie ebenfalls unangemessen niedrige Kurse akzeptieren. Das ist eben so, wenn viele Verkäufer auf wenige Käufer treffen.

ETFs – Nur ein neues Spielzeug, um Anleger abzuzocken?

Ebenfalls große Sorge bereitet vielen die Konstruktion der ETFs. Es ist nämlich keineswegs so, dass die Fondsverwaltungen für einen ETF immer alle in einem Index enthaltenen Aktien kaufen und als Sicherheit bei sich liegen haben. Häufig werden nur die wichtigsten Aktien eines Index gekauft, man spricht in diesem Fall von "optimiertem Sampling" im Gegensatz zur "vollständigen Replikation". Replizieren bedeutet nichts anderes als nachbilden.

Dass eine ETF-Fondsgesellschaft nicht alle Aktien aus einem Index kauft, halte ich aber für vernünftig. Denn viele Aktienindizes beinhalten sehr viele Aktien, der MSCI World Index z.B. stattliche 1.600. Es ist im Sinne von uns Anlegern, wenn die Kosten der Nachbildung reduziert werden und nur die wichtigsten Aktien von der Fondsfirma gekauft werden. Dass der ETF trotzdem genau die Kursentwicklung des zugrundeliegenden Index widerspiegelt, wird durch Finanzkonstrukte garantiert.

Darüber hinaus gibt es so genannte synthetisch replizierende bzw. swap-basierte ETFs, bei denen der jeweilige Index durch Swaps, sprich Tauschgeschäfte, nachgebildet wird. In diesem Fall garantiert eine andere Finanzfirma, z.B. eine Bank, der jeweiligen Fondsverwaltung die Nachbildung des Index. Die Fondsverwaltung hat in diesem Fall nicht 1:1 die Aktien aus dem Index im Depot liegen, sondern eventuell andere Wertpapiere.

Allerdings MUSS das von Ihnen in ETFs angelegte Kapital durch Sondervermögen, sprich Wertpapiere abgesichert sein. Da unterscheiden sich ETFs nicht von aktiv gemanagten Fonds. Sondervermögen fällt bei einer Insolvenz nicht in die Konkursmasse, sondern Sie erhalten den aktuellen Gegenwert Ihres Investments in Wertpapieren zurück.

Wie hoch das Risiko wirklich ist

Aber was ist bei einer echten Krise, wenn die Aktienkurse überall fallen und viele Anleger Ihr Kapital zurück wollen? Manche Kritiker befürchten, dass durch die intensive Vernetzung der Fondsbranche durch besagte Swaps und auch durch das übliche Verleihen von Aktien (das machen übrigens auch aktiv gemanagte Fonds) es dann zu einer "Kernschmelze" kommt, sprich: Immer mehr Fondsfirmen und Finanzinstitute werden zahlungsunfähig und könnten in den Abwärtsstrudel gerissen werden.

Wie hoch ich dieses Risiko einschätze? Ehrlich gesagt, ich weiß es nicht. So etwas ist noch nie passiert. Schwer zu sagen, ob eine Krise heute katastrophalere Auswirkungen hätte als 2008, als ETFs noch keine so große Rolle spielten.

Allerdings denke ich, dass es in einer echten Finanzkrise keine so große Rolle spielt, wie Ihr ETF konstruiert ist oder ob Sie einen aktiv gemanagten Fonds im Depot haben. Die ganze Branche ist stark vernetzt, alle Fonds wären betroffen.

Mein Fazit:

Was sollen Sie also tun? Meine Ratschläge, ein langfristiges Depot möglichst krisensicher zu machen, sind folgende:

1. Kaufen Sie das Original. Setzen Sie gerade für die langfristige Vorsorge auch auf Aktien; am besten mit einem Sparplan. Im Zukunftsdepot der Rendite-Spezialisten empfehle ich Ihnen monatlich eine aussichtsreiche Aktie.

Hier klicken & 1 Monat gratis sichern...

2. ETFs sind eine sehr gute Möglichkeit, Ihr Anlagevermögen breit zu streuen oder z.B. in einzelne Länder zu investieren. Lassen Sie sich von den Kritikern nicht verunsichern. Vorsicht ist immer gut, aber wenn Sie statt auf ETFs lieber auf aktiv gemanagte Fonds setzen, reduzieren Sie Ihr Risiko nicht wirklich.

3. Um Ihr Anlagerisiko wirklich zu verringern, kaufen Sie aber bitte nur ETFs der großen und liquiden Indizes! Wie z.B. den MSCI World, den Stoxx Europe 600 oder den S&P 500. Und wenn Sie mehrere ETFs kaufen, kann es nicht schaden, auf verschiedene Fondsfirmen zu setzen.

4. Setzen Sie auch bei ETFs Stopp-Marken! Das ist der beste Krisenschutz. Dann sind ETFs auch weiterhin geeignete und günstige Instrumente für aktive Investoren und Sparer.

Ihr

Lars Erichsen

Chefredakteur Rendite-Report

www.rendite-report.de |